Como fazer negociação de futuros na Pionex

O que são contratos futuros perpétuos?

Um contrato futuro envolve um acordo entre duas partes para comprar ou vender um ativo a um preço e data predeterminados no futuro. Esses ativos abrangem commodities como ouro ou petróleo até instrumentos financeiros como criptomoedas ou ações. Este acordo contratual é uma ferramenta robusta para mitigar potenciais perdas e garantir lucros.

Os contratos de futuros perpétuos representam um derivado que permite aos traders especular sobre o preço futuro de um ativo subjacente sem propriedade real. Ao contrário dos contratos futuros regulares com datas de vencimento fixas, os contratos futuros perpétuos não expiram. Consequentemente, os traders podem manter as suas posições indefinidamente, capitalizando as tendências do mercado a longo prazo e obtendo potencialmente lucros substanciais. Além disso, os contratos de futuros perpétuos incorporam frequentemente características distintivas, como taxas de financiamento, que contribuem para manter o alinhamento do seu preço com o ativo subjacente.

Notavelmente, os futuros perpétuos não possuem períodos de liquidação, permitindo que os traders mantenham posições desde que tenham margem suficiente. Por exemplo, se alguém comprar BTC/USDT perpétuo por US$ 30.000, não há prazo de expiração contratual vinculando a negociação. O encerramento da negociação para garantir lucros ou gerir perdas pode ser executado a critério do trader. Embora a negociação de futuros perpétuos seja restrita nos EUA, o mercado global de futuros perpétuos é substancial, respondendo por quase 75% das negociações de criptomoedas em todo o mundo no ano passado.

Concluindo, os contratos futuros perpétuos são valiosos para os traders que buscam exposição aos mercados de criptomoedas. No entanto, é crucial reconhecer que envolvem riscos significativos e devem ser abordados com cautela.

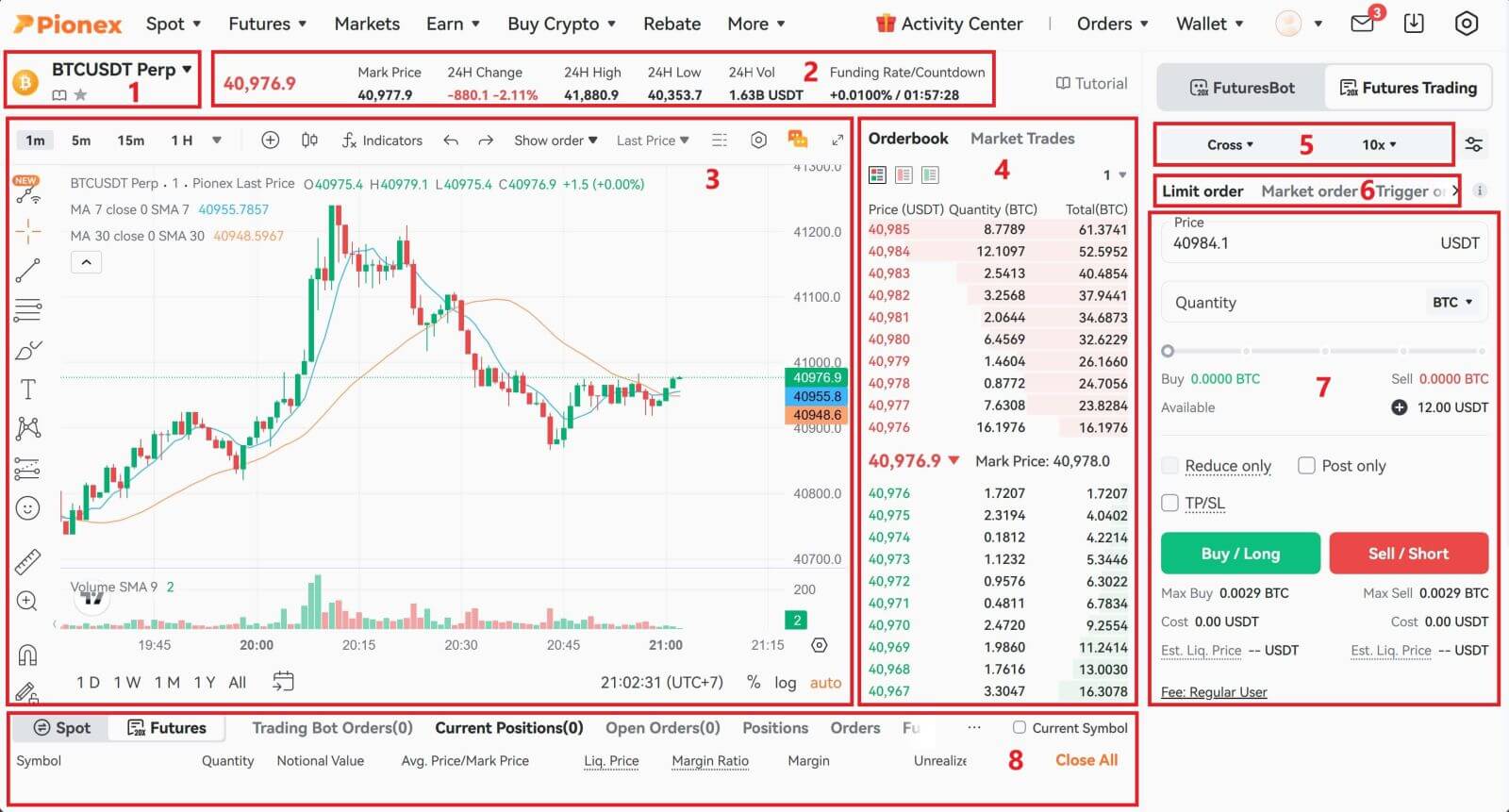

- Pares de Negociação: Exibe os contratos atuais subjacentes às criptomoedas. Os usuários podem clicar aqui para mudar para variedades alternativas.

- Dados de negociação e taxa de financiamento: preços atuais, valores mais altos e mais baixos, taxa de aumento/diminuição e dados de volume de negociação das últimas 24 horas. Além disso, mostre as taxas de financiamento atuais e futuras.

- Tendência de preço do TradingView: gráfico de linha K ilustrando as mudanças de preço do par de negociação atual. No lado esquerdo, o usuário pode clicar para escolher ferramentas de desenho e indicadores para análise técnica.

- Carteira de pedidos e dados de transações: apresenta a carteira de pedidos atual e informações de pedidos de transações em tempo real.

- Posição e alavancagem: alterne entre os modos de posição e ajuste o multiplicador de alavancagem.

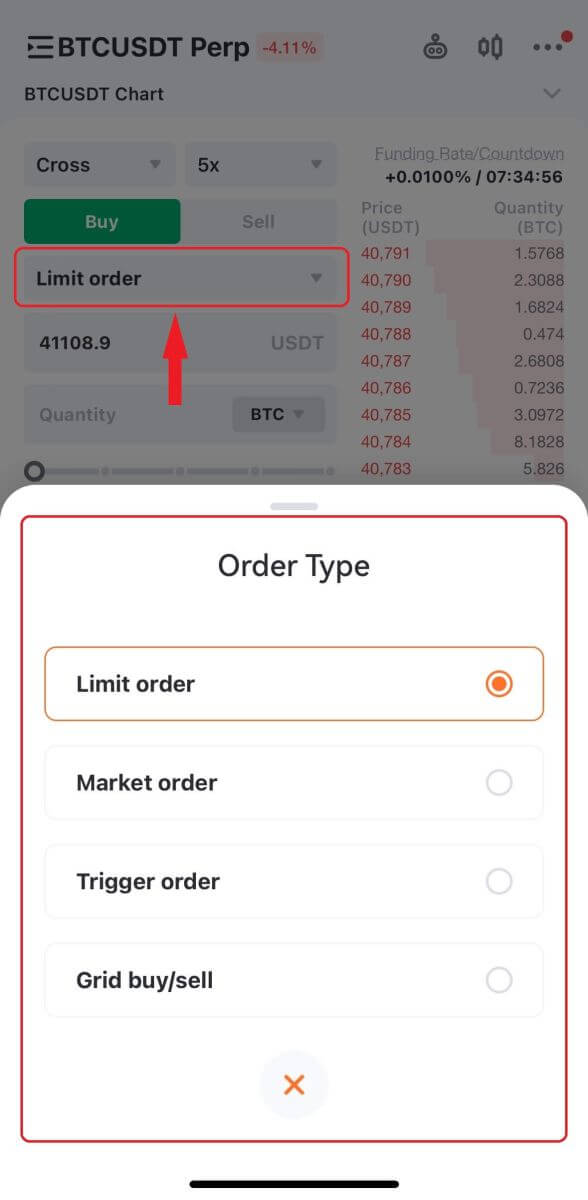

- Tipo de ordem: os usuários podem selecionar entre ordens limitadas, ordens de mercado, ordens de gatilho e opções de compra/venda de grade.

- Painel de operação: permite que os usuários façam transferências de fundos e façam pedidos.

- Informações de posição e pedido: posição atual, pedidos abertos, histórico de pedidos e histórico de transações.

Como negociar futuros perpétuos no Pionex (Web)

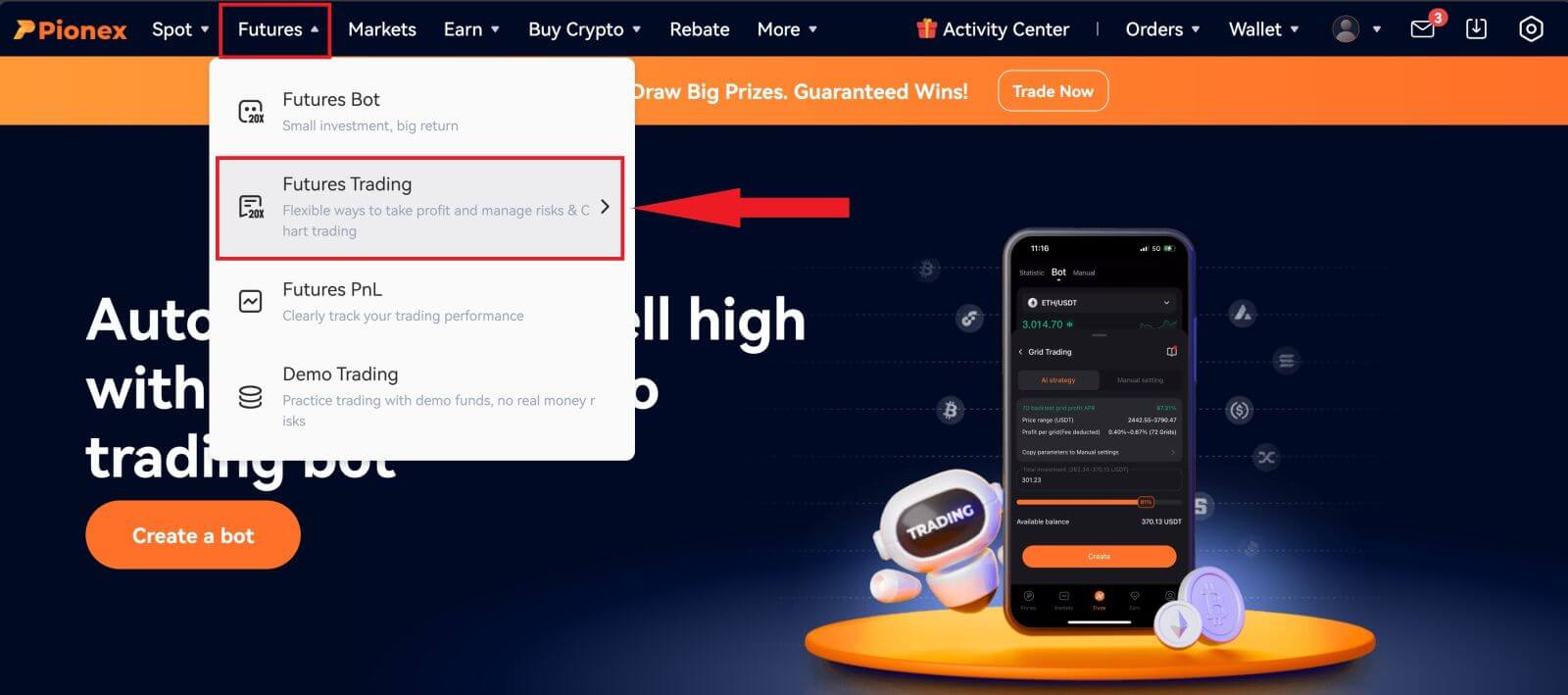

1. Faça login no site da Pionex , navegue até a seção "Futuros" clicando na guia na parte superior da página e depois clique em "Negociação de Futuros" .

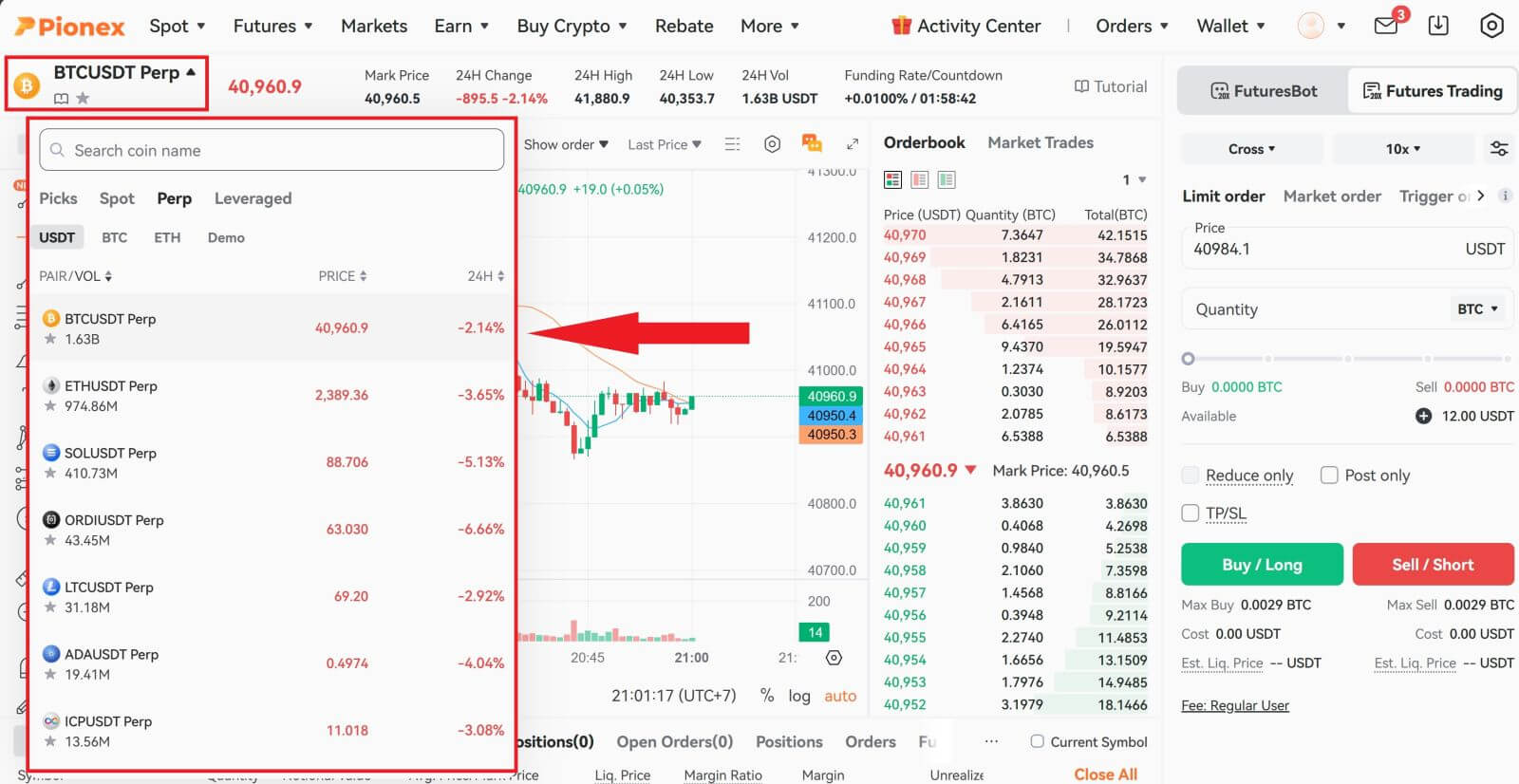

2. No lado esquerdo, selecione BTCUSDT Perp na lista de Futuros.

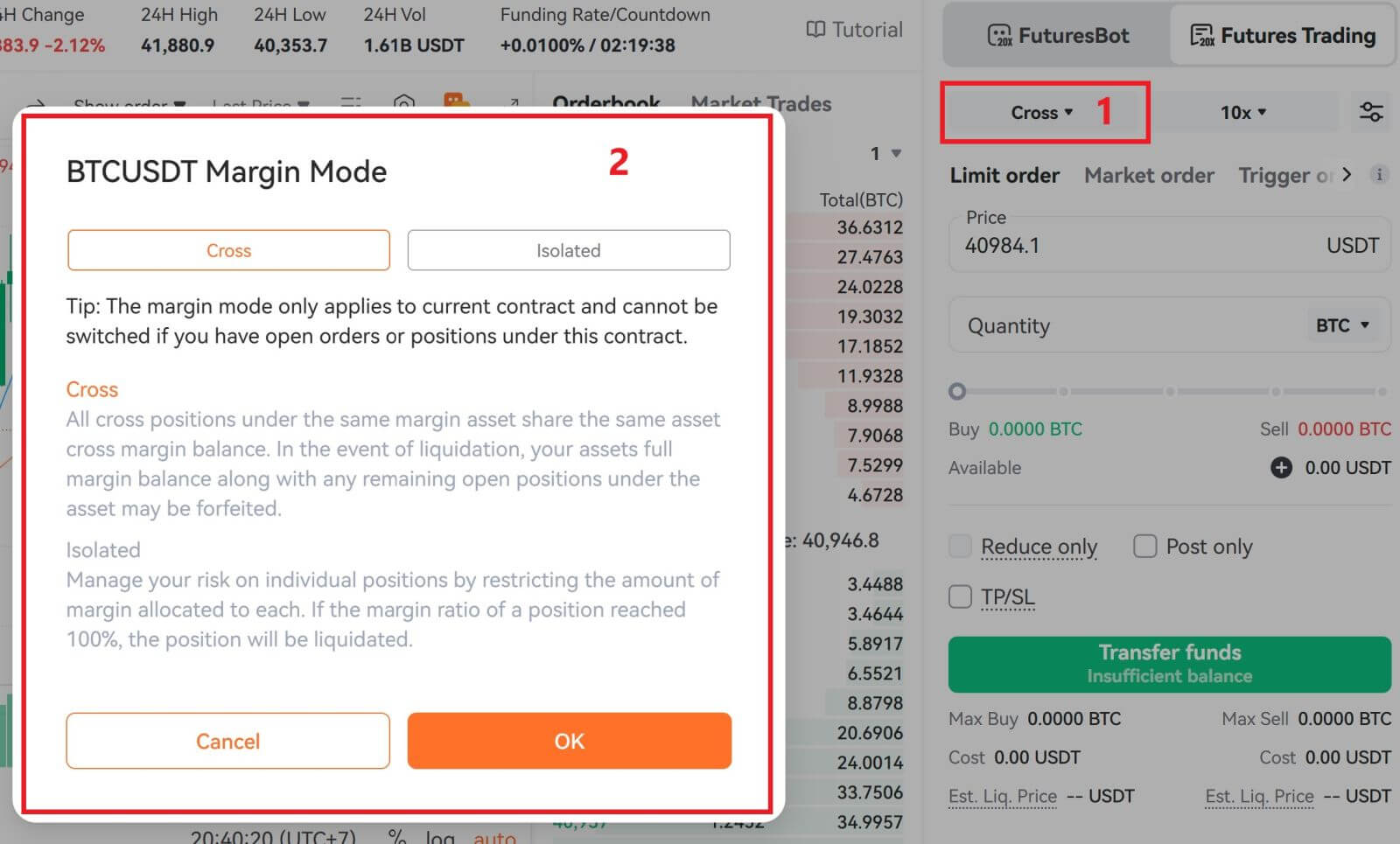

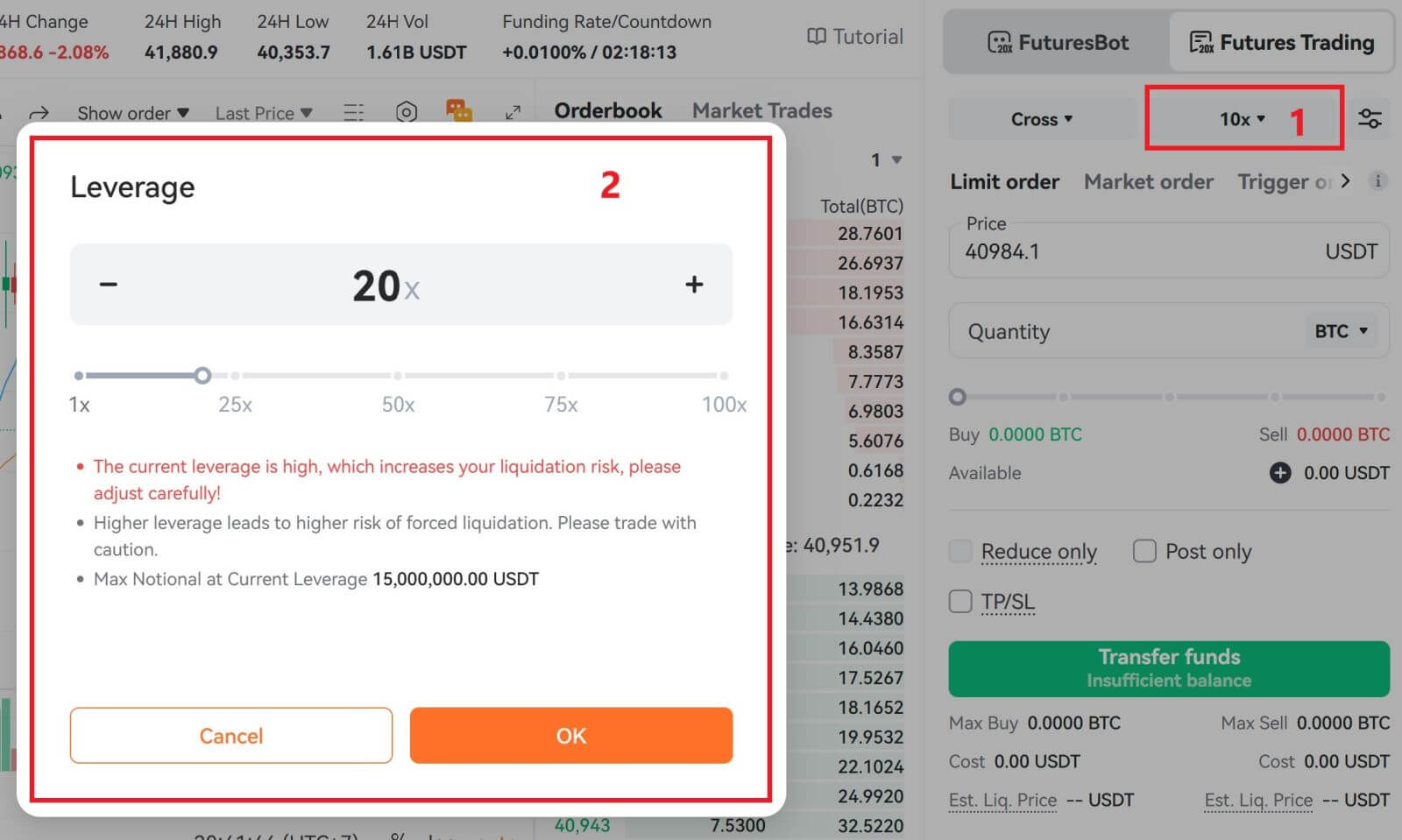

3. Opte por “Posição por Posição” à direita para alterar os modos de posição. Ajuste o multiplicador de alavancagem clicando no número. Diferentes produtos suportam diferentes múltiplos de alavancagem – consulte os detalhes específicos do produto para obter mais informações.

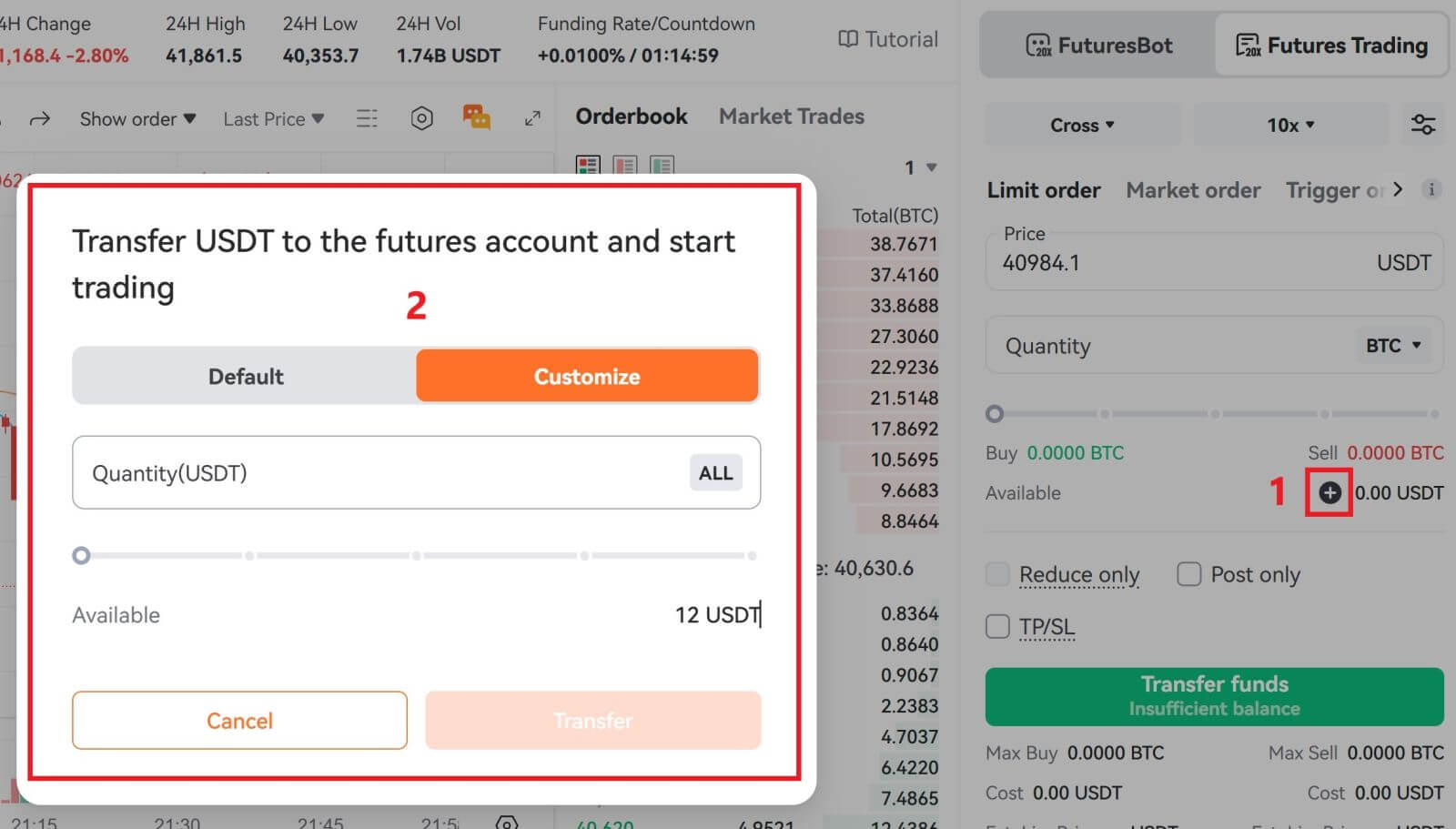

4. Clique no pequeno botão de adição à direita para abrir o menu de transferência. Insira o valor desejado para transferência de fundos da conta Spot para a conta Futures e clique em Transferir .

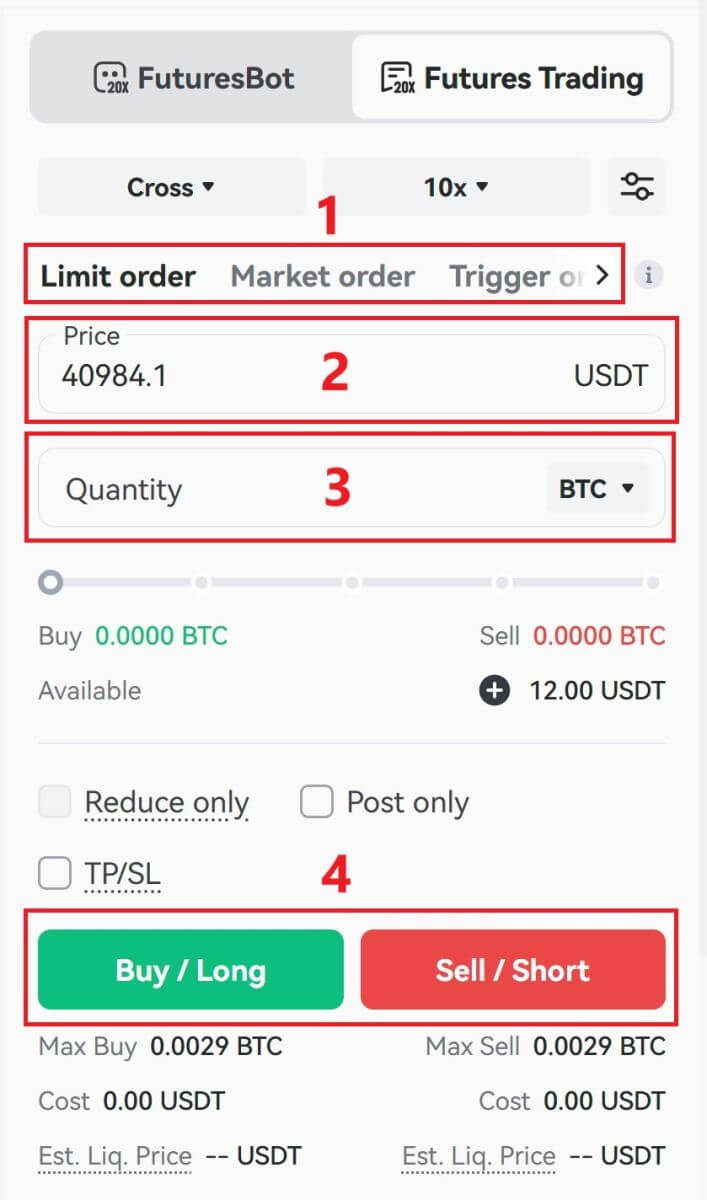

5. Para abrir uma posição, os usuários podem escolher entre quatro opções: Ordem Limitada, Ordem de Mercado, Ordem Trigger e Compra/Venda Grid. Insira o preço e a quantidade do pedido e clique em Comprar / Vender.

- Ordem Limitada: Os usuários determinam o preço de compra ou venda de forma independente. A ordem só será executada quando o preço de mercado estiver alinhado com o preço definido. Caso o preço de mercado não atinja o preço definido, a oferta limitada persistirá no livro de ofertas, aguardando transação.

- Ordem de Mercado: Uma ordem de mercado envolve a execução de uma transação sem especificar um preço de compra ou venda. O sistema conclui a transação com base no último preço de mercado no momento da colocação do pedido, exigindo que o usuário insira apenas o valor desejado do pedido.

- Pedido de gatilho: os usuários precisam definir um preço de gatilho, preço do pedido e valor. A ordem será executada como uma ordem limitada com preço e valor predeterminados somente quando o último preço de mercado atingir o preço de gatilho.

- Compra/venda em grade: Foi projetada para facilitar a abertura rápida de uma posição através da execução de múltiplas ordens dentro de uma grade com apenas um clique.

6. Ao fazer seu pedido, localize-o em “Pedidos em aberto” na parte inferior da página. Os pedidos podem ser cancelados antes de serem atendidos. Depois de preenchidos, você pode encontrá-los em "Posição" .

7. Para sair da sua posição, selecione "Fechar" .

Como negociar futuros perpétuos no Pionex (aplicativo)

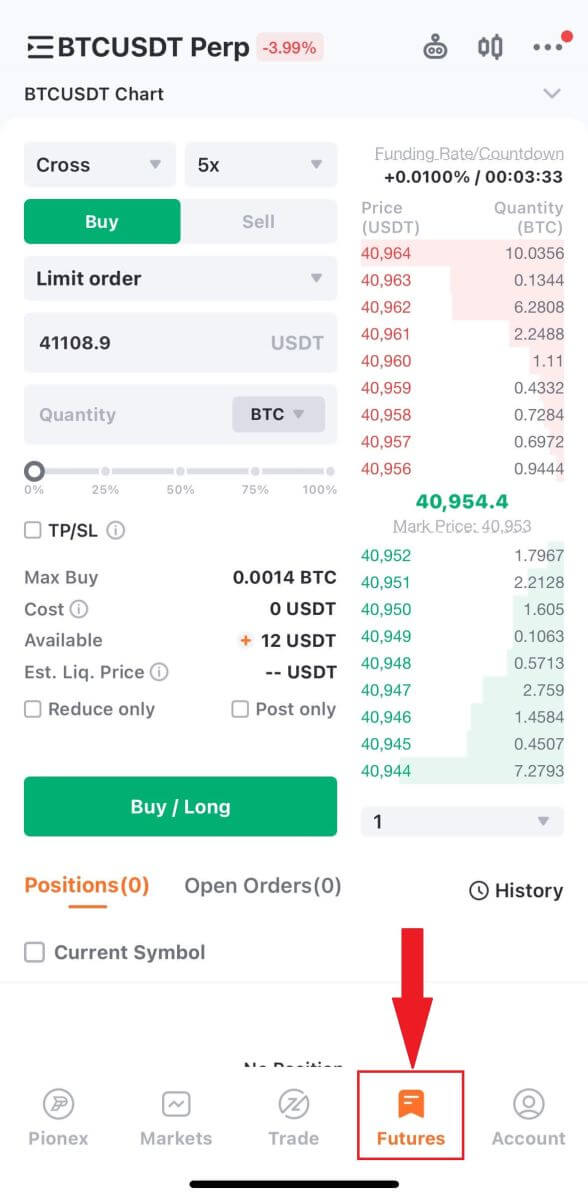

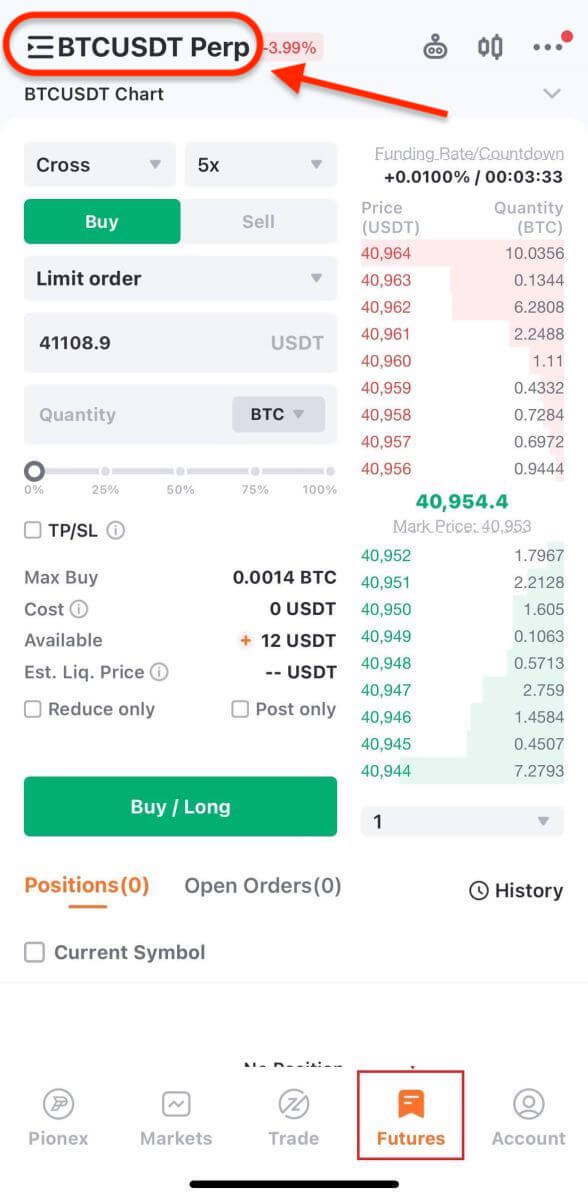

1. Faça login em sua conta Pionex através do aplicativo mobile e navegue até a seção “Futuros” posicionada na parte inferior da tela.

2. Toque em BTCUSDT Perp localizado no canto superior esquerdo para alternar entre vários pares de negociação. Use a barra de pesquisa ou escolha diretamente uma das opções listadas para encontrar os futuros desejados para negociação.

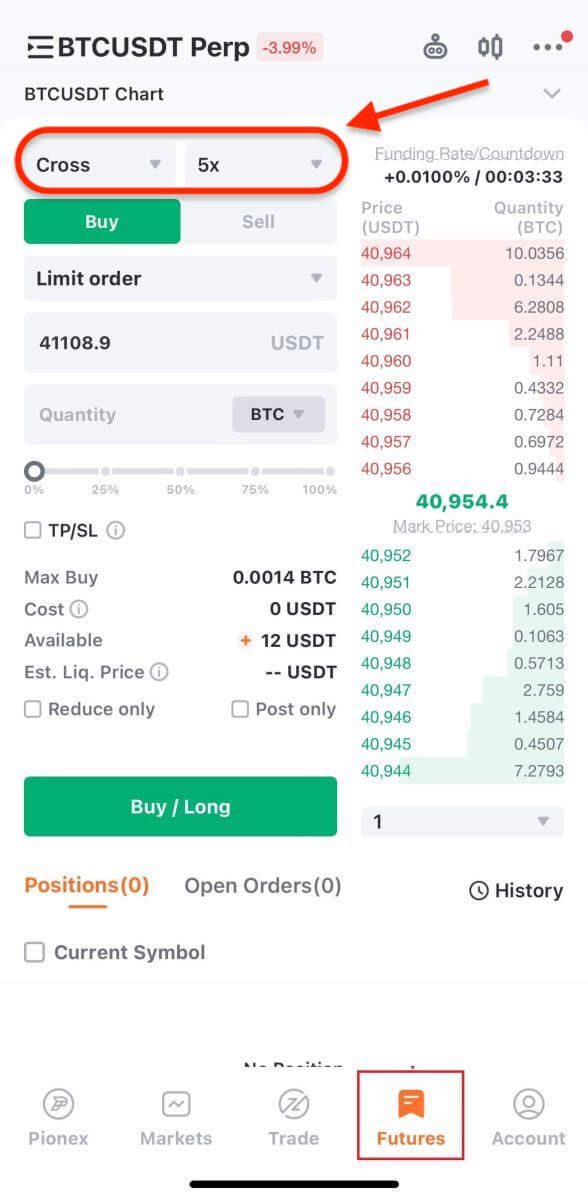

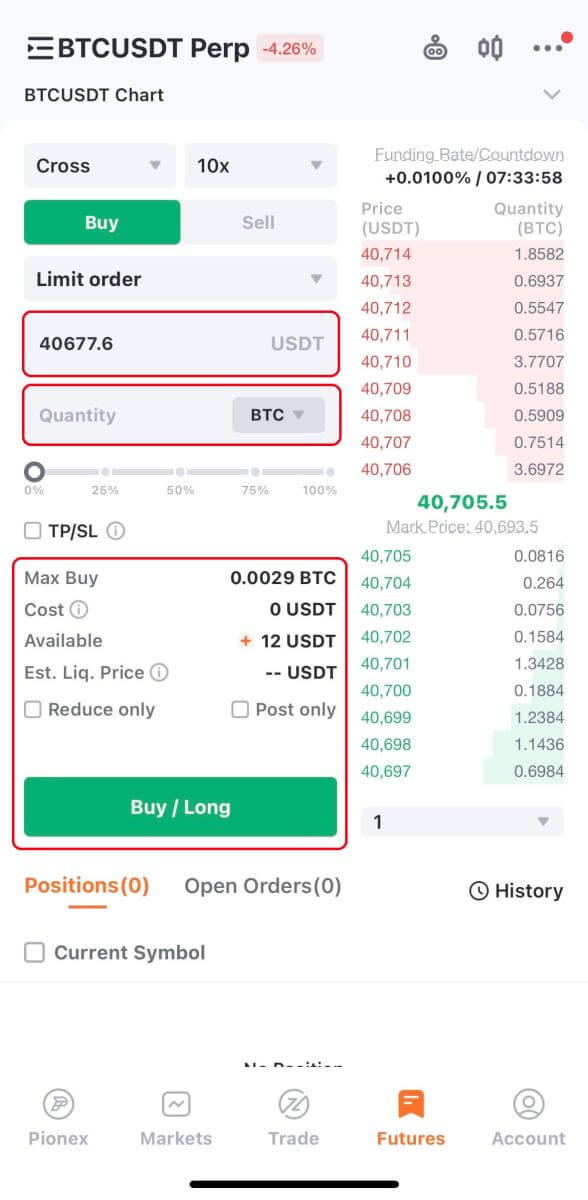

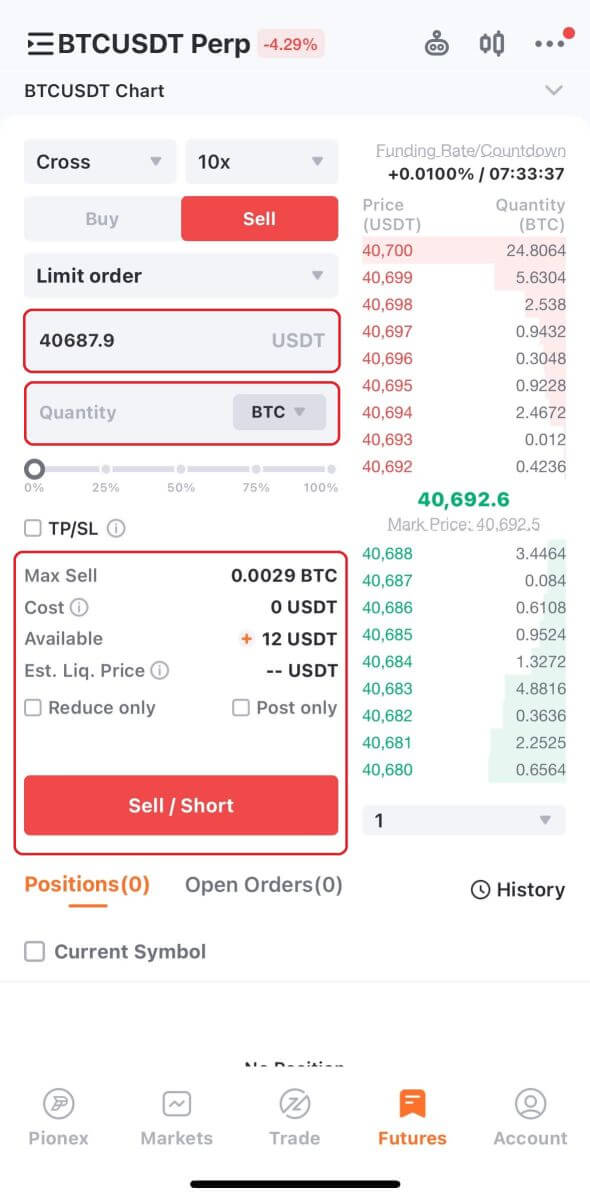

3. Selecione o modo de margem e adapte as configurações de alavancagem de acordo com sua preferência.

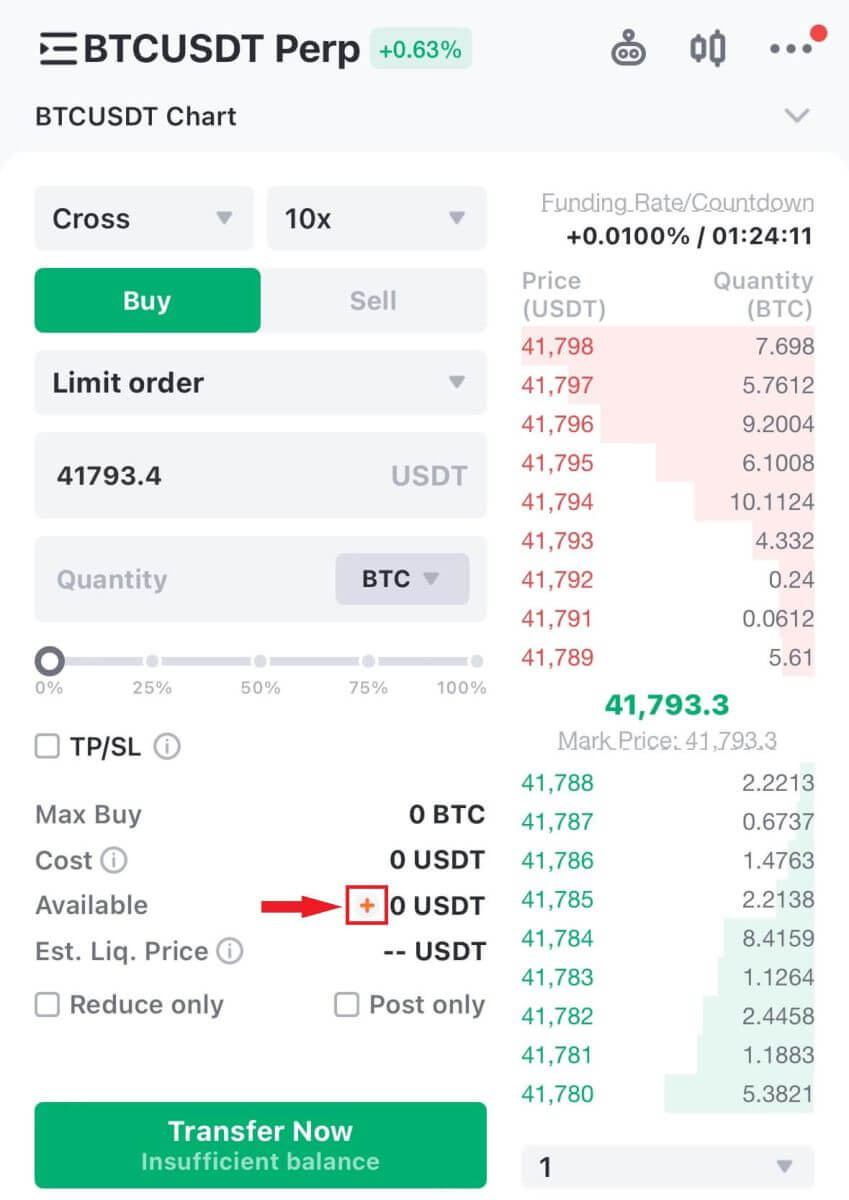

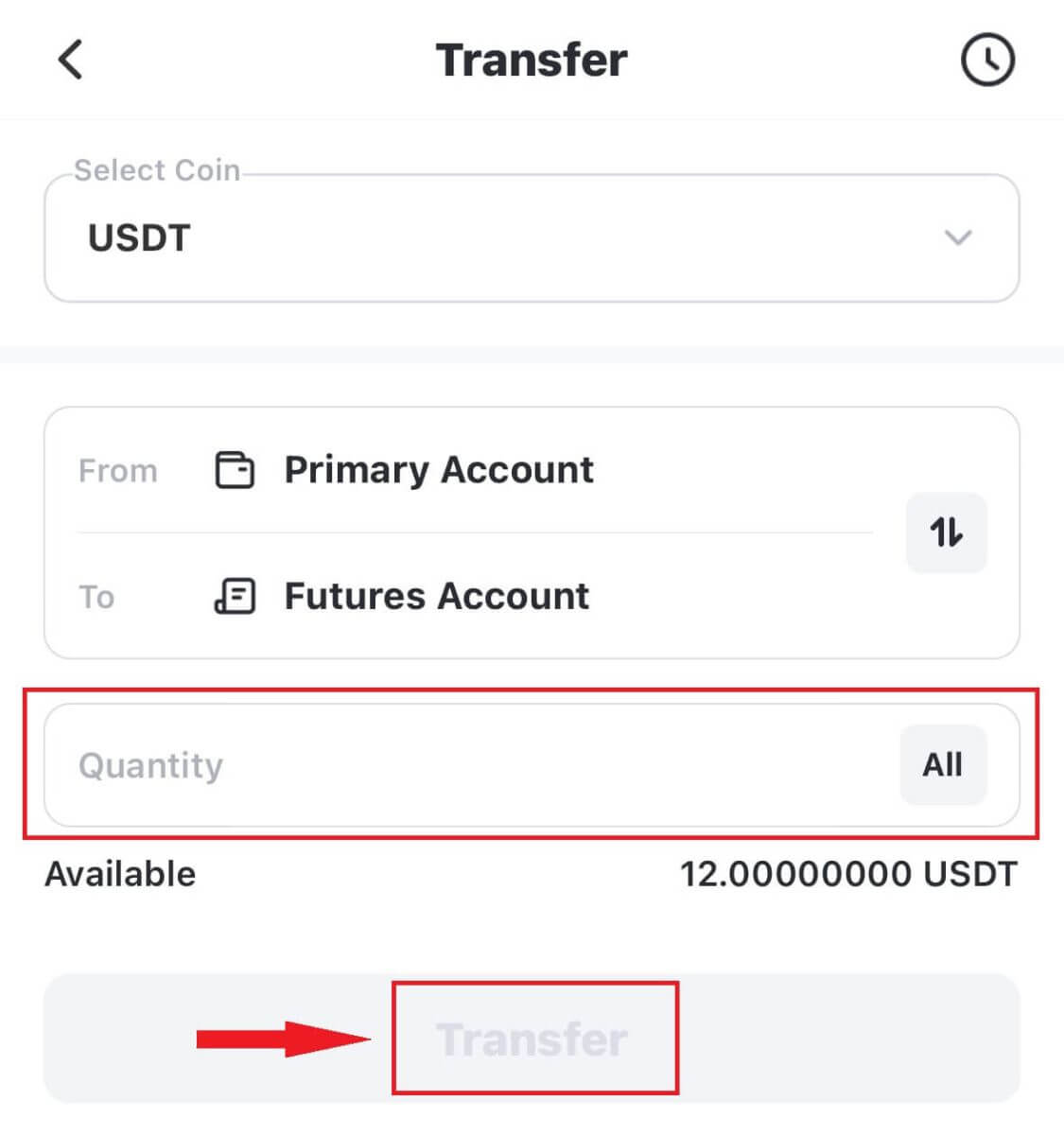

4. Clique no pequeno botão de adição à direita para abrir o menu de transferência. Insira a quantidade para transferência de fundos da conta Spot para a conta Futures e clique em Transferir .

5. No lado esquerdo da tela, insira os detalhes do seu pedido. Para um pedido com limite, forneça o preço e o valor; para uma ordem de mercado, insira apenas o valor. Toque em “Comprar” para iniciar uma posição longa ou “Vender” para uma posição curta.

6. Após fazer um pedido, caso ele não seja atendido imediatamente, você o encontrará na seção “Pedidos em Aberto” . Os usuários têm a opção de tocar em “Cancelar” para revogar pedidos pendentes. Os pedidos atendidos serão listados em "Posições" .

Perguntas frequentes (FAQ)

Quais são as principais características Da negociação de contratos futuros perpétuos?

Embora os contratos de futuros perpétuos sejam uma adição recente ao cenário comercial, tornaram-se rapidamente populares entre os traders que procuram uma abordagem flexível e versátil à negociação especulativa. Quer você seja um trader experiente ou um novato, sem dúvida vale a pena mergulhar nas complexidades dos contratos futuros perpétuos.Margem inicial

- A margem inicial é o valor mínimo necessário para depositar em uma conta de negociação para iniciar uma nova posição. Esta margem serve o duplo propósito de garantir que os comerciantes possam cumprir as suas obrigações em caso de movimentos adversos do mercado e funciona como uma salvaguarda contra flutuações voláteis de preços. Embora os requisitos de margem inicial sejam diferentes entre as bolsas, normalmente constituem uma fração do valor total da negociação. A gestão prudente dos níveis de margem iniciais é essencial para evitar liquidações ou pedidos de margem. Além disso, é aconselhável manter-se informado sobre os requisitos e regulamentos de margem em várias plataformas para aprimorar e otimizar sua experiência de negociação.

- A margem de manutenção representa os fundos mínimos que um investidor deve manter na sua conta para manter uma posição aberta. Essencialmente, é o montante necessário para sustentar uma posição num contrato futuro perpétuo. Esta medida é implementada para salvaguardar tanto a bolsa como o investidor de potenciais perdas. O não cumprimento da margem de manutenção pode levar a bolsa de derivados criptográficos a fechar a posição ou a tomar medidas alternativas para garantir que os fundos restantes cubram adequadamente as perdas incorridas.

- A liquidação envolve o encerramento da posição de um trader quando a sua margem disponível cai abaixo de um limite específico. O objetivo da liquidação é gerir o risco e evitar que os traders incorram em perdas além da sua capacidade. O monitoramento vigilante dos níveis de margem é crucial para que os traders evitem a liquidação. Por outro lado, para outros traders, a liquidação pode servir como uma oportunidade para alavancar uma descida de preços, entrando no mercado a um preço mais baixo.

- A taxa de financiamento serve como um mecanismo para alinhar o preço dos contratos futuros perpétuos com o preço subjacente do Bitcoin. Uma taxa de financiamento positiva implica que as posições longas compensam as posições vendidas, enquanto uma taxa negativa indica que as posições vendidas compensam as posições compradas. Reconhecer e compreender as taxas de financiamento é fundamental, pois podem influenciar significativamente os lucros e perdas de um investidor. Portanto, é essencial monitorar diligentemente as taxas de financiamento ao se envolver em negociações de futuros perpétuos, incluindo futuros perpétuos de bitcoin e futuros perpétuos de éter.

- O preço de referência representa o valor justo de um ativo, calculado considerando os preços de compra e venda em diversas plataformas de negociação. Sua função é neutralizar a manipulação do mercado, garantindo que o preço do contrato futuro esteja alinhado com o ativo subjacente. Consequentemente, se o preço de mercado da criptomoeda flutuar, o preço de referência dos contratos futuros ajusta-se em conformidade, fornecendo uma base para decisões comerciais mais precisas e informadas.

- PnL, uma abreviatura de “lucros e perdas”, serve como uma métrica para avaliar ganhos ou perdas potenciais no domínio da compra e venda de contratos futuros perpétuos, como contratos perpétuos de bitcoin e contratos perpétuos de éter. Em essência, o PnL é calculado determinando a disparidade entre o preço de entrada e o preço de saída de uma negociação, considerando quaisquer taxas ou custos de financiamento vinculados ao contrato.

- O fundo de seguro dentro de futuros perpétuos, incluindo contratos como BTC perpétuo e ETH perpétuo, funciona como uma reserva de proteção. O seu objetivo principal é proteger os traders de perdas potenciais decorrentes de flutuações abruptas do mercado. Essencialmente, no caso de uma recessão imprevista e repentina do mercado, o fundo de seguros serve como amortecedor, intervindo para cobrir perdas e evitando que os traders tenham de liquidar as suas posições. Este fundo funciona como uma rede de segurança crucial face a um mercado volátil e imprevisível, destacando uma das medidas adaptativas na evolução contínua da negociação de futuros perpétuos para satisfazer as necessidades dos utilizadores.

- A auto-desalavancagem funciona como um mecanismo de gestão de risco que garante o encerramento das posições de negociação quando os fundos de margem são insuficientes. Simplificando, se a posição de um trader se mover desfavoravelmente e o seu saldo de margem cair abaixo do nível de manutenção exigido, a bolsa de derivativos criptográficos desalavancará automaticamente a sua posição. Embora isto possa inicialmente parecer desvantajoso, serve como uma medida preventiva para proteger os comerciantes de excederem as perdas acessíveis. É imperativo que os indivíduos envolvidos na negociação de futuros perpétuos, incluindo contratos como bitcoin perpétuo e éter perpétuo, compreendam como a desalavancagem automática pode impactar as suas posições e aproveitá-la como uma oportunidade para avaliar e melhorar as suas estratégias de gestão de risco.

Como funcionam os contratos futuros perpétuos?

Vamos nos aprofundar em um cenário hipotético para desvendar o funcionamento dos futuros perpétuos. Imagine um trader segurando BTC. Ao adquirir um contrato, eles antecipam um aumento em linha com o preço BTC/USDT ou um movimento contrário na venda do contrato. Dado que cada contrato tem o valor de $ 1, adquirir um ao preço de $ 50,50 implica um pagamento de $ 1 em BTC. Por outro lado, a venda do contrato resulta na obtenção de US$ 1 em BTC ao preço de venda, aplicável mesmo que a venda preceda a aquisição.

É crucial reconhecer que o trader está negociando contratos, não BTC ou dólares. Então, por que negociar futuros criptográficos perpétuos e como ter certeza de que o preço do contrato refletirá o preço do BTC/USDT?

A resposta está num mecanismo de financiamento. Os detentores de posições compradas recebem a taxa de financiamento, compensada pelos detentores de posições vendidas quando o preço do contrato fica abaixo do preço do BTC. Isto proporciona um incentivo para a compra de contratos, provocando um aumento no preço do contrato e alinhando-o com o preço BTC/USDT. Por outro lado, os detentores de posições curtas podem adquirir contratos para fechar suas posições, elevando potencialmente o preço do contrato para corresponder ao preço do BTC.

Em contraste, quando o preço do contrato ultrapassa o preço do BTC, os detentores de posições longas pagam aos detentores de posições curtas. Isso incentiva os vendedores a se desfazerem dos contratos, diminuindo a diferença de preço e realinhando-a com o preço do BTC. A disparidade entre o preço do contrato e o preço do BTC determina a taxa de financiamento que se recebe ou paga.

Quais são as diferenças entre contratos futuros perpétuos e contratos futuros tradicionais?

Os contratos futuros perpétuos e os contratos futuros tradicionais representam variações distintas na negociação de futuros, cada um oferecendo vantagens e riscos únicos para comerciantes e investidores. Ao contrário das contrapartes tradicionais, os contratos futuros perpétuos não possuem uma data de vencimento predefinida, proporcionando aos traders a flexibilidade de manter posições indefinidamente. Além disso, os contratos perpétuos proporcionam maior flexibilidade e liquidez no que diz respeito aos requisitos de margem e aos custos de financiamento. Além disso, estes contratos empregam mecanismos inovadores, tais como taxas de financiamento, para garantir um alinhamento estreito com o preço à vista do activo subjacente.

No entanto, os contratos perpétuos introduzem riscos únicos, incluindo custos de financiamento que podem flutuar com uma frequência tão frequente como a cada 8 horas. Em contraste, os contratos de futuros tradicionais aderem a datas de vencimento fixas e podem implicar requisitos de margens mais elevados, limitando potencialmente a flexibilidade de um trader e introduzindo incerteza. A escolha entre estes contratos depende, em última análise, da tolerância ao risco do trader, dos objetivos de negociação e das condições de mercado prevalecentes.

Quais são as diferenças entre contratos futuros perpétuos e negociação com margem?

Os contratos futuros perpétuos e a negociação de margens oferecem caminhos para os traders ampliarem a sua exposição aos mercados de criptomoedas, mas divergem de forma significativa.

- Prazo: Os contratos futuros perpétuos não têm data de vencimento, proporcionando uma opção de negociação contínua. Em contraste, a negociação de margem geralmente ocorre dentro de um período de tempo mais curto, envolvendo traders que tomam empréstimos de fundos para abrir posições por períodos específicos.

- Liquidação: Os contratos futuros perpétuos são liquidados utilizando o preço do índice da criptomoeda subjacente, enquanto a negociação de margem é liquidada com base no preço da criptomoeda no momento em que a posição é fechada.

- Alavancagem: Embora tanto os contratos de futuros perpétuos como a negociação com margem permitam aos traders alavancar a sua exposição ao mercado, os contratos de futuros perpétuos geralmente proporcionam níveis mais elevados de alavancagem em comparação com a negociação com margem. Esta alavancagem elevada amplifica tanto os lucros potenciais como as perdas potenciais.

- Taxas: Os contratos futuros perpétuos geralmente incorrem em uma taxa de financiamento para os traders que mantêm posições abertas durante um período prolongado. Em contraste, a negociação de margem normalmente envolve o pagamento de juros sobre os fundos emprestados.

- Garantia : Os contratos futuros perpétuos obrigam os comerciantes a depositar uma quantidade específica de criptomoeda como garantia para a abertura de uma posição, enquanto a negociação de margem exige o depósito de fundos como garantia.