نحوه انجام معاملات آتی در Pionex

قراردادهای آتی دائمی چیست؟

قرارداد آتی مستلزم توافق بین دو طرف برای خرید یا فروش دارایی در قیمت و تاریخ از پیش تعیین شده در آینده است. این دارایی ها شامل کالاهایی مانند طلا یا نفت تا ابزارهای مالی مانند ارزهای دیجیتال یا سهام می شود. این ترتیب قراردادی ابزاری قوی برای کاهش زیانهای احتمالی و تضمین سود است.

قراردادهای آتی دائمی نشان دهنده یک مشتقه است که معامله گران را قادر می سازد تا در مورد قیمت آتی یک دارایی پایه بدون مالکیت واقعی حدس و گمان کنند. برخلاف قراردادهای آتی معمولی با تاریخ انقضای ثابت، قراردادهای آتی دائمی منقضی نمی شوند. در نتیجه، معامله گران می توانند موقعیت خود را به طور نامحدود حفظ کنند، از روندهای بلندمدت بازار سرمایه گذاری کنند و به طور بالقوه به سودهای قابل توجهی دست یابند. علاوه بر این، قراردادهای آتی دائمی اغلب دارای ویژگی های متمایزی مانند نرخ های تامین مالی هستند که به حفظ همسویی قیمت آنها با دارایی پایه کمک می کند.

قابل توجه است که قراردادهای آتی دائمی فاقد دوره های تسویه حساب هستند، که به معامله گران اجازه می دهد تا زمانی که دارای حاشیه کافی هستند، موقعیت خود را حفظ کنند. به عنوان مثال، اگر شخصی BTC/USDT دائمی را با قیمت 30000 دلار خریداری کند، هیچ زمان انقضای قراردادی برای معامله وجود ندارد. بسته شدن معامله برای تضمین سود یا مدیریت زیان می تواند به صلاحدید معامله گر انجام شود. در حالی که معاملات آتی دائمی در ایالات متحده محدود شده است، بازار جهانی معاملات آتی دائمی قابل توجه است و تقریباً 75٪ از معاملات ارزهای دیجیتال در سراسر جهان در سال گذشته را به خود اختصاص داده است.

در نتیجه، قراردادهای آتی دائمی برای معامله گرانی که به دنبال قرار گرفتن در معرض بازارهای ارزهای دیجیتال هستند، ارزشمند هستند. با این حال، بسیار مهم است که بدانیم آنها خطرات قابل توجهی دارند و باید با احتیاط برخورد کرد.

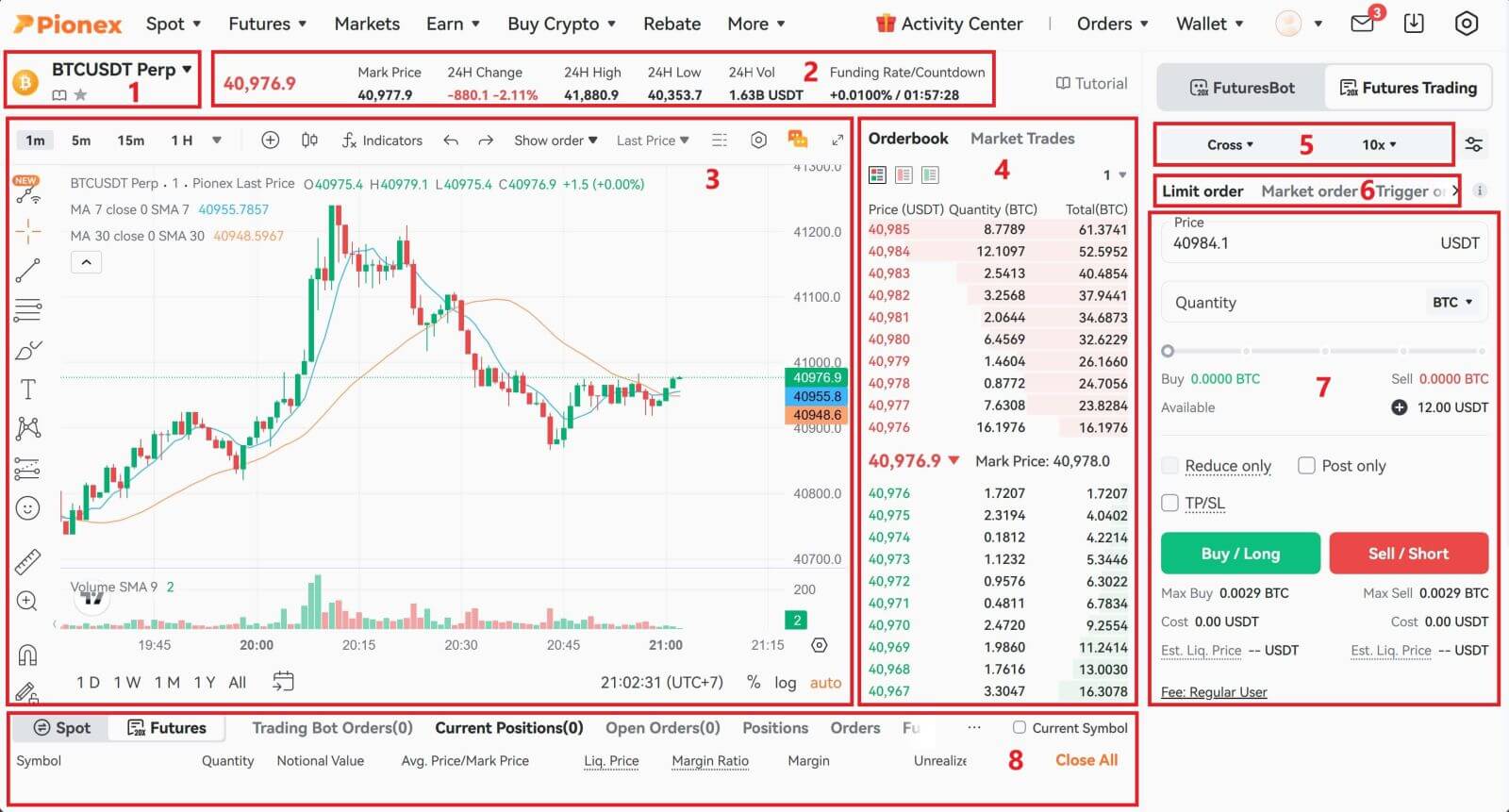

- جفتهای معاملاتی: قراردادهای موجود در زمینه ارزهای دیجیتال را نشان میدهد. کاربران می توانند برای تغییر به انواع جایگزین اینجا را کلیک کنند.

- داده های معاملاتی و نرخ سرمایه گذاری: قیمت فعلی، بالاترین و کمترین ارقام، نرخ افزایش/کاهش، و داده های حجم معاملات در 24 ساعت گذشته. همچنین، نرخ های بودجه جاری و آتی را به نمایش بگذارید.

- TradingView روند قیمت: نمودار K-line که تغییرات قیمت جفت معاملات فعلی را نشان می دهد. در سمت چپ، کاربران می توانند برای انتخاب ابزارهای ترسیم و نشانگرها برای تحلیل تکنیکال کلیک کنند.

- دفترچه سفارش و داده های تراکنش: دفترچه سفارش فعلی و اطلاعات سفارش تراکنش در زمان واقعی را ارائه دهید.

- موقعیت و اهرم: بین حالت های موقعیت جابه جا شوید و ضریب اهرم را تنظیم کنید.

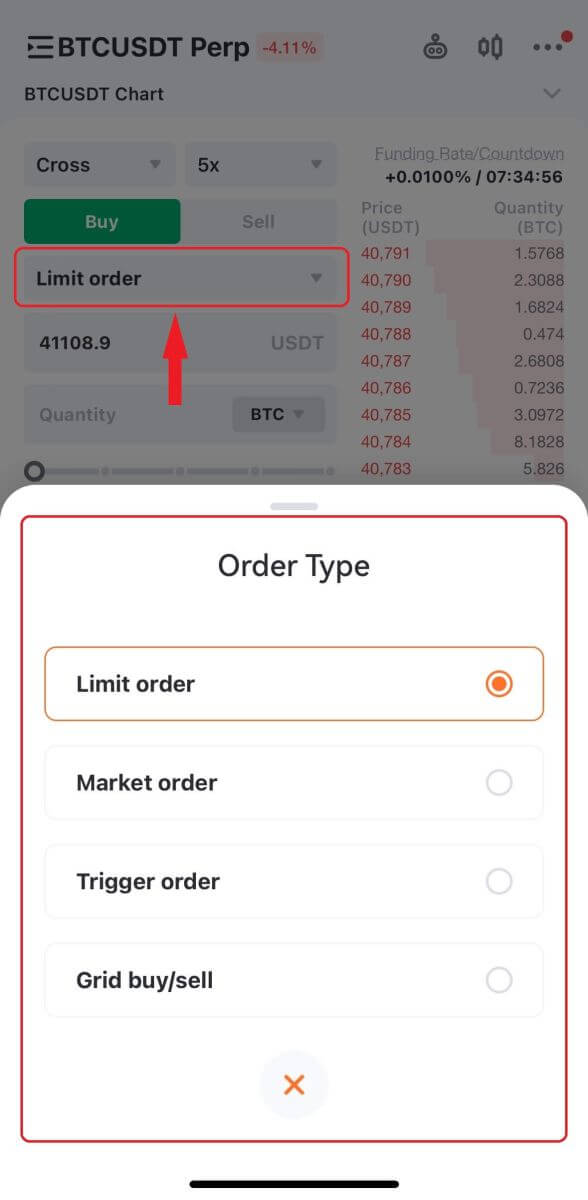

- نوع سفارش: کاربران میتوانند از بین سفارشهای محدود، سفارشهای بازار، سفارشهای آغازگر و گزینههای خرید/فروش شبکهای انتخاب کنند.

- پنل عملیاتی: به کاربران امکان انتقال وجه و ثبت سفارش را می دهد.

- اطلاعات موقعیت و سفارش: موقعیت فعلی، سفارشات باز، سفارشات تاریخی و تاریخچه معاملات.

نحوه معامله قراردادهای آتی دائمی در پایونکس (وب)

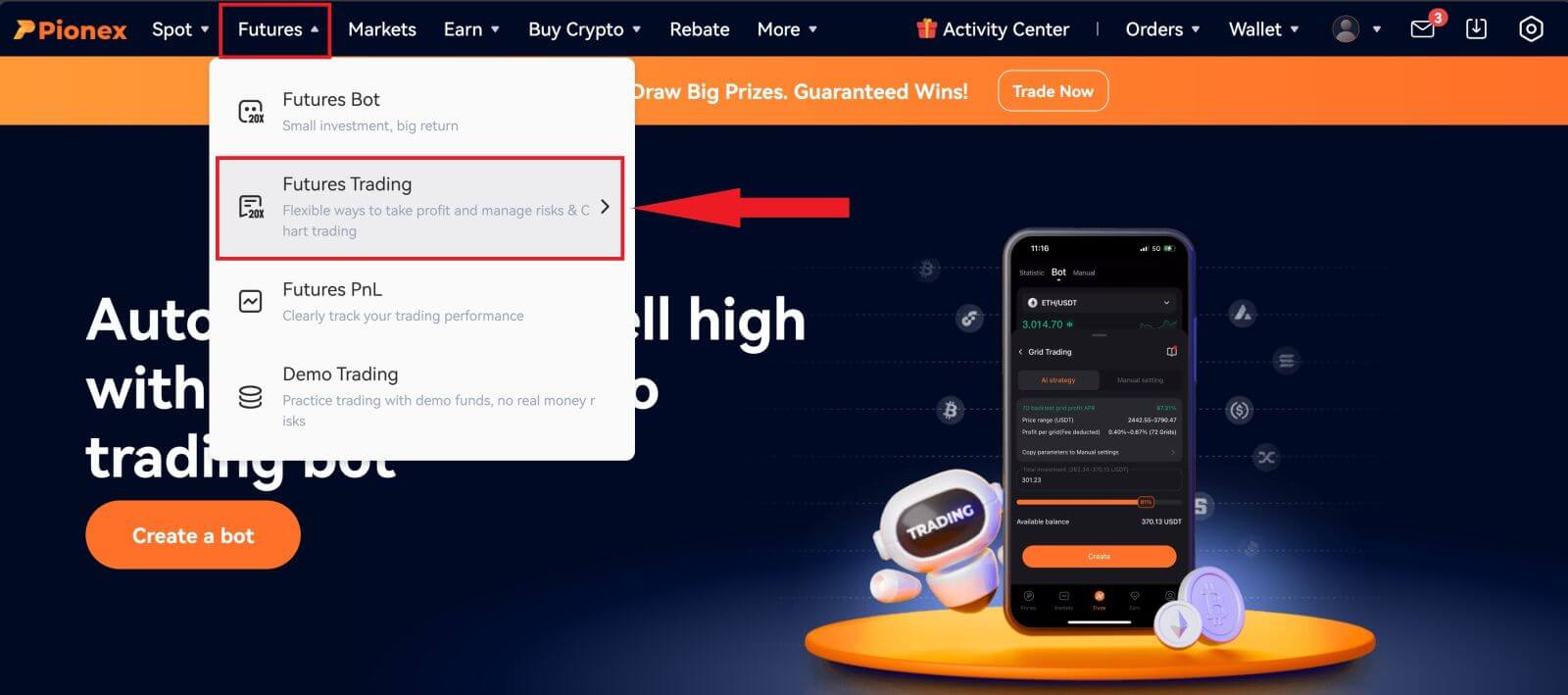

1. وارد وبسایت پایونکس شوید ، با کلیک بر روی برگه در بالای صفحه به بخش «آیندهها» بروید و سپس روی «معاملات آتی» کلیک کنید .

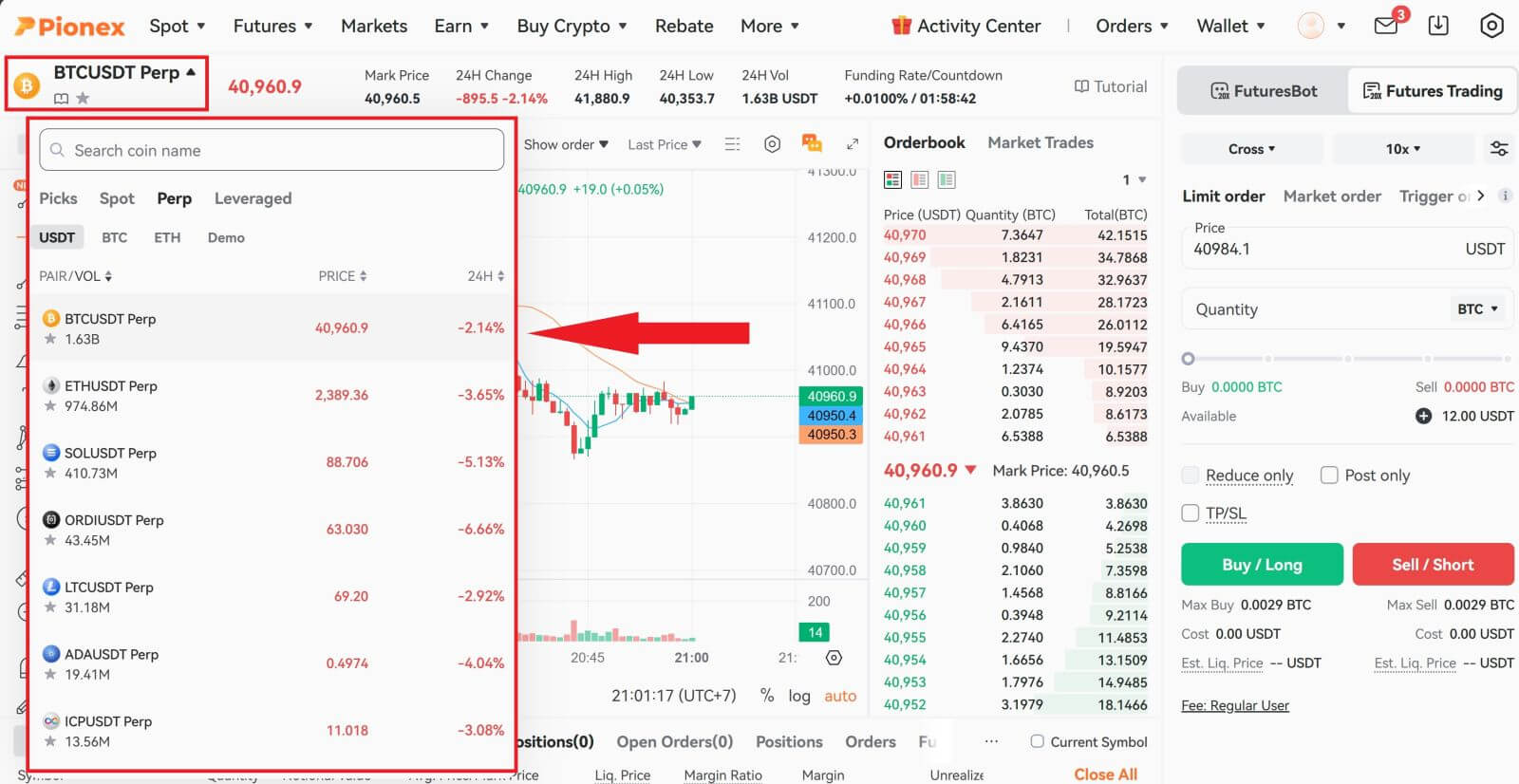

2. در سمت چپ، BTCUSDT Perp را از لیست Futures انتخاب کنید.

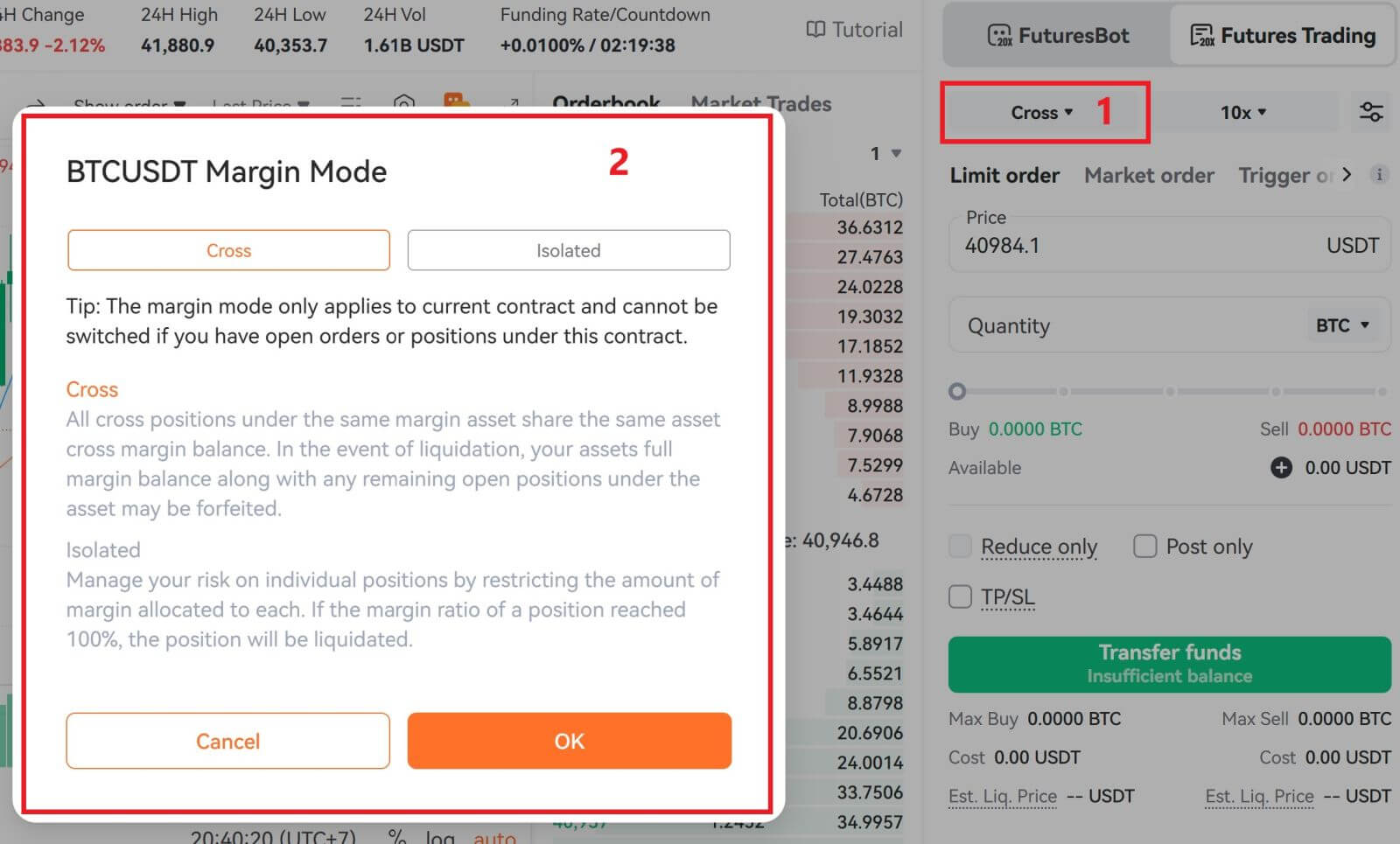

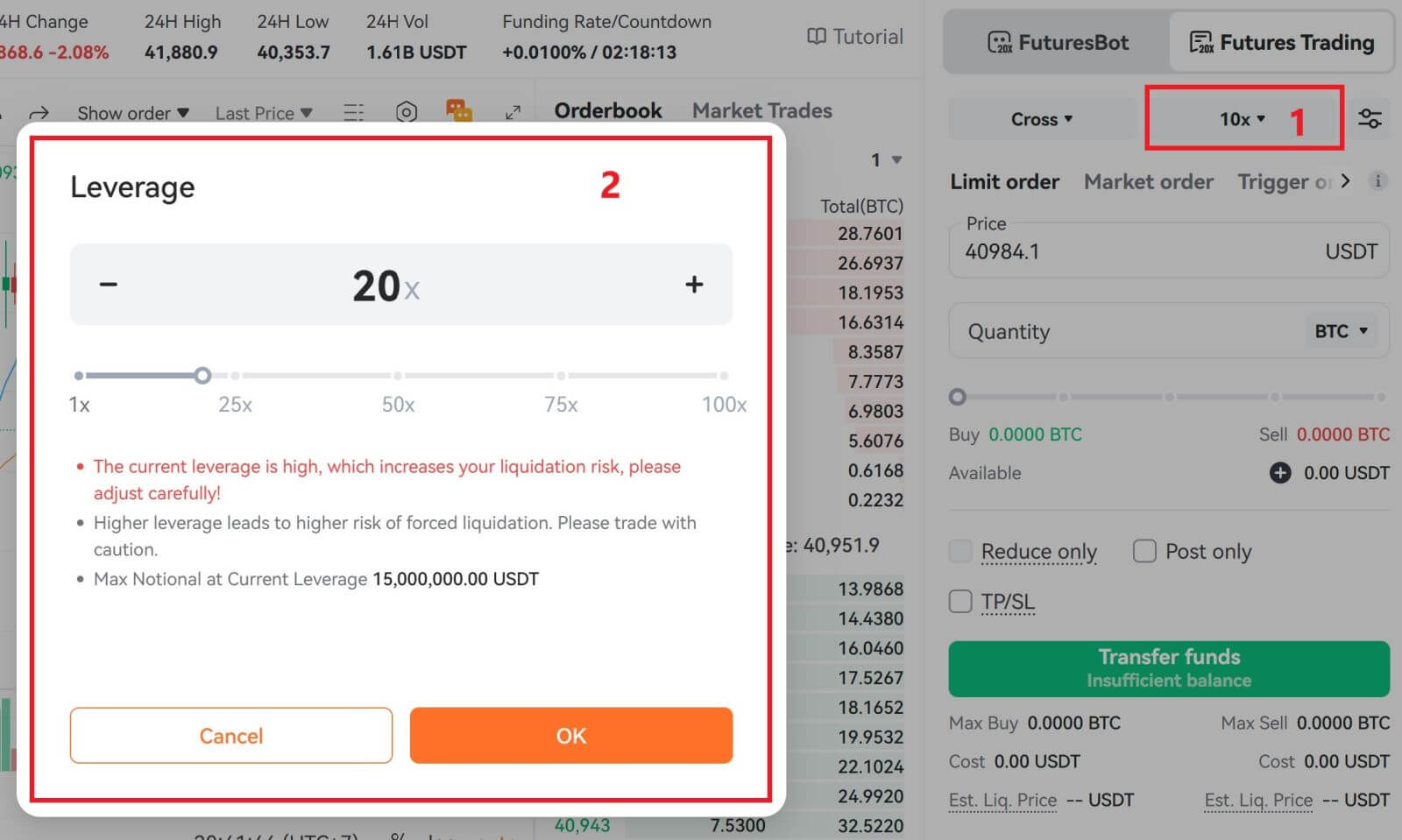

3. برای تغییر حالت های موقعیت ، "موقعیت به موقعیت" را در سمت راست انتخاب کنید. با کلیک بر روی عدد، ضریب اهرم را تنظیم کنید. محصولات مختلف از چندین اهرم متفاوت پشتیبانی میکنند—برای اطلاعات بیشتر به جزئیات محصول خاص مراجعه کنید.

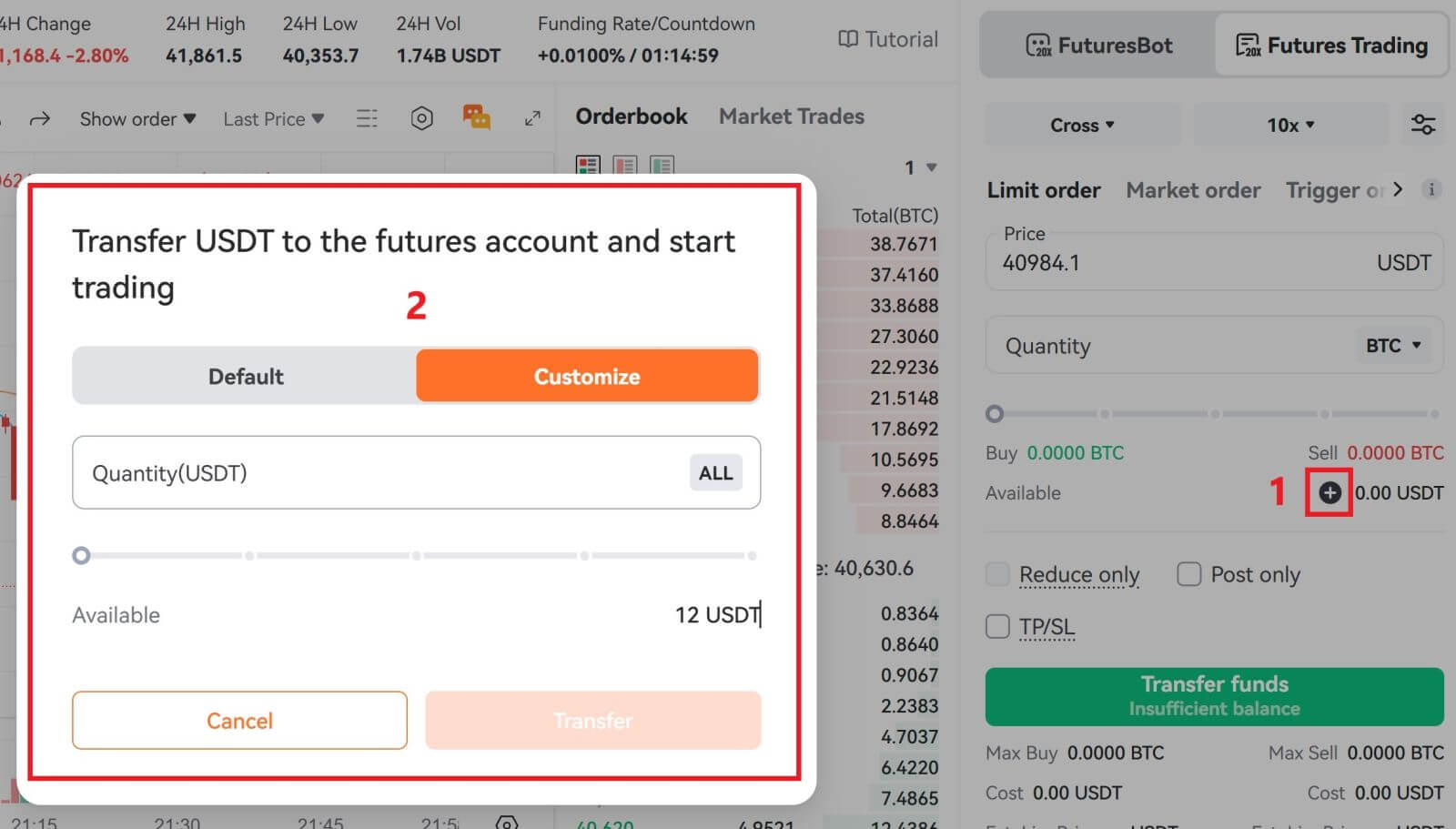

4. روی دکمه plus small در سمت راست کلیک کنید تا منوی انتقال باز شود. مبلغ مورد نظر را برای انتقال وجه از حساب اسپات به حساب آتی وارد کنید و سپس روی انتقال کلیک کنید .

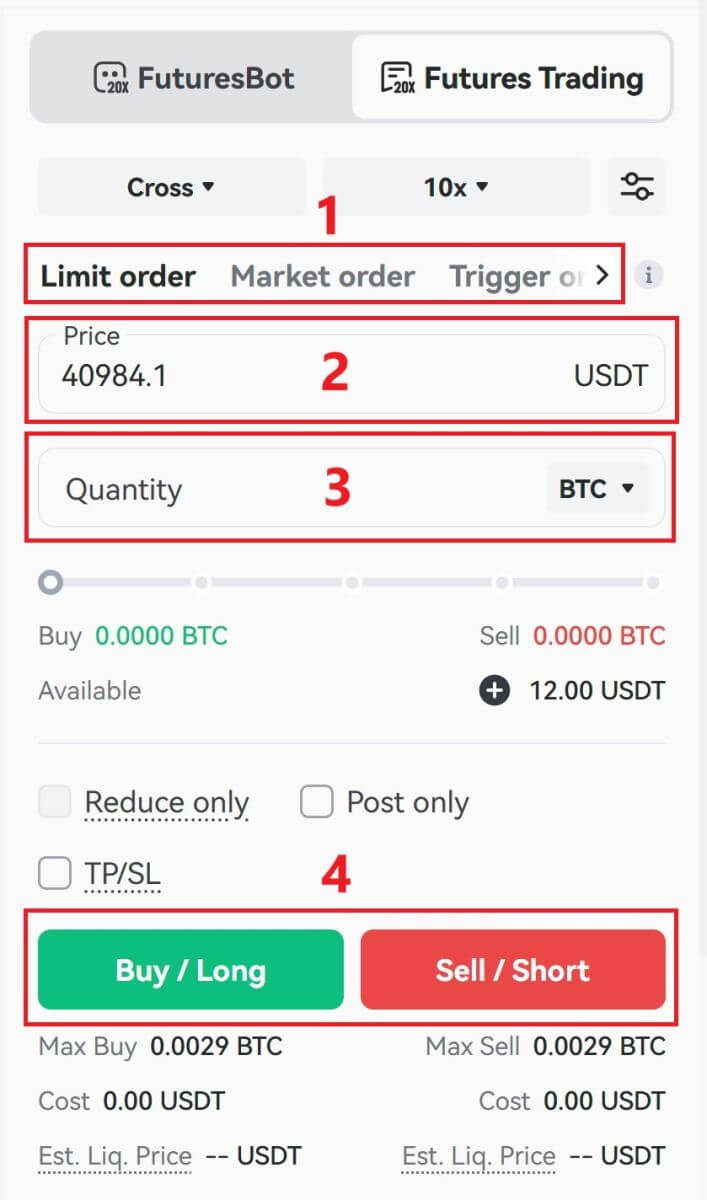

5. برای باز کردن یک موقعیت، کاربران می توانند بین چهار گزینه انتخاب کنند: سفارش محدود، سفارش بازار، سفارش ماشه و خرید/فروش شبکه. قیمت و مقدار سفارش را وارد کنید سپس روی خرید / فروش کلیک کنید.

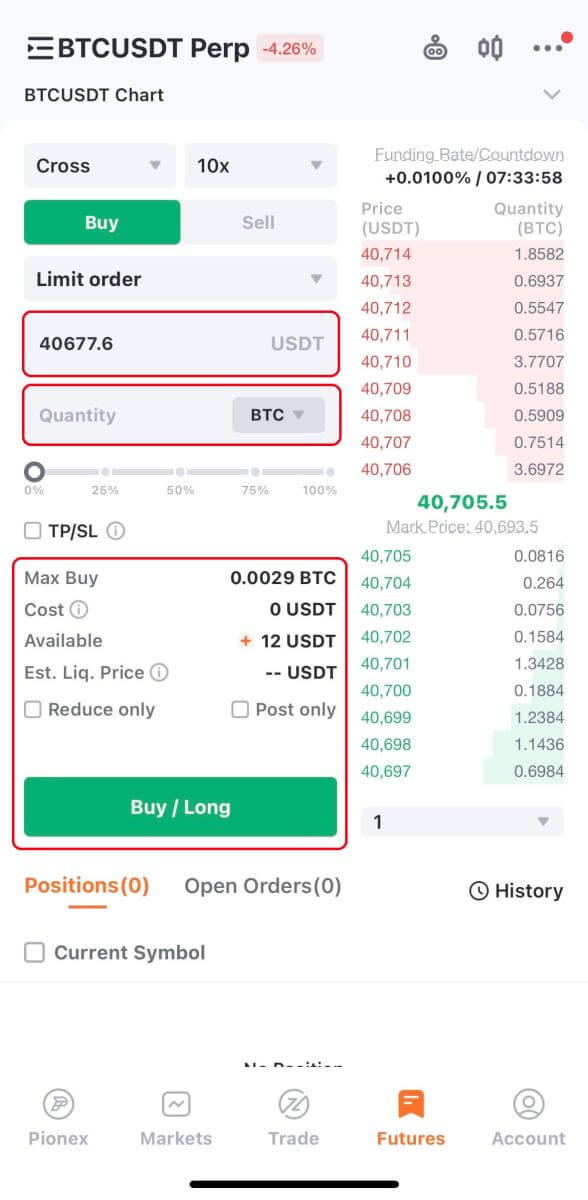

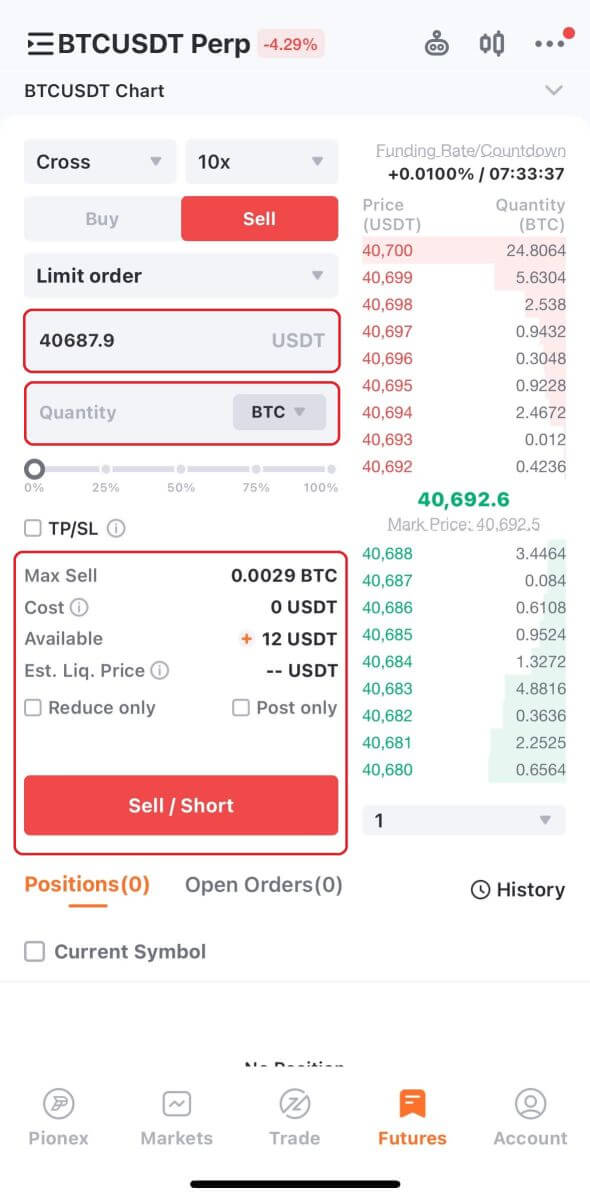

- سفارش محدود: کاربران به طور مستقل قیمت خرید یا فروش را تعیین می کنند. سفارش تنها زمانی اجرا می شود که قیمت بازار با قیمت تعیین شده همسو شود. اگر قیمت بازار به قیمت تعیین شده نرسد، سفارش محدود در دفتر سفارش باقی می ماند و در انتظار معامله است.

- سفارش بازار: سفارش بازار شامل اجرای یک معامله بدون تعیین قیمت خرید یا فروش است. این سیستم معامله را بر اساس آخرین قیمت بازار در زمان ثبت سفارش انجام می دهد و کاربر را موظف می کند فقط مبلغ سفارش مورد نظر را وارد کند.

- Trigger Order: کاربران باید قیمت ماشه، قیمت سفارش و مقدار را تعیین کنند. فقط زمانی که آخرین قیمت بازار به قیمت ماشه برسد، سفارش به عنوان یک سفارش محدود با قیمت و مقدار از پیش تعیین شده اجرا می شود.

- خرید/فروش شبکه ای: برای تسهیل باز کردن سریع یک موقعیت از طریق اجرای چندین سفارش در یک شبکه تنها با یک کلیک طراحی شده است.

6. پس از ثبت سفارش، آن را در قسمت "Open Orders" در پایین صفحه قرار دهید. سفارشات را می توان قبل از تکمیل آنها لغو کرد. پس از پر شدن، می توانید آنها را در "موقعیت" پیدا کنید .

7. برای خروج از موقعیت خود، "بستن" را انتخاب کنید .

نحوه معامله قراردادهای آتی دائمی در پایونکس (برنامه)

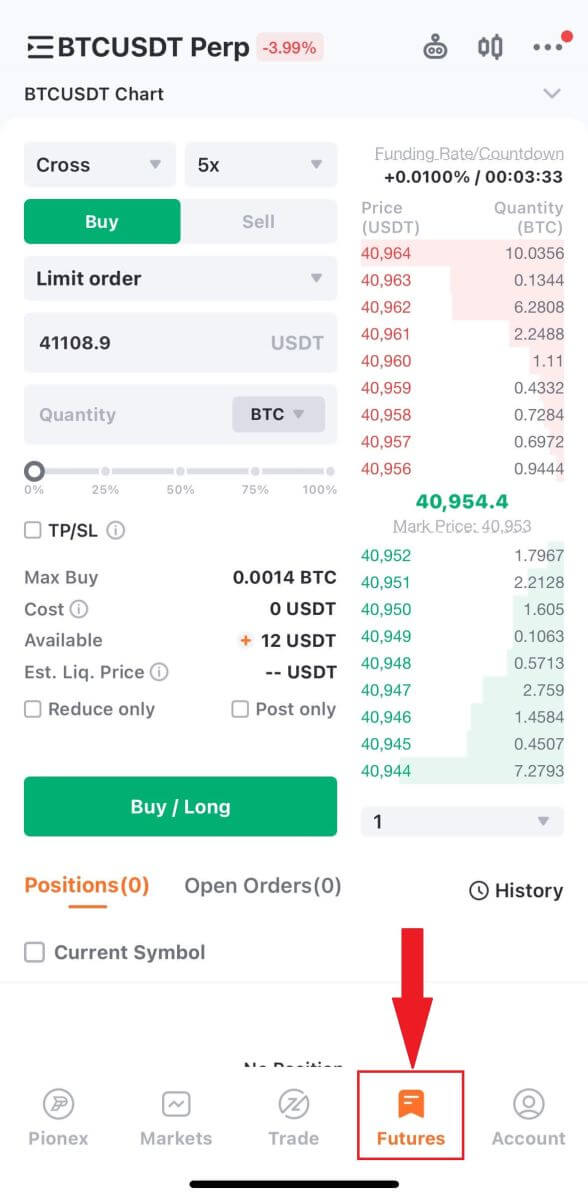

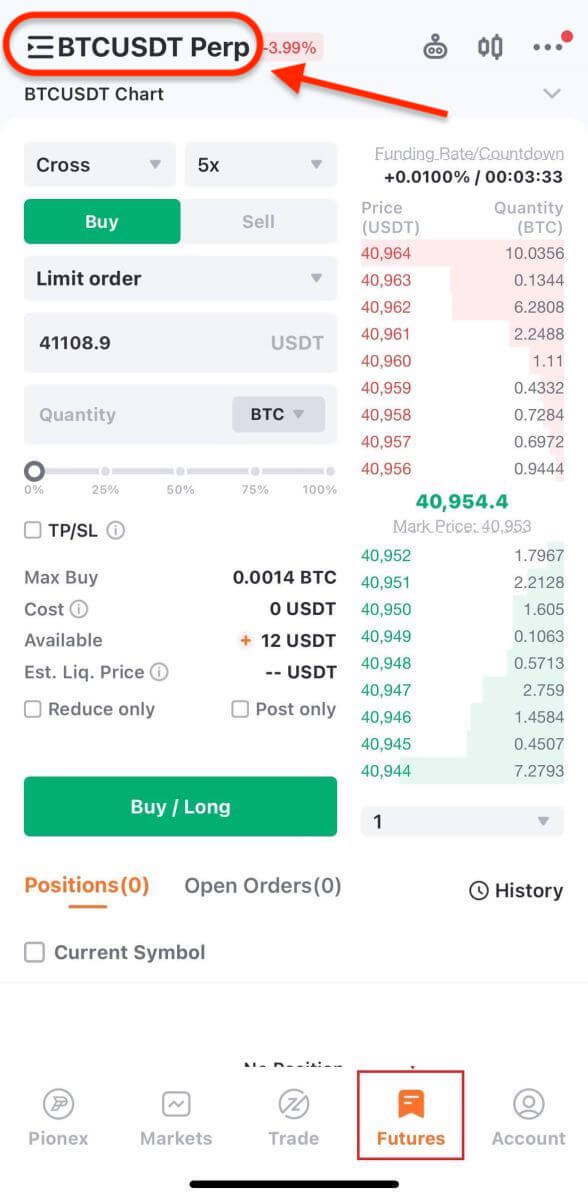

1. از طریق برنامه تلفن همراه وارد حساب پایونکس خود شوید و به بخش "آینده" واقع در پایین صفحه بروید.

2. روی BTCUSDT Perp واقع در بالا سمت چپ ضربه بزنید تا بین جفت های معاملاتی مختلف جابجا شوید. از نوار جستجو استفاده کنید یا مستقیماً از گزینه های ذکر شده انتخاب کنید تا معاملات آتی مورد نظر را برای معامله پیدا کنید.

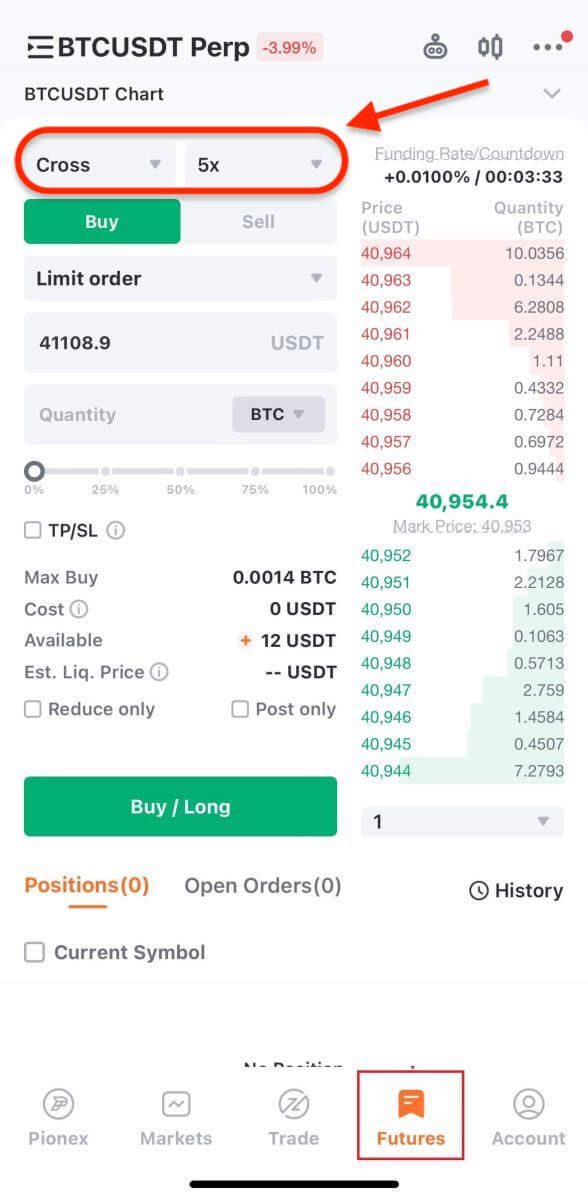

3. حالت حاشیه را انتخاب کنید و تنظیمات اهرم را به دلخواه خود تنظیم کنید.

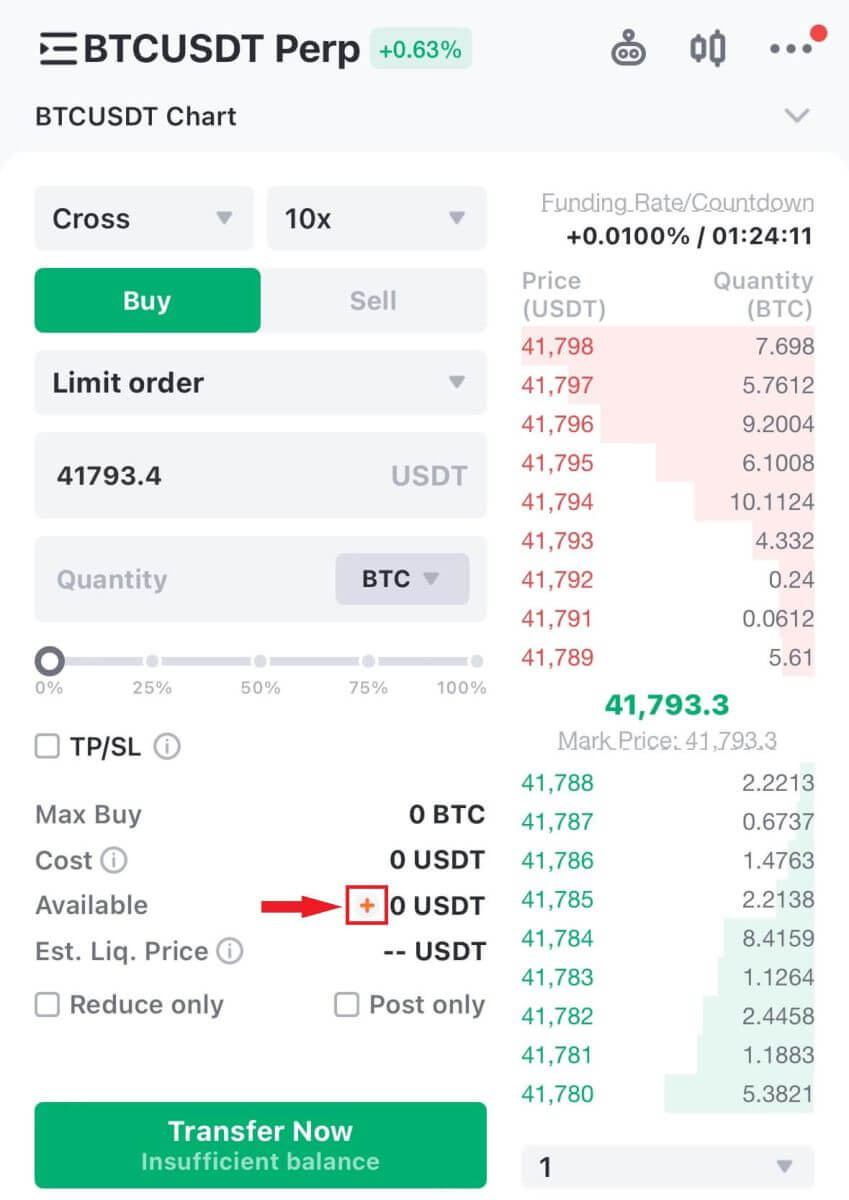

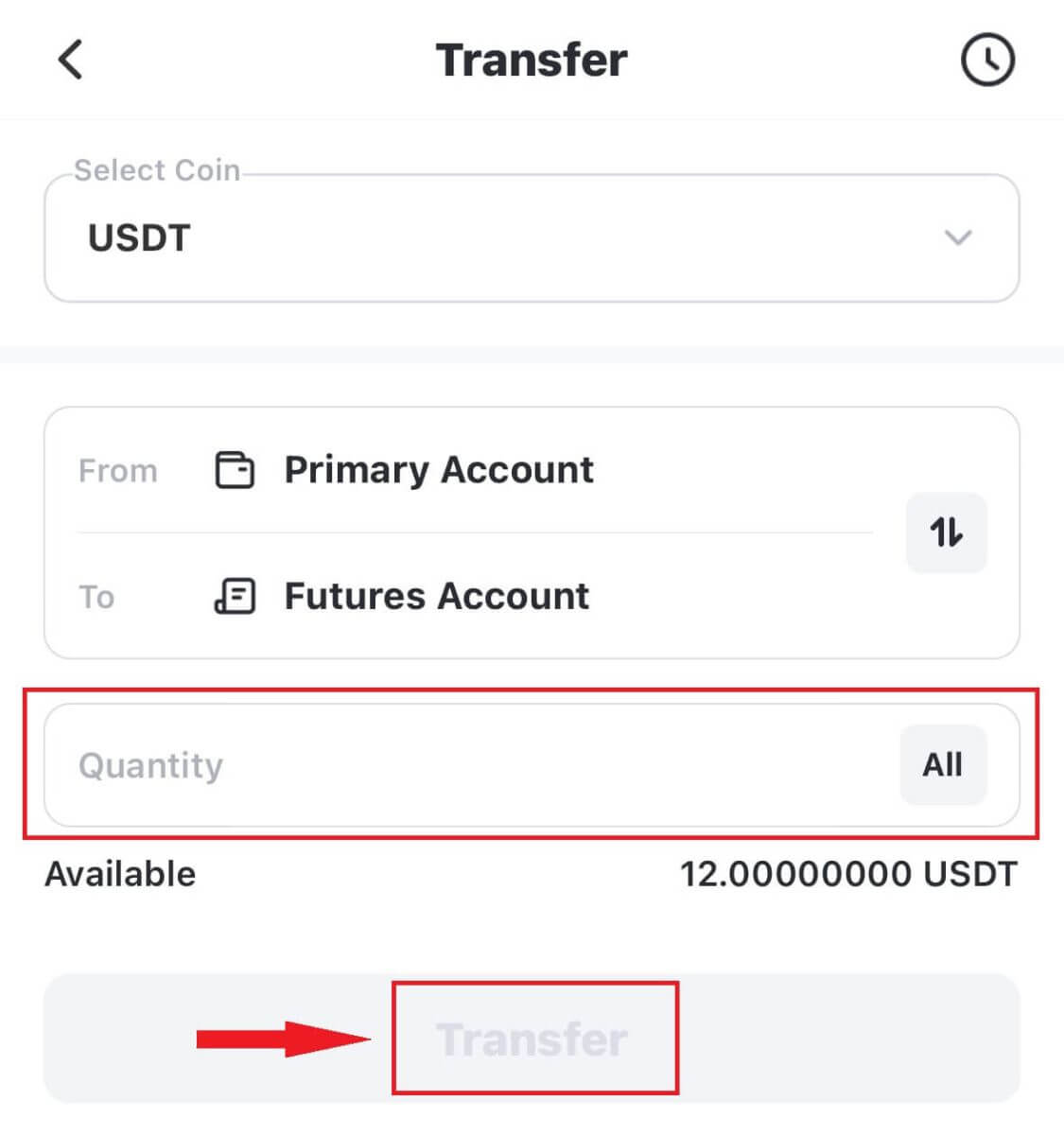

4. روی دکمه plus small در سمت راست کلیک کنید تا منوی انتقال باز شود. مقدار انتقال وجه از حساب اسپات به حساب آتی را وارد کنید و سپس روی انتقال کلیک کنید .

5. در سمت چپ صفحه، جزئیات سفارش خود را وارد کنید. برای سفارش محدود، قیمت و مقدار را ارائه دهید. برای سفارش بازار، فقط مقدار را وارد کنید. روی «خرید» برای شروع یک موقعیت خرید یا «فروش» برای یک موقعیت کوتاه ضربه بزنید.

6. پس از ثبت سفارش، اگر بلافاصله پر نشد، آن را در قسمت "Open Orders" خواهید یافت . کاربران میتوانند برای لغو سفارشهای معلق، روی «لغو» ضربه بزنند. سفارشات انجام شده در قسمت "موقعیت ها" فهرست می شوند .

سوالات متداول (سؤالات متداول)

ویژگی های اصلی معاملات قراردادهای آتی دائمی چیست؟

اگرچه قراردادهای آتی دائمی اخیراً به چشم انداز معاملات اضافه شده اند، اما به سرعت در میان معامله گرانی که به دنبال رویکردی انعطاف پذیر و همه کاره برای معاملات سفته بازانه هستند، محبوب شده اند. چه یک معامله گر باتجربه یا یک مبتدی باشید، بدون شک پرداختن به پیچیدگی های قراردادهای آتی دائمی ارزشمند است.حاشیه اولیه

- مارجین اولیه حداقل مقدار سرمایه لازم برای واریز به حساب معاملاتی برای شروع موقعیت جدید است. این مارجین هدف دوگانه ای را دنبال می کند که تضمین می کند معامله گران می توانند تعهدات خود را در صورت حرکات نامطلوب بازار انجام دهند و به عنوان محافظی در برابر نوسانات بی ثبات قیمت عمل می کند. اگرچه الزامات مارجین اولیه در میان مبادلات متفاوت است، اما معمولاً کسری از ارزش کل معامله را تشکیل می دهند. مدیریت محتاطانه سطوح حاشیه اولیه برای دوری از انحلال یا فراخوان مارجین ضروری است. علاوه بر این، اطلاع از الزامات و مقررات مارجین در پلتفرم های مختلف برای بهبود و بهینه سازی تجربه معاملاتی شما توصیه می شود.

- حاشیه نگهداری نشان دهنده حداقل وجوهی است که سرمایه گذار باید در حساب خود نگه دارد تا موقعیت باز را حفظ کند. اساساً، مقدار مورد نیاز برای حفظ موقعیت در یک قرارداد آتی دائمی است. این اقدام برای محافظت از بورس و سرمایه گذار از ضررهای احتمالی اجرا می شود. عدم رعایت حاشیه تعمیر و نگهداری می تواند صرافی مشتقات رمزنگاری را وادار به بستن موقعیت یا اقدامات جایگزین برای تضمین وجوه باقیمانده برای پوشش مناسب زیان های وارده کند.

- انحلال شامل بسته شدن موقعیت یک معامله گر زمانی است که حاشیه در دسترس آنها به زیر یک آستانه خاص کاهش یابد. هدف انحلال، مدیریت ریسک و جلوگیری از متحمل شدن زیان بیش از ظرفیت معامله گران است. نظارت دقیق بر سطوح حاشیه برای معامله گران برای دور زدن انحلال بسیار مهم است. برعکس، برای سایر معامله گران، انحلال می تواند به عنوان فرصتی برای کاهش قیمت با ورود به بازار با قیمت پایین تر عمل کند.

- نرخ سرمایه به عنوان مکانیزمی برای همسو کردن قیمت قراردادهای آتی دائمی با قیمت پایه بیت کوین عمل می کند. نرخ مثبت تامین مالی به این معنی است که موقعیتهای خرید برای فروشهای کوتاهمدت جبران میشوند، در حالی که یک نرخ منفی نشاندهنده آن است که موقعیتهای خرید کوتاهمدت را جبران میکنند. شناخت و درک نرخ های تامین مالی بسیار مهم است، زیرا آنها می توانند به طور قابل توجهی بر سود و زیان سرمایه گذار تاثیر بگذارند. بنابراین، نظارت دقیق بر نرخهای تامین مالی هنگام درگیر شدن در معاملات آتی دائمی، از جمله معاملات آتی بیتکوین دائمی و آتی اتر دائمی، ضروری است.

- قیمت علامت نشان دهنده ارزش منصفانه یک دارایی است که با در نظر گرفتن قیمت های پیشنهادی و درخواستی در پلتفرم های مختلف معاملاتی محاسبه می شود. نقش آن مقابله با دستکاری بازار، حصول اطمینان از همسویی قیمت قرارداد آتی با دارایی اساسی است. در نتیجه، اگر قیمت بازار ارز دیجیتال نوسان داشته باشد، قیمت مارک قراردادهای آتی بر این اساس تعدیل میشود و پایهای برای تصمیمگیریهای معاملاتی دقیقتر و آگاهانهتر فراهم میکند.

- PnL که مخفف «سود و ضرر» است، به عنوان معیاری برای سنجش سود یا زیان احتمالی در حوزه خرید و فروش قراردادهای آتی دائمی، مانند قراردادهای دائمی بیت کوین و قراردادهای اتر دائمی عمل می کند. در اصل، PnL با تعیین نابرابری بین قیمت ورودی و قیمت خروج یک تجارت، با در نظر گرفتن هر گونه کارمزد یا هزینه های مالی مرتبط با قرارداد محاسبه می شود.

- صندوق بیمه در قراردادهای آتی دائمی، از جمله قراردادهایی مانند BTC دائمی و ETH دائمی، به عنوان یک ذخیره محافظ عمل می کند. هدف اصلی آن محافظت از معامله گران از ضررهای احتمالی ناشی از نوسانات ناگهانی بازار است. اساساً، در صورت رکود ناگهانی و پیشبینینشده بازار، صندوق بیمه بهعنوان حائل عمل میکند و برای پوشش زیانها وارد عمل میشود و معاملهگران را از انحلال موقعیتهای خود باز میدارد. این صندوق در مواجهه با بازار پرنوسان و غیرقابل پیشبینی به عنوان یک شبکه ایمنی حیاتی عمل میکند و یکی از اقدامات تطبیقی را در تکامل مداوم معاملات آتی دائمی برای رفع نیازهای کاربران برجسته میکند.

- عملکرد اهرمزدایی خودکار بهعنوان مکانیزم مدیریت ریسک، بسته شدن موقعیتهای معاملاتی را در زمانی که وجوه حاشیه ناکافی است، تضمین میکند. به بیان ساده، اگر موقعیت یک معامله گر به طور نامطلوب حرکت کند و موجودی مارجین آنها به زیر سطح تعمیر و نگهداری مورد نیاز کاهش یابد، صرافی مشتقات کریپتو به طور خودکار موقعیت آنها را کاهش می دهد. در حالی که این ممکن است در ابتدا مضر به نظر برسد، اما به عنوان یک اقدام پیشگیرانه برای محافظت از معامله گران در برابر زیان بیش از حد مقرون به صرفه عمل می کند. برای افرادی که در معاملات آتی دائمی، از جمله قراردادهایی مانند بیت کوین دائمی و اتر دائمی مشغول هستند، ضروری است که بدانند چگونه اهرمزدایی خودکار میتواند بر موقعیتهای آنها تأثیر بگذارد و از آن به عنوان فرصتی برای ارزیابی و ارتقای استراتژیهای مدیریت ریسک خود استفاده کنند.

قراردادهای آتی دائمی چگونه کار می کنند؟

بیایید به یک سناریوی فرضی بپردازیم تا عملکرد آینده های دائمی را آشکار کنیم. تصور کنید یک معامله گر BTC را نگه داشته است. پس از خرید یک قرارداد، آنها افزایشی مطابق با قیمت BTC/USDT یا حرکتی برعکس در هنگام فروش قرارداد را پیشبینی میکنند. با توجه به اینکه هر قرارداد دارای ارزش 1 دلار است، به دست آوردن یکی با قیمت 50.50 دلار مستلزم پرداخت 1 دلار در بیت کوین است. برعکس، فروش قرارداد منجر به به دست آوردن 1 دلار بیت کوین به قیمت فروش می شود، حتی اگر فروش قبل از خرید باشد.

بسیار مهم است که بدانیم معاملهگر قراردادها را معامله میکند، نه بیتکوین یا دلار. بنابراین، چرا باید در معاملات آتی دائمی کریپتو شرکت کرد و چگونه می توان مطمئن بود که قیمت قرارداد منعکس کننده قیمت BTC/USDT خواهد بود؟

پاسخ در مکانیزم تامین مالی نهفته است. دارندگان موقعیت های بلند مدت نرخ تامین مالی را دریافت می کنند، که توسط دارندگان موقعیت های کوتاه زمانی که قیمت قرارداد از قیمت BTC عقب است، جبران می شود. این امر انگیزه ای برای خرید قراردادها ایجاد می کند، باعث افزایش قیمت قرارداد و همسویی آن با قیمت BTC/USDT می شود. برعکس، دارندگان موقعیت فروش می توانند قراردادهایی را برای بستن موقعیت های خود به دست آورند و به طور بالقوه قیمت قرارداد را با قیمت BTC افزایش دهند.

در مقابل، زمانی که قیمت قرارداد از قیمت BTC پیشی میگیرد، دارندگان موقعیت خرید به دارندگان موقعیت کوتاه پرداخت میکنند. این امر فروشندگان را تشویق میکند تا قراردادها را تخلیه کنند، شکاف قیمت را کاهش داده و آن را مجدداً با قیمت BTC هماهنگ کنند. تفاوت بین قیمت قرارداد و قیمت بیت کوین تعیین کننده نرخ سرمایه ای است که فرد دریافت می کند یا می پردازد.

تفاوت بین قراردادهای آتی دائمی و قراردادهای آتی سنتی چیست؟

قراردادهای آتی دائمی و قراردادهای آتی سنتی نشان دهنده تغییرات متمایز در معاملات آتی هستند که هر کدام مزایا و خطرات منحصر به فردی را برای معامله گران و سرمایه گذاران ارائه می دهند. برخلاف قراردادهای سنتی، قراردادهای آتی دائمی فاقد تاریخ انقضای از پیش تعریف شده هستند و به معامله گران این امکان را می دهد که موقعیت ها را به طور نامحدود حفظ کنند. علاوه بر این، قراردادهای دائمی انعطاف پذیری و نقدینگی بیشتری را در مورد نیازهای حاشیه و هزینه های تامین مالی فراهم می کنند. علاوه بر این، این قراردادها از مکانیسمهای نوآورانهای مانند نرخهای تامین مالی برای اطمینان از همسویی نزدیک با قیمت نقدی دارایی اساسی استفاده میکنند.

با این وجود، قراردادهای دائمی خطرات منحصر به فردی را ایجاد می کنند، از جمله هزینه های تامین مالی که ممکن است به دفعات هر 8 ساعت در نوسان باشد. در مقابل، قراردادهای آتی سنتی به تاریخ های انقضای ثابتی پایبند هستند و ممکن است مستلزم الزامات حاشیه بالاتری باشند که به طور بالقوه انعطاف پذیری معامله گر را محدود کرده و باعث عدم اطمینان می شود. انتخاب بین این قراردادها در نهایت به تحمل ریسک معامله گر، اهداف تجاری و شرایط حاکم بر بازار بستگی دارد.

تفاوت بین قراردادهای آتی دائمی و معاملات مارجین چیست؟

قراردادهای آتی دائمی و معاملات مارجین هر دو راه هایی را برای معامله گران فراهم می کند تا قرار گرفتن در معرض بازارهای ارزهای دیجیتال را تقویت کنند، با این حال آنها به روش های قابل توجهی از هم جدا می شوند.

- بازه زمانی: قراردادهای آتی دائمی فاقد تاریخ انقضا هستند و یک گزینه معاملاتی مداوم را ارائه می دهند. در مقابل، معاملات حاشیه معمولاً در یک بازه زمانی کوتاهتر اتفاق میافتد که شامل معاملهگران میشود که وجوهی را برای باز کردن موقعیتها برای مدت زمان مشخصی قرض میکنند.

- تسویه: قراردادهای آتی دائمی با استفاده از قیمت شاخص ارز دیجیتال پایه تسویه می شود، در حالی که معاملات حاشیه بر اساس قیمت ارز دیجیتال در لحظه بسته شدن موقعیت تسویه می شود.

- اهرم: در حالی که هم قراردادهای آتی دائمی و هم معاملات حاشیه ای معامله گران را قادر می سازد تا از قرار گرفتن در معرض بازار خود استفاده کنند، قراردادهای آتی دائمی به طور کلی سطوح بالاتری از اهرم را در مقایسه با معاملات حاشیه ارائه می کنند. این اهرم افزایش یافته، هم سود بالقوه و هم زیان احتمالی را تقویت می کند.

- کارمزدها: قراردادهای آتی دائمی معمولاً برای معاملهگرانی که موقعیتهای باز را در یک دوره طولانی حفظ میکنند، کارمزد تامین مالی دارد. در مقابل، معاملات مارجین معمولاً شامل پرداخت سود وجوه قرضشده است.

- وثیقه : قراردادهای آتی دائمی معامله گران را موظف می کند که مقدار مشخصی از ارز دیجیتال را به عنوان وثیقه برای باز کردن یک موقعیت سپرده گذاری کنند، در حالی که معاملات حاشیه ای مستلزم سپرده گذاری وجوه به عنوان وثیقه است.