Paano gawin ang Futures Trading sa Pionex

Ano ang Perpetual Futures Contracts?

Ang isang kontrata sa futures ay nangangailangan ng isang kasunduan sa pagitan ng dalawang partido na bumili o magbenta ng isang asset sa isang paunang natukoy na presyo at petsa sa hinaharap. Ang mga asset na ito ay sumasaklaw sa mga kalakal tulad ng ginto o langis hanggang sa mga instrumento sa pananalapi tulad ng mga cryptocurrencies o stock. Ang kontraktwal na kaayusan na ito ay isang matibay na tool para sa pagpapagaan ng mga potensyal na pagkalugi at pag-secure ng kita.

Ang mga perpetual futures na kontrata ay kumakatawan sa isang derivative na nagbibigay-daan sa mga mangangalakal na mag-isip-isip sa hinaharap na presyo ng isang pinagbabatayan na asset nang walang aktwal na pagmamay-ari. Hindi tulad ng mga regular na kontrata sa futures na may mga nakapirming petsa ng pag-expire, ang mga perpetual futures na kontrata ay hindi nag-e-expire. Dahil dito, maaaring mapanatili ng mga mangangalakal ang kanilang mga posisyon nang walang hanggan, na ginagamit ang pangmatagalang mga uso sa merkado at posibleng makamit ang malaking kita. Bukod pa rito, madalas na isinasama ng mga perpetual futures contract ang mga natatanging tampok tulad ng mga rate ng pagpopondo, na nag-aambag sa pagpapanatili ng pagkakahanay ng kanilang presyo sa pinagbabatayan na asset.

Kapansin-pansin, ang panghabang-buhay na futures ay kulang sa mga panahon ng pag-aayos, na nagpapahintulot sa mga mangangalakal na humawak ng mga posisyon hangga't mayroon silang sapat na margin. Halimbawa, kung ang isa ay bumili ng BTC/USDT perpetual sa $30,000, walang contractual expiry time na nagbubuklod sa trade. Ang pagsasara ng kalakalan upang matiyak ang kita o pamahalaan ang mga pagkalugi ay maaaring isagawa sa pagpapasya ng negosyante. Habang ang pangangalakal ng mga panghabang-buhay na futures ay pinaghihigpitan sa US, ang pandaigdigang merkado para sa mga panghabang-buhay na futures ay malaki, na nagkakahalaga ng halos 75% ng cryptocurrency trading sa buong mundo noong nakaraang taon.

Sa konklusyon, ang mga panghabang-buhay na kontrata sa futures ay mahalaga para sa mga mangangalakal na naghahanap ng pagkakalantad sa mga merkado ng cryptocurrency. Gayunpaman, mahalagang kilalanin na ang mga ito ay may malaking panganib at dapat lapitan nang may pag-iingat.

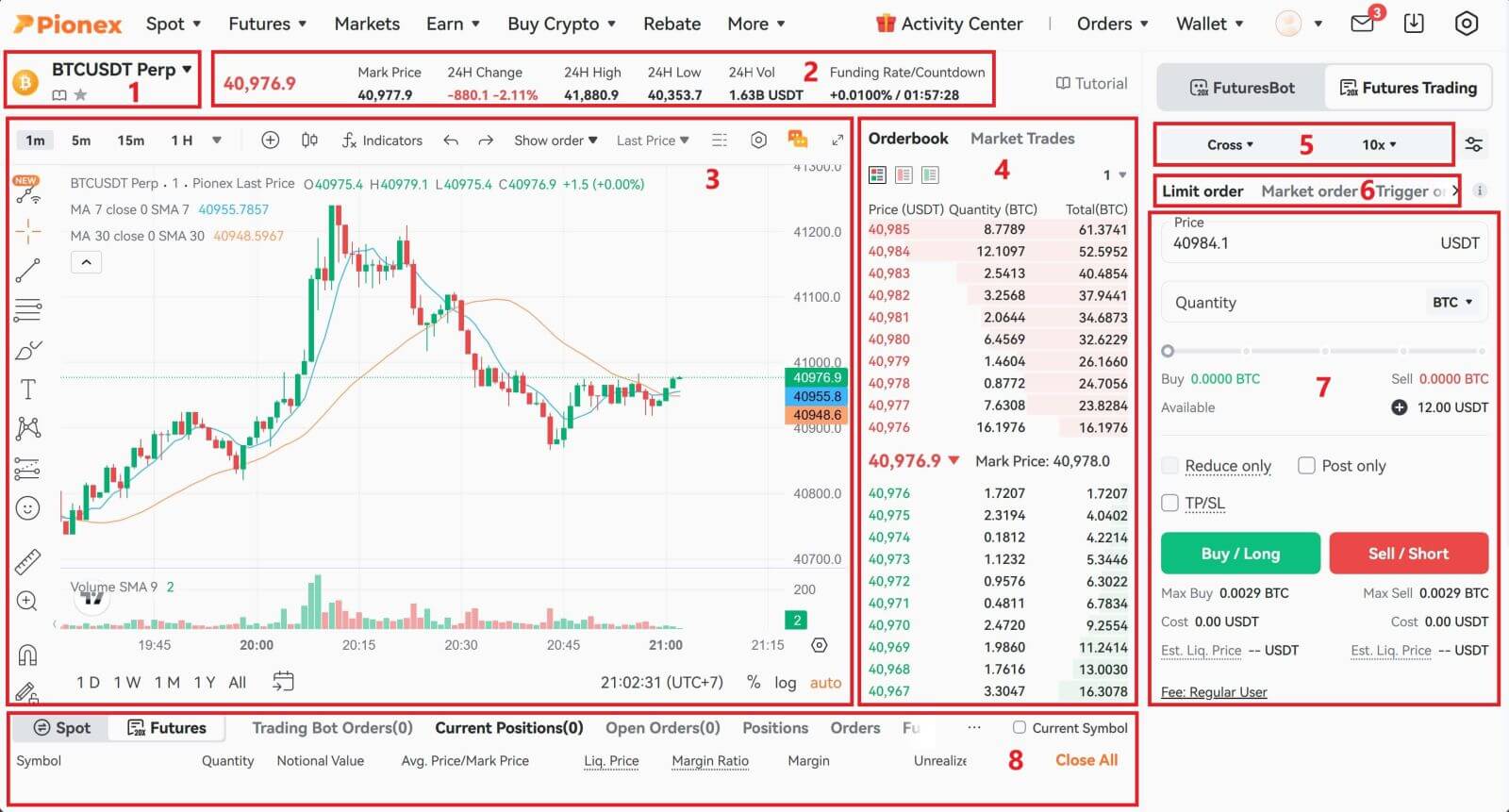

- Trading Pairs: Ipinapakita ang kasalukuyang mga kontrata na pinagbabatayan ng mga cryptocurrencies. Maaaring mag-click dito ang mga user upang lumipat sa mga alternatibong uri.

- Data ng Trading at Rate ng Pagpopondo: Kasalukuyang pagpepresyo, pinakamataas at pinakamababang numero, rate ng pagtaas/pagbaba, at data ng dami ng kalakalan sa huling 24 na oras. Gayundin, ipakita ang kasalukuyan at paparating na mga rate ng pagpopondo.

- Trend ng Presyo ng TradingView: K-line na tsart na naglalarawan ng mga pagbabago sa presyo ng kasalukuyang pares ng kalakalan. Sa kaliwang bahagi, maaaring mag-click ang mga user upang pumili ng mga tool sa pagguhit at mga indicator para sa teknikal na pagsusuri.

- Orderbook at Data ng Transaksyon: Ipakita ang kasalukuyang order book at real-time na impormasyon ng order ng transaksyon.

- Posisyon at Leverage: Mag-toggle sa pagitan ng mga position mode at isaayos ang leverage multiplier.

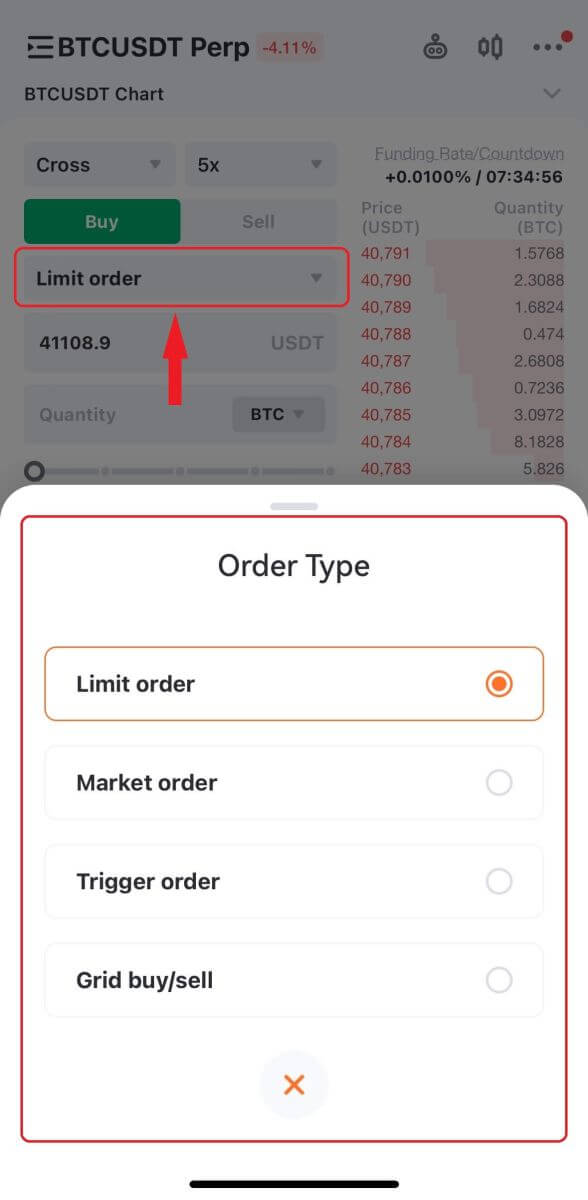

- Uri ng order: Maaaring pumili ang mga user mula sa mga limit na order, market order, trigger order at grid buy/sell na opsyon.

- Operation panel: Payagan ang mga user na gumawa ng mga fund transfer at maglagay ng mga order.

- Impormasyon sa Posisyon at Order: Kasalukuyang posisyon, bukas na mga order, mga makasaysayang order at kasaysayan ng transaksyon.

Paano I-trade ang Perpetual Futures sa Pionex (Web)

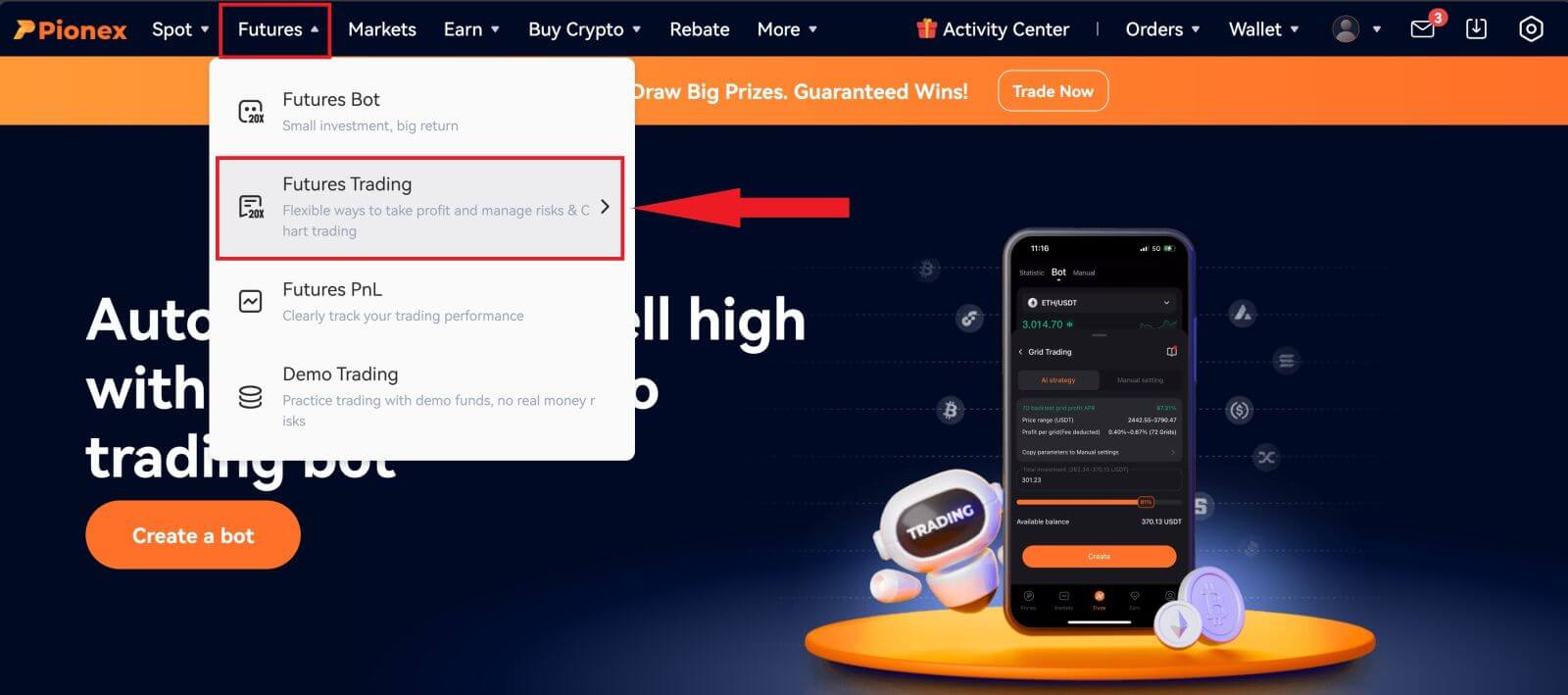

1. Mag-log in sa website ng Pionex , mag-navigate sa seksyong "Mga Kinabukasan" sa pamamagitan ng pag-click sa tab sa tuktok ng pahina at pagkatapos ay i-click ang "Futures Trading" .

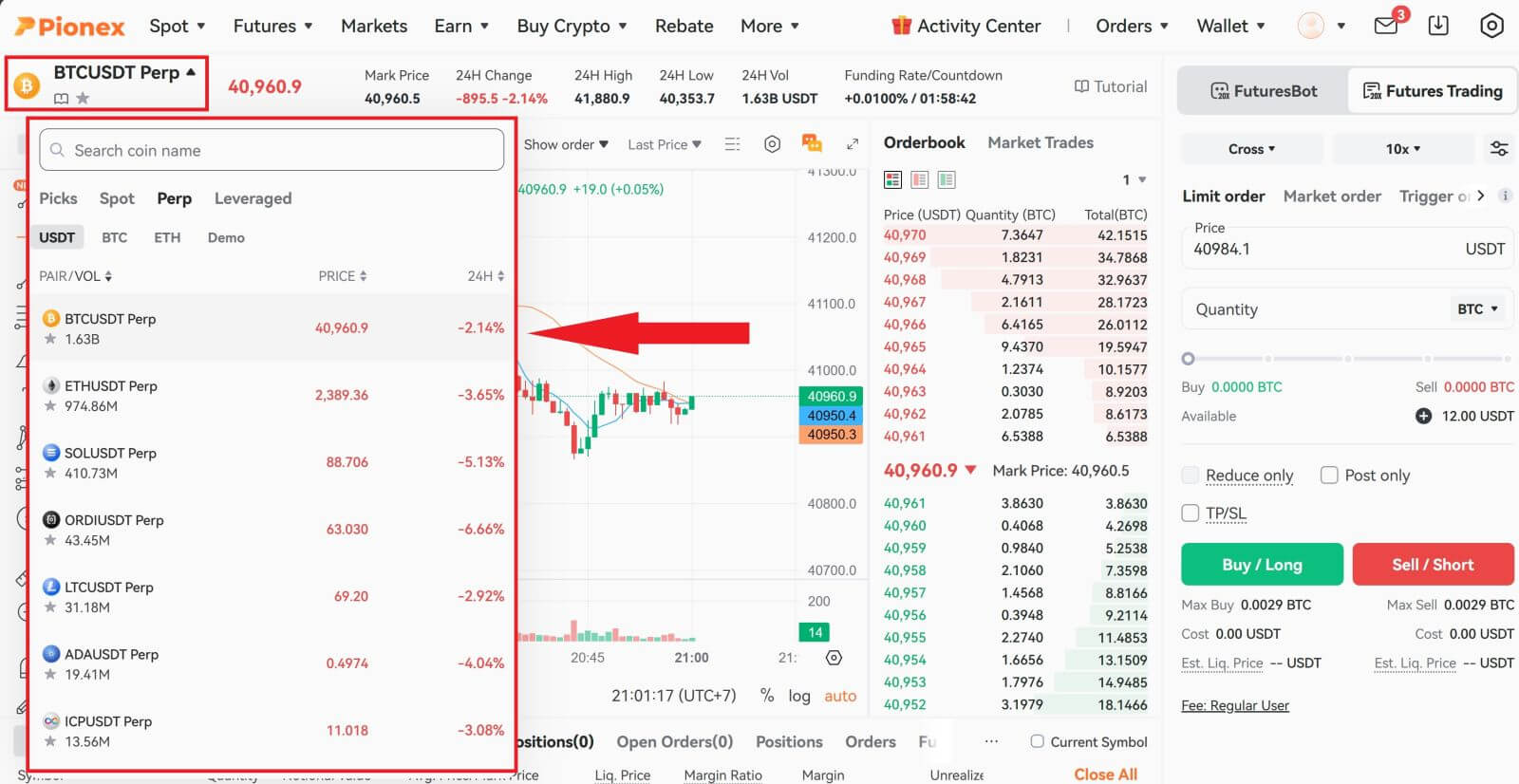

2. Sa kaliwang bahagi, piliin ang BTCUSDT Perp mula sa listahan ng Futures.

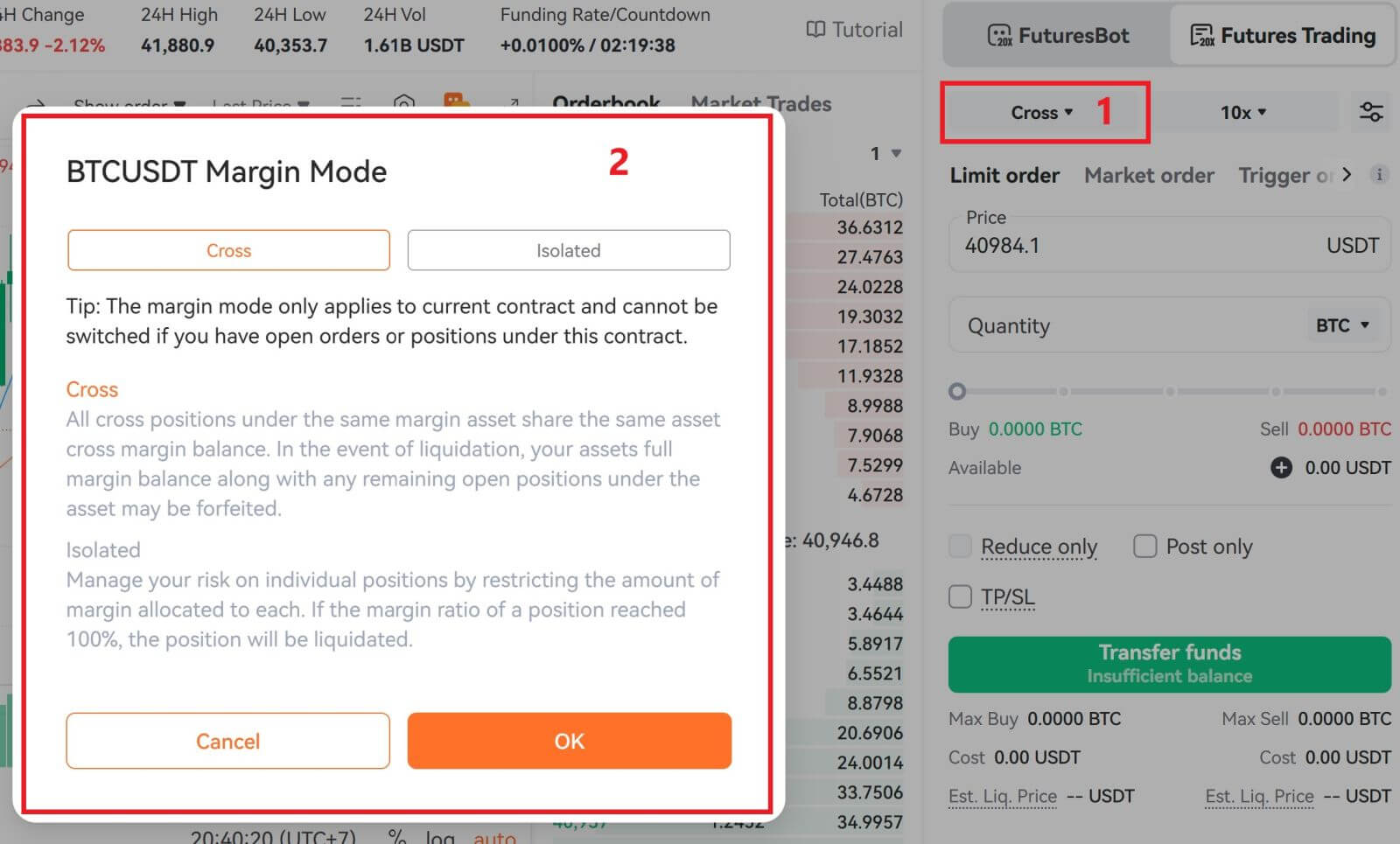

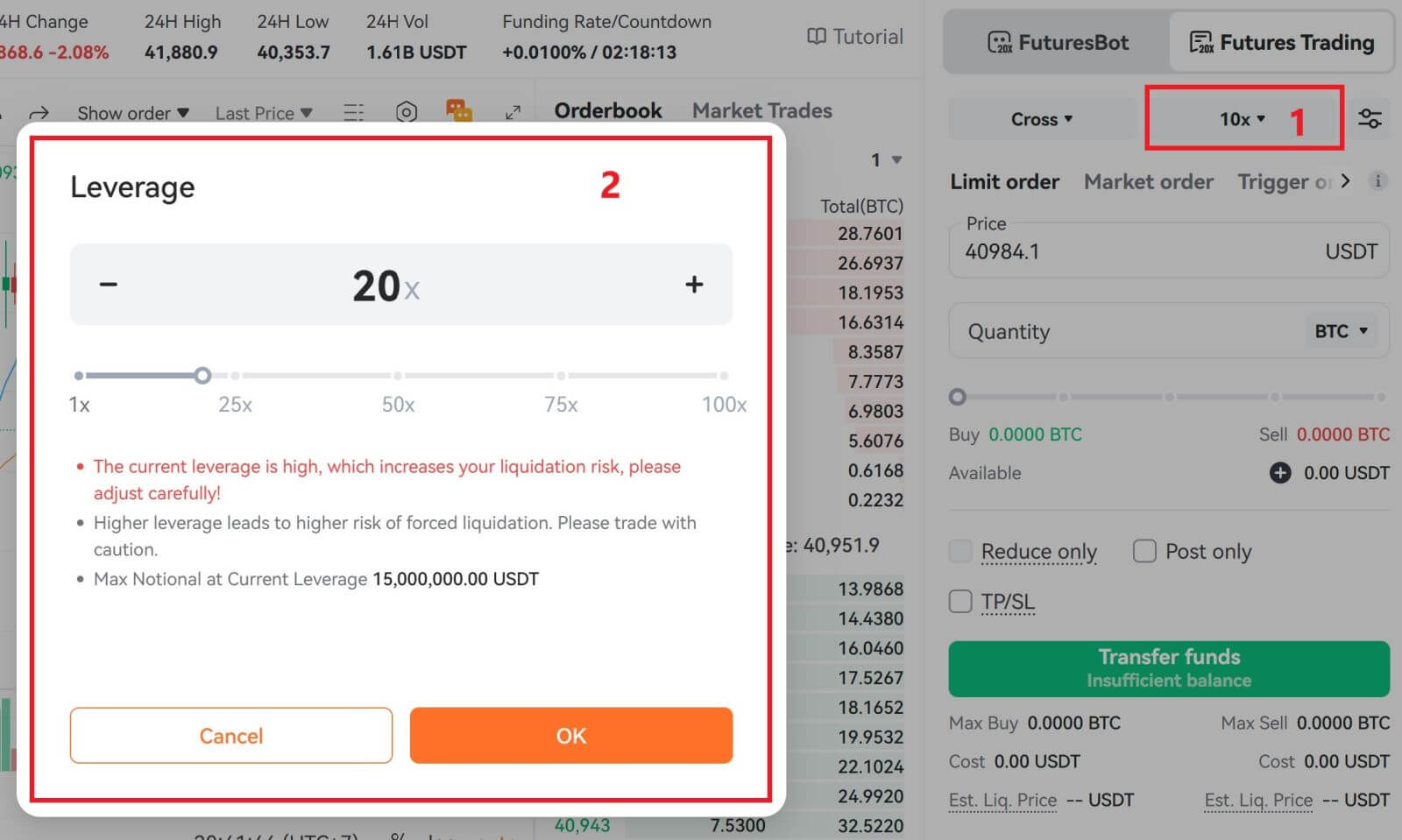

3. Mag-opt para sa "Posisyon ayon sa Posisyon" sa kanan upang baguhin ang mga mode ng posisyon. Ayusin ang leverage multiplier sa pamamagitan ng pag-click sa numero. Sinusuportahan ng iba't ibang produkto ang iba't ibang leverage multiple—sumangguni sa mga partikular na detalye ng produkto para sa higit pang impormasyon.

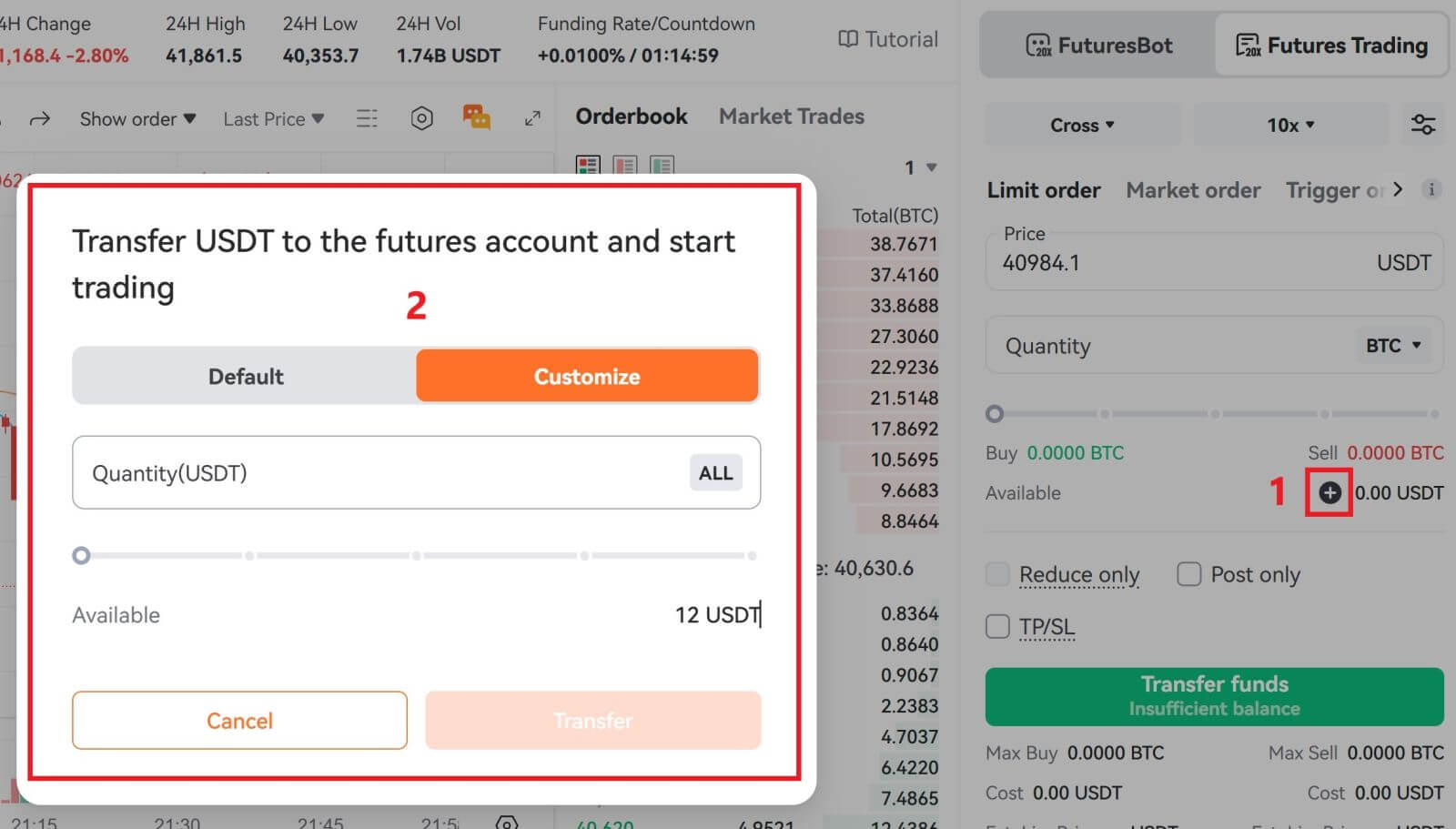

4. I-click ang maliit na button na plus sa kanan upang buksan ang menu ng paglilipat. Ilagay ang nais na halaga para sa paglilipat ng mga pondo mula sa Spot account patungo sa Futures account at pagkatapos ay i-click ang Ilipat .

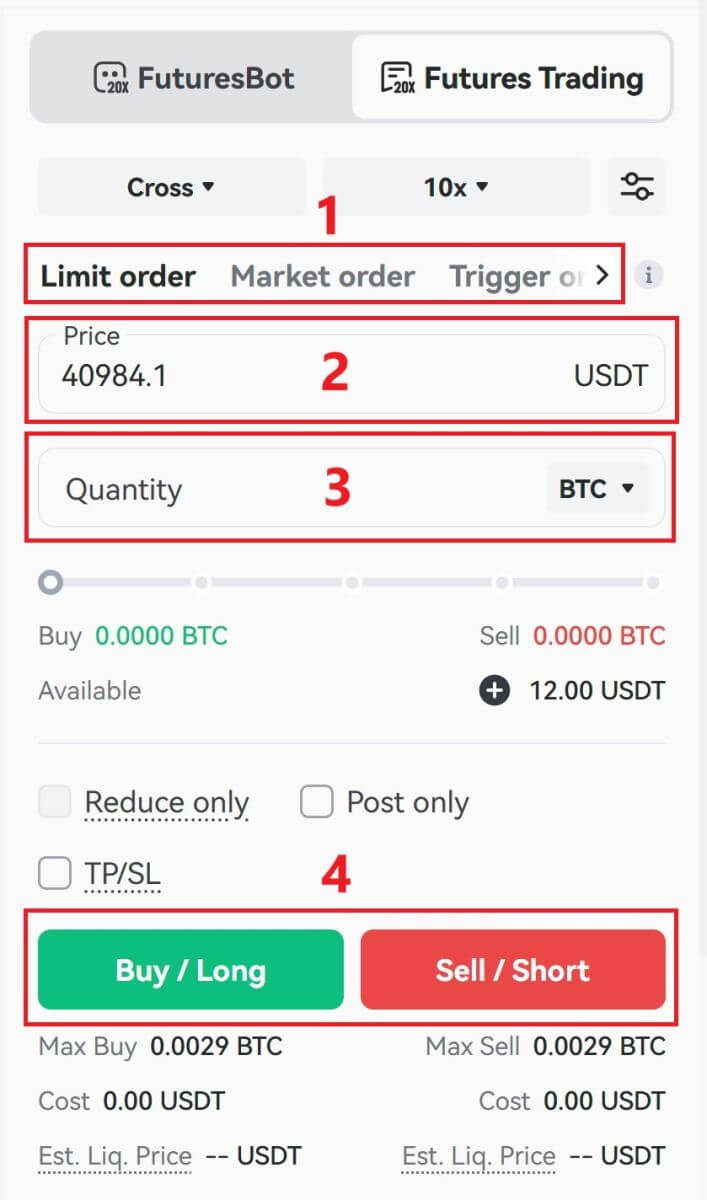

5. Upang magbukas ng posisyon, maaaring pumili ang mga user sa pagitan ng apat na opsyon: Limit Order, Market Order, Trigger Order at Grid buy/sell. Ilagay ang presyo at dami ng order pagkatapos ay i-click ang Bilhin / Ibenta.

- Limitahan ang Order: Independiyenteng tinutukoy ng mga user ang presyo ng pagbili o pagbebenta. Ipapatupad lamang ang order kapag ang presyo sa merkado ay nakahanay sa itinakdang presyo. Kung ang presyo sa merkado ay hindi umabot sa itinakdang presyo, ang limitasyon ng order ay mananatili sa order book, naghihintay ng transaksyon.

- Market Order: Ang isang market order ay nagsasangkot ng pagsasagawa ng isang transaksyon nang hindi tinukoy ang isang pagbili o pagbebenta ng presyo. Kinukumpleto ng system ang transaksyon batay sa pinakabagong presyo sa merkado sa oras ng paglalagay ng order, na nangangailangan lamang ng user na ipasok ang nais na halaga ng order.

- Trigger Order: Kailangan ng mga user na magtakda ng trigger price, presyo ng order, at halaga. Ang order ay isasagawa bilang limit order na may paunang natukoy na presyo at halaga lamang kapag ang pinakabagong presyo sa merkado ay umabot sa trigger na presyo.

- Grid buy/sell: Ito ay idinisenyo upang mapadali ang mabilis na pagbubukas ng isang posisyon sa pamamagitan ng pagpapatupad ng maramihang mga order sa loob ng isang grid sa isang click lang.

6. Sa paglalagay ng iyong order, hanapin ito sa ilalim ng "Open Orders" sa ibaba ng page. Maaaring kanselahin ang mga order bago sila mapunan. Kapag napuno na, mahahanap mo ang mga ito sa ilalim ng "Posisyon" .

7. Upang lumabas sa iyong posisyon, piliin ang "Isara" .

Paano I-trade ang Perpetual Futures sa Pionex (App)

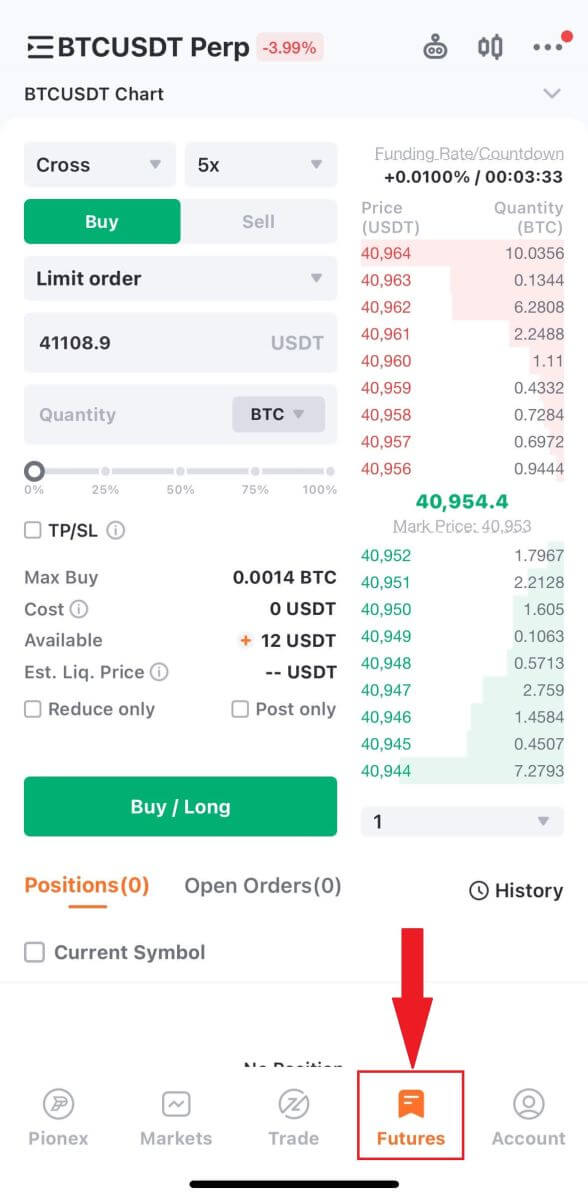

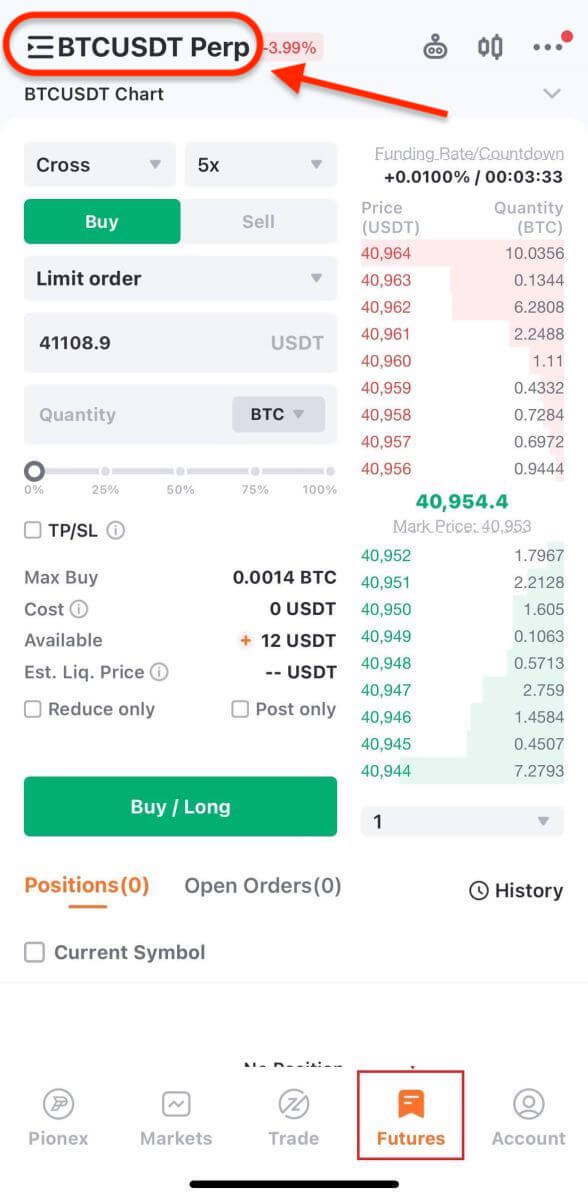

1. Mag-log in sa iyong Pionex account sa pamamagitan ng mobile application at mag-navigate sa seksyong "Mga Kinabukasan" na nakaposisyon sa ibaba ng screen.

2. I-tap ang BTCUSDT Perp na matatagpuan sa kaliwang tuktok upang lumipat sa pagitan ng iba't ibang pares ng kalakalan. Gamitin ang search bar o direktang pumili mula sa mga nakalistang opsyon upang mahanap ang gustong futures para sa pangangalakal.

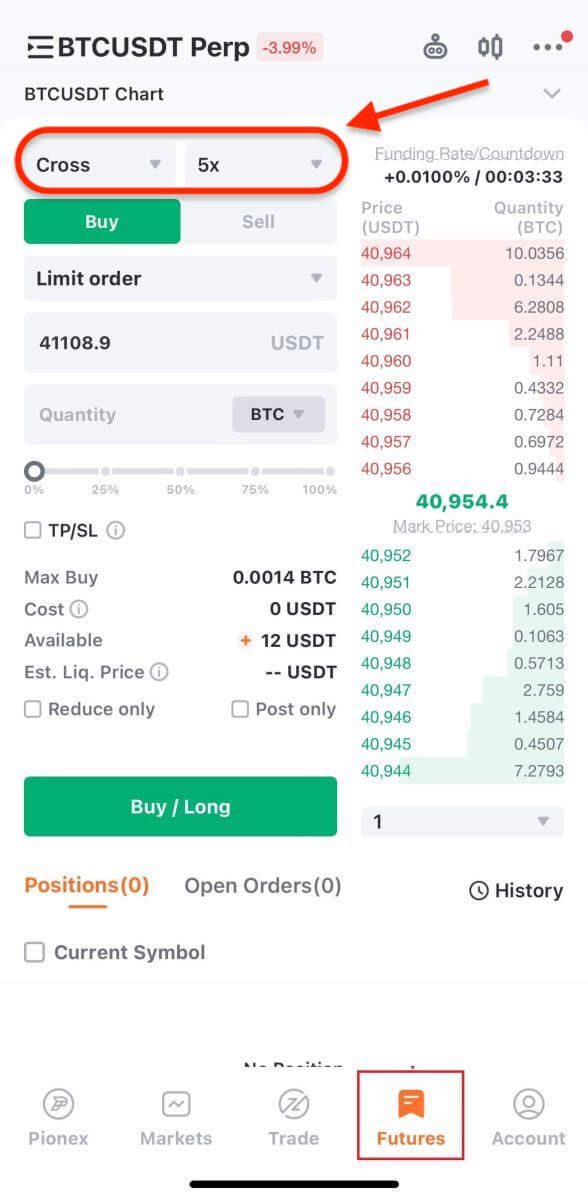

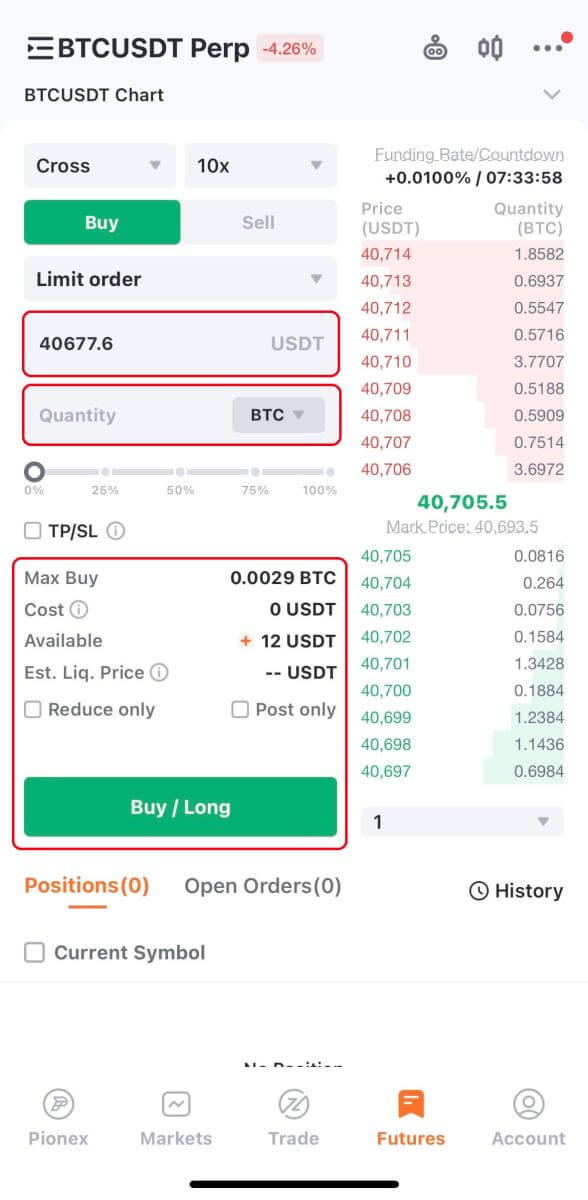

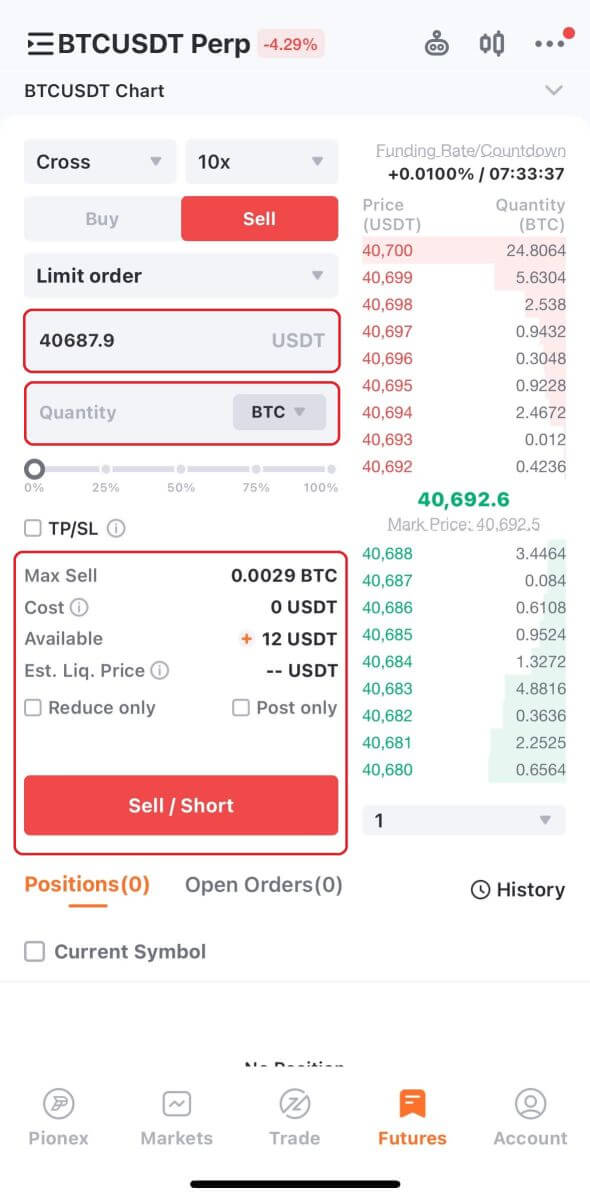

3. Piliin ang margin mode at iangkop ang mga setting ng leverage sa iyong kagustuhan.

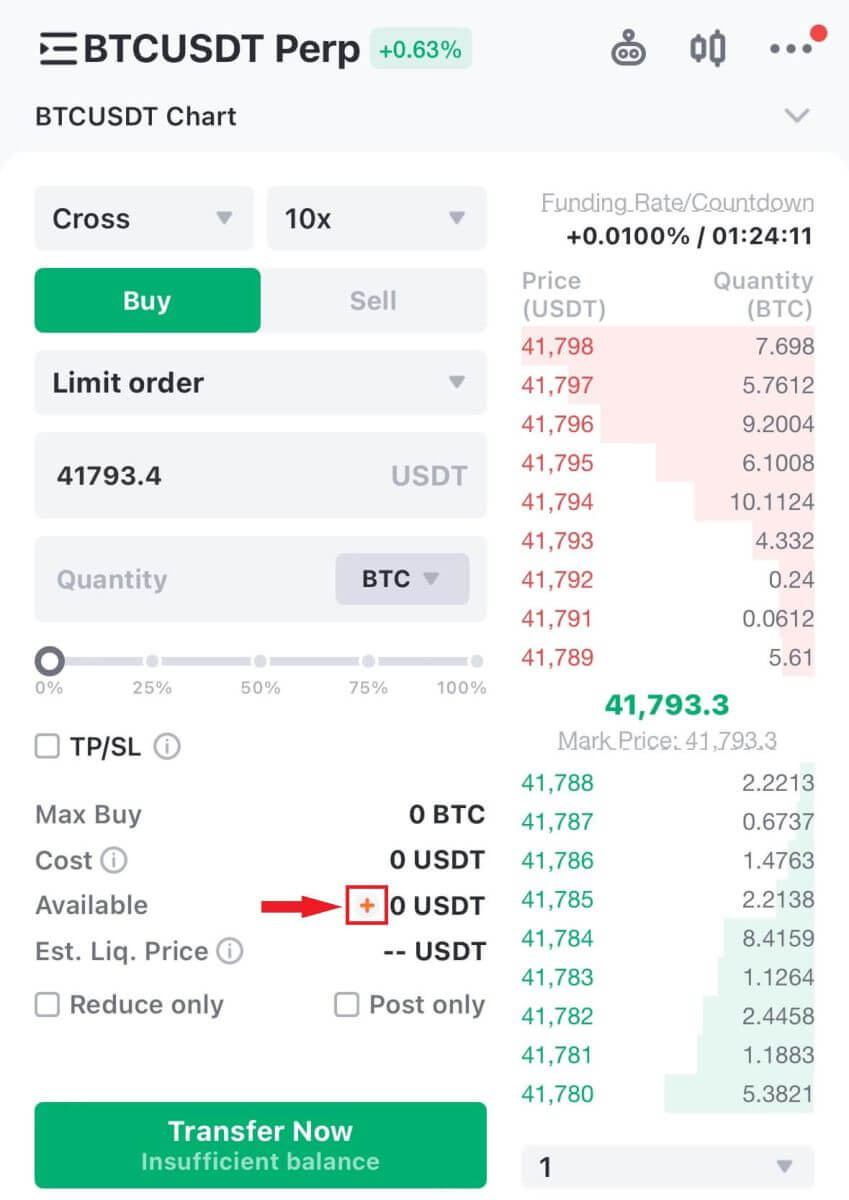

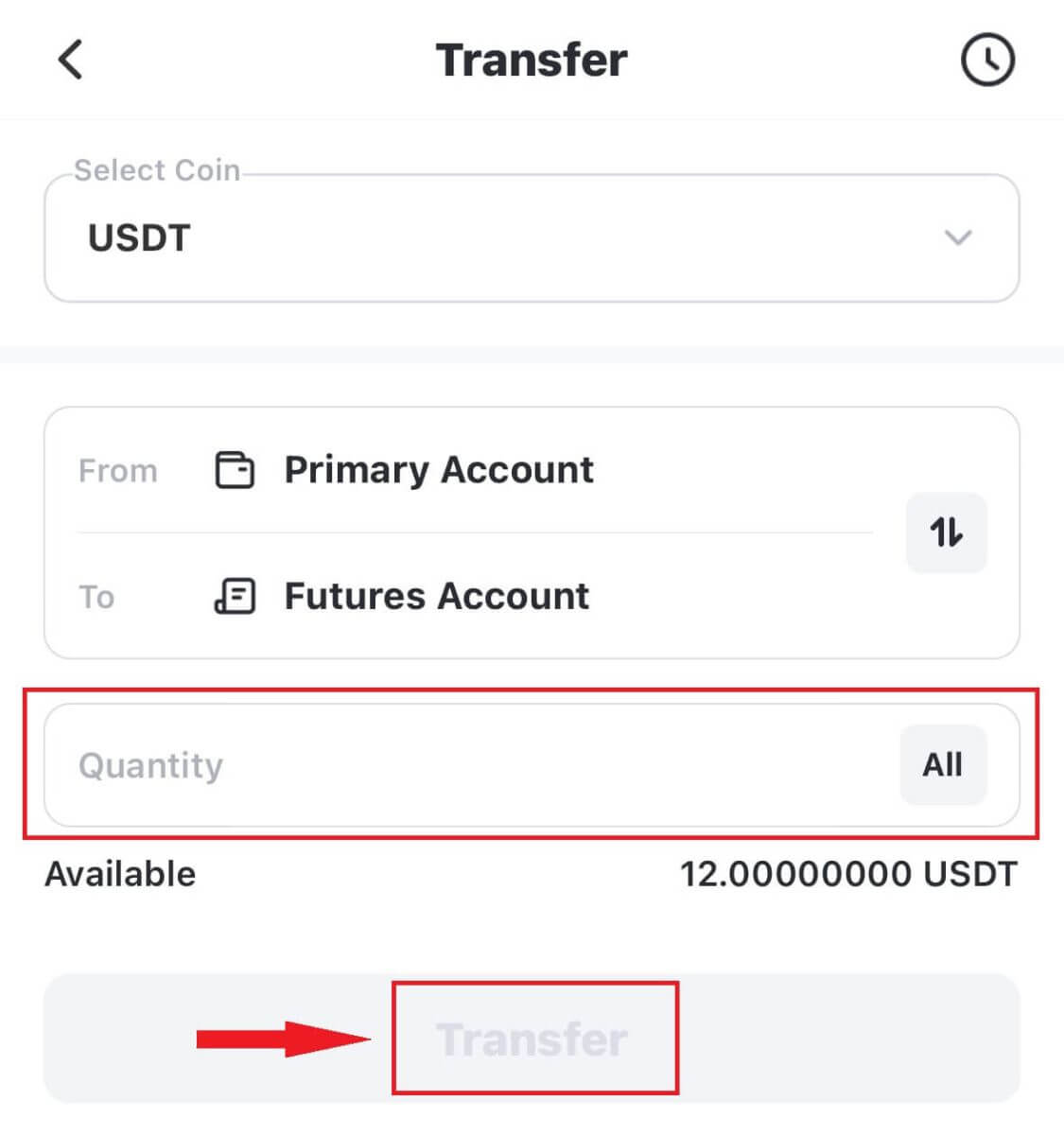

4. I-click ang maliit na button na plus sa kanan upang buksan ang menu ng paglilipat. Ilagay ang dami para sa paglilipat ng mga pondo mula sa Spot account patungo sa Futures account at pagkatapos ay i-click ang Ilipat .

5. Sa kaliwang bahagi ng screen, ilagay ang mga detalye ng iyong order. Para sa limitasyon ng order, ibigay ang presyo at halaga; para sa isang market order, ipasok lamang ang halaga. I-tap ang "Buy" para magsimula ng mahabang posisyon o "Sell" para sa maikling posisyon.

6. Pagkatapos maglagay ng order, kung hindi agad napunan, makikita mo ito sa seksyong "Open Orders" . May opsyon ang mga user na i-tap ang "Kanselahin" para bawiin ang mga nakabinbing order. Ang mga natupad na order ay ililista sa ilalim ng "Mga Posisyon" .

Mga Madalas Itanong (FAQ)

Ano ang mga pangunahing tampok ng panghabang-buhay na futures contract trading?

Bagama't ang mga perpetual futures na kontrata ay isang kamakailang karagdagan sa landscape ng kalakalan, mabilis silang naging popular sa mga mangangalakal na naghahanap ng isang nababaluktot at maraming nalalaman na diskarte sa speculative trading. Kung ikaw ay isang bihasang mangangalakal o isang baguhan, ang pag-alam sa mga masalimuot na panghabang-buhay na mga kontrata sa futures ay walang alinlangan na sulit.Paunang margin

- Ang inisyal na margin ay ang pinakamababang halaga ng pondo na kinakailangan para magdeposito sa isang trading account para sa pagsisimula ng isang bagong posisyon. Ang margin na ito ay nagsisilbi sa dalawahang layunin ng pagtiyak na matutupad ng mga mangangalakal ang kanilang mga obligasyon kung sakaling magkaroon ng masamang paggalaw sa merkado at nagsisilbing pananggalang laban sa pabagu-bago ng presyo. Bagama't naiiba ang mga kinakailangan sa paunang margin sa pagitan ng mga palitan, kadalasang bumubuo sila ng isang bahagi ng kabuuang halaga ng kalakalan. Ang maingat na pamamahala ng mga paunang antas ng margin ay mahalaga upang maiwasan ang pagpuksa o mga margin call. Bukod pa rito, ipinapayong manatiling may kaalaman tungkol sa mga kinakailangan at regulasyon sa margin sa iba't ibang platform upang mapahusay at ma-optimize ang iyong karanasan sa pangangalakal.

- Ang margin ng pagpapanatili ay kumakatawan sa pinakamababang pondo na dapat panindigan ng isang mamumuhunan sa kanilang account upang mapanatili ang isang bukas na posisyon. Sa esensya, ito ang kinakailangang halaga upang mapanatili ang isang posisyon sa isang panghabang-buhay na kontrata sa futures. Ang panukalang ito ay ipinatupad upang pangalagaan ang palitan at ang mamumuhunan mula sa mga potensyal na pagkalugi. Ang pagkabigong matugunan ang margin ng pagpapanatili ay maaaring mag-udyok sa crypto derivatives exchange na isara ang posisyon o magsagawa ng mga alternatibong aksyon upang magarantiya na ang natitirang mga pondo ay sapat na masakop ang mga natamo na pagkalugi.

- Ang pagpuksa ay nagsasangkot ng pagsasara ng posisyon ng isang negosyante kapag ang kanilang magagamit na margin ay bumaba sa ibaba ng isang partikular na threshold. Ang layunin ng pagpuksa ay upang pamahalaan ang panganib at maiwasan ang mga mangangalakal na magkaroon ng mga pagkalugi na lampas sa kanilang kakayahan. Ang maingat na pagsubaybay sa mga antas ng margin ay mahalaga para sa mga mangangalakal na umiwas sa pagpuksa. Sa kabaligtaran, para sa iba pang mga mangangalakal, ang pagpuksa ay maaaring magsilbi bilang isang pagkakataon upang magamit ang pagbaba ng presyo sa pamamagitan ng pagpasok sa merkado sa mas mababang presyo.

- Ang rate ng pagpopondo ay nagsisilbing isang mekanismo upang iayon ang presyo ng mga panghabang-buhay na kontrata sa futures sa pinagbabatayan na presyo ng Bitcoin. Ang isang positibong rate ng pagpopondo ay nagpapahiwatig na ang mga mahahabang posisyon ay nagbabayad para sa mga shorts, habang ang isang negatibong rate ay nagpapahiwatig ng mga shorts na nagbabayad para sa mga longs. Ang pagkilala at pag-unawa sa mga rate ng pagpopondo ay mahalaga, dahil malaki ang maiimpluwensyahan ng mga ito sa kita at pagkawala ng isang mamumuhunan. Samakatuwid, mahalagang subaybayan ang mga rate ng pagpopondo nang masigasig kapag nakikibahagi sa panghabang-buhay na pakikipagkalakalan sa futures, kabilang ang mga perpetual bitcoin futures at perpetual ether futures.

- Kinakatawan ng markang presyo ang patas na halaga ng isang asset, na kinakalkula sa pamamagitan ng pagsasaalang-alang sa mga presyo ng bid at ask sa iba't ibang platform ng kalakalan. Ang tungkulin nito ay upang kontrahin ang pagmamanipula sa merkado, na tinitiyak na ang presyo ng kontrata sa hinaharap ay nakaayon sa pinagbabatayan na asset. Dahil dito, kung ang presyo ng merkado ng cryptocurrency ay nagbabago, ang markang presyo ng mga kontrata sa futures ay nag-a-adjust nang naaayon, na nagbibigay ng pundasyon para sa mas tumpak at matalinong mga desisyon sa pangangalakal.

- Ang PnL, isang abbreviation para sa "profit at loss," ay nagsisilbing sukatan para sa pagsukat ng mga potensyal na pakinabang o pagkalugi sa larangan ng pagbili at pagbebenta ng mga panghabang-buhay na kontrata sa futures, tulad ng mga perpetual bitcoin contract at perpetual ether contract. Sa esensya, ang PnL ay kinukuwenta sa pamamagitan ng pagtukoy sa pagkakaiba sa pagitan ng presyo ng pagpasok at ng presyo ng paglabas ng isang kalakalan, na isinasaalang-alang ang anumang mga bayarin o gastos sa pagpopondo na nauugnay sa kontrata.

- Ang insurance fund sa loob ng perpetual futures, kabilang ang mga kontrata tulad ng perpetual BTC at perpetual ETH, ay gumaganap bilang isang protective reserve. Ang pangunahing layunin nito ay upang protektahan ang mga mangangalakal mula sa mga potensyal na pagkalugi na nagmumula sa biglaang pagbabagu-bago ng merkado. Mahalaga, sa kaganapan ng isang hindi inaasahang at biglaang pagbagsak ng merkado, ang pondo ng seguro ay nagsisilbing isang buffer, na pumapasok upang masakop ang mga pagkalugi at pinipigilan ang mga mangangalakal na likidahin ang kanilang mga posisyon. Ang pondong ito ay gumaganap bilang isang mahalagang safety net sa harap ng isang pabagu-bago at hindi mahuhulaan na merkado, na itinatampok ang isa sa mga adaptive na hakbang sa patuloy na ebolusyon ng panghabang-buhay na kalakalan sa hinaharap upang matugunan ang mga pangangailangan ng user.

- Ang auto-deleveraging ay gumagana bilang isang mekanismo ng pamamahala sa peligro na nagsisiguro ng pagsasara ng mga posisyon sa pangangalakal kapag hindi sapat ang mga pondo sa margin. Sa madaling salita, kung ang posisyon ng isang negosyante ay gumagalaw nang hindi maganda, at ang kanilang balanse sa margin ay bumaba sa ibaba ng kinakailangang antas ng pagpapanatili, ang crypto derivatives exchange ay awtomatikong magde-deleverage sa kanilang posisyon. Bagama't sa una ay tila hindi kanais-nais, ito ay nagsisilbing isang preventive measure upang protektahan ang mga mangangalakal mula sa paglampas sa abot-kayang pagkalugi. Kinakailangan para sa mga indibidwal na nakikibahagi sa perpetual futures trading, kabilang ang mga kontrata tulad ng perpetual bitcoin at perpetual ether, na maunawaan kung paano maaaring makaapekto ang auto-deleveraging sa kanilang mga posisyon at gamitin ito bilang isang pagkakataon upang suriin at pahusayin ang kanilang mga diskarte sa pamamahala sa peligro.

Paano gumagana ang mga perpetual futures contract?

Suriin natin ang isang hypothetical na senaryo upang malutas ang mga gawain ng walang hanggang hinaharap. Isipin ang isang mangangalakal na may hawak na BTC. Sa pagbili ng kontrata, inaasahan nila ang pagtaas alinsunod sa presyo ng BTC/USDT o isang salungat na paggalaw sa pagbebenta ng kontrata. Dahil ang bawat kontrata ay mayroong halaga na $1, ang pagkuha ng isa sa presyong $50.50 ay nangangailangan ng pagbabayad na $1 sa BTC. Sa kabaligtaran, ang pagbebenta ng kontrata ay nagreresulta sa pagkuha ng $1 na halaga ng BTC sa presyo ng pagbebenta, na naaangkop kahit na ang pagbebenta ay nauuna sa pagkuha.

Napakahalagang kilalanin na ang mangangalakal ay mga kontrata sa pangangalakal, hindi BTC o dolyar. Kaya, bakit makisali sa crypto perpetual futures trading, at paano makatitiyak na ang presyo ng kontrata ay sasalamin sa presyo ng BTC/USDT?

Ang sagot ay nasa mekanismo ng pagpopondo. Ang mga long position holder ay tumatanggap ng funding rate, na binabayaran ng mga short position holder kapag ang presyo ng kontrata ay nahuhuli sa presyo ng BTC. Nagbibigay ito ng insentibo para sa pagbili ng mga kontrata, na nag-uudyok ng pagtaas sa presyo ng kontrata, at pag-align nito sa presyo ng BTC/USDT. Sa kabaligtaran, ang mga may hawak ng maikling posisyon ay maaaring makakuha ng mga kontrata upang isara ang kanilang mga posisyon, na potensyal na itaas ang presyo ng kontrata upang tumugma sa presyo ng BTC.

Sa kabaligtaran, kapag ang presyo ng kontrata ay lumampas sa presyo ng BTC, ang mga long position holder ay nagbabayad sa mga short position holder. Hinihikayat nito ang mga nagbebenta na mag-offload ng mga kontrata, paliitin ang agwat sa presyo at i-realign ito sa presyo ng BTC. Ang pagkakaiba sa pagitan ng presyo ng kontrata at ng presyo ng BTC ay tumutukoy sa rate ng pagpopondo na natatanggap o binabayaran ng isa.

Ano ang mga pagkakaiba sa pagitan ng mga perpetual futures na kontrata at tradisyonal na futures contract?

Ang mga perpetual futures na kontrata at tradisyonal na futures na mga kontrata ay kumakatawan sa mga natatanging variation sa futures trading, bawat isa ay nag-aalok ng mga natatanging pakinabang at panganib sa mga mangangalakal at mamumuhunan. Hindi tulad ng mga tradisyunal na katapat, ang mga kontrata sa panghabang-buhay na futures ay walang paunang natukoy na petsa ng pag-expire, na nagbibigay sa mga mangangalakal ng kakayahang umangkop upang mapanatili ang mga posisyon nang walang katapusan. Bukod pa rito, ang mga walang hanggang kontrata ay nagbibigay ng pinahusay na kakayahang umangkop at pagkatubig tungkol sa mga kinakailangan sa margin at mga gastos sa pagpopondo. Higit pa rito, ang mga kontratang ito ay gumagamit ng mga makabagong mekanismo tulad ng mga rate ng pagpopondo upang matiyak ang malapit na pagkakahanay sa pinagbabatayan na presyo ng lugar ng asset.

Gayunpaman, ang mga panghabang-buhay na kontrata ay nagpapakilala ng mga natatanging panganib, kabilang ang mga gastos sa pagpopondo na maaaring magbago nang kasingdalas ng bawat 8 oras. Sa kabaligtaran, ang mga tradisyunal na kontrata sa futures ay sumusunod sa mga nakapirming petsa ng pag-expire at maaaring magsama ng mas mataas na mga kinakailangan sa margin, na potensyal na nililimitahan ang kakayahang umangkop ng isang negosyante at nagpapakilala ng kawalan ng katiyakan. Ang pagpili sa pagitan ng mga kontratang ito sa huli ay nakasalalay sa pagpapaubaya sa panganib ng isang mangangalakal, mga layunin sa pangangalakal, at umiiral na mga kondisyon sa merkado.

Ano ang mga pagkakaiba sa pagitan ng perpetual futures contract at margin trading?

Ang mga perpetual futures na kontrata at margin trading ay parehong nag-aalok ng mga paraan para sa mga mangangalakal na palakasin ang kanilang pagkakalantad sa mga merkado ng cryptocurrency, ngunit sila ay nag-iiba sa mga makabuluhang paraan.

- Timeframe: Ang mga kontrata sa Perpetual futures ay walang expiration date, na nagbibigay ng tuloy-tuloy na opsyon sa pangangalakal. Sa kabaligtaran, ang margin trading ay karaniwang nangyayari sa loob ng isang mas maikling timeframe, na kinasasangkutan ng mga mangangalakal na humiram ng mga pondo upang magbukas ng mga posisyon para sa mga partikular na tagal.

- Settlement: Ang mga kontrata sa Perpetual futures ay binabayaran gamit ang index price ng pinagbabatayan na cryptocurrency, samantalang ang margin trading ay naaayos batay sa presyo ng cryptocurrency sa sandaling ang posisyon ay sarado.

- Leverage: Habang ang parehong perpetual futures contract at margin trading ay nagbibigay-daan sa mga mangangalakal na gamitin ang kanilang market exposure, ang perpetual futures contract ay karaniwang nagbibigay ng mas mataas na antas ng leverage kumpara sa margin trading. Ang pinataas na leverage na ito ay nagpapalaki ng parehong potensyal na kita at potensyal na pagkalugi.

- Mga Bayarin: Ang mga kontrata sa Perpetual futures ay karaniwang nagkakaroon ng bayad sa pagpopondo para sa mga mangangalakal na nagpapanatili ng mga bukas na posisyon sa loob ng pinalawig na panahon. Sa kabaligtaran, ang margin trading ay karaniwang nagsasangkot ng pagbabayad ng interes sa mga hiniram na pondo.

- Collateral : Ang mga kontrata ng Perpetual futures ay nag-uutos sa mga mangangalakal na magdeposito ng isang tiyak na halaga ng cryptocurrency bilang collateral para sa pagbubukas ng isang posisyon, samantalang ang margin trading ay nangangailangan ng pagdeposito ng mga pondo bilang collateral.