Cómo operar con futuros en Pionex

¿Qué son los contratos de futuros perpetuos?

Un contrato de futuros implica un acuerdo entre dos partes para comprar o vender un activo a un precio y fecha predeterminados en el futuro. Estos activos abarcan desde materias primas como el oro o el petróleo hasta instrumentos financieros como criptomonedas o acciones. Este acuerdo contractual es una herramienta sólida para mitigar pérdidas potenciales y asegurar ganancias.

Los contratos de futuros perpetuos representan un derivado que permite a los operadores especular sobre el precio futuro de un activo subyacente sin propiedad real. A diferencia de los contratos de futuros habituales con fechas de vencimiento fijas, los contratos de futuros perpetuos no vencen. En consecuencia, los operadores pueden mantener sus posiciones indefinidamente, capitalizando las tendencias del mercado a largo plazo y potencialmente obteniendo ganancias sustanciales. Además, los contratos de futuros perpetuos a menudo incorporan características distintivas como tasas de financiación, que contribuyen a mantener la alineación de su precio con el activo subyacente.

En particular, los futuros perpetuos carecen de períodos de liquidación, lo que permite a los operadores mantener posiciones siempre que tengan un margen suficiente. Por ejemplo, si uno compra BTC/USDT perpetuo a $30,000, no hay ningún tiempo de vencimiento contractual que vincule la operación. El cierre de la operación para asegurar ganancias o gestionar pérdidas se puede ejecutar a discreción del operador. Si bien el comercio de futuros perpetuos está restringido en los EE. UU., el mercado global de futuros perpetuos es sustancial y representó casi el 75% del comercio de criptomonedas en todo el mundo el año pasado.

En conclusión, los contratos de futuros perpetuos son valiosos para los operadores que buscan exposición a los mercados de criptomonedas. Sin embargo, es fundamental reconocer que entrañan riesgos importantes y deben abordarse con cautela.

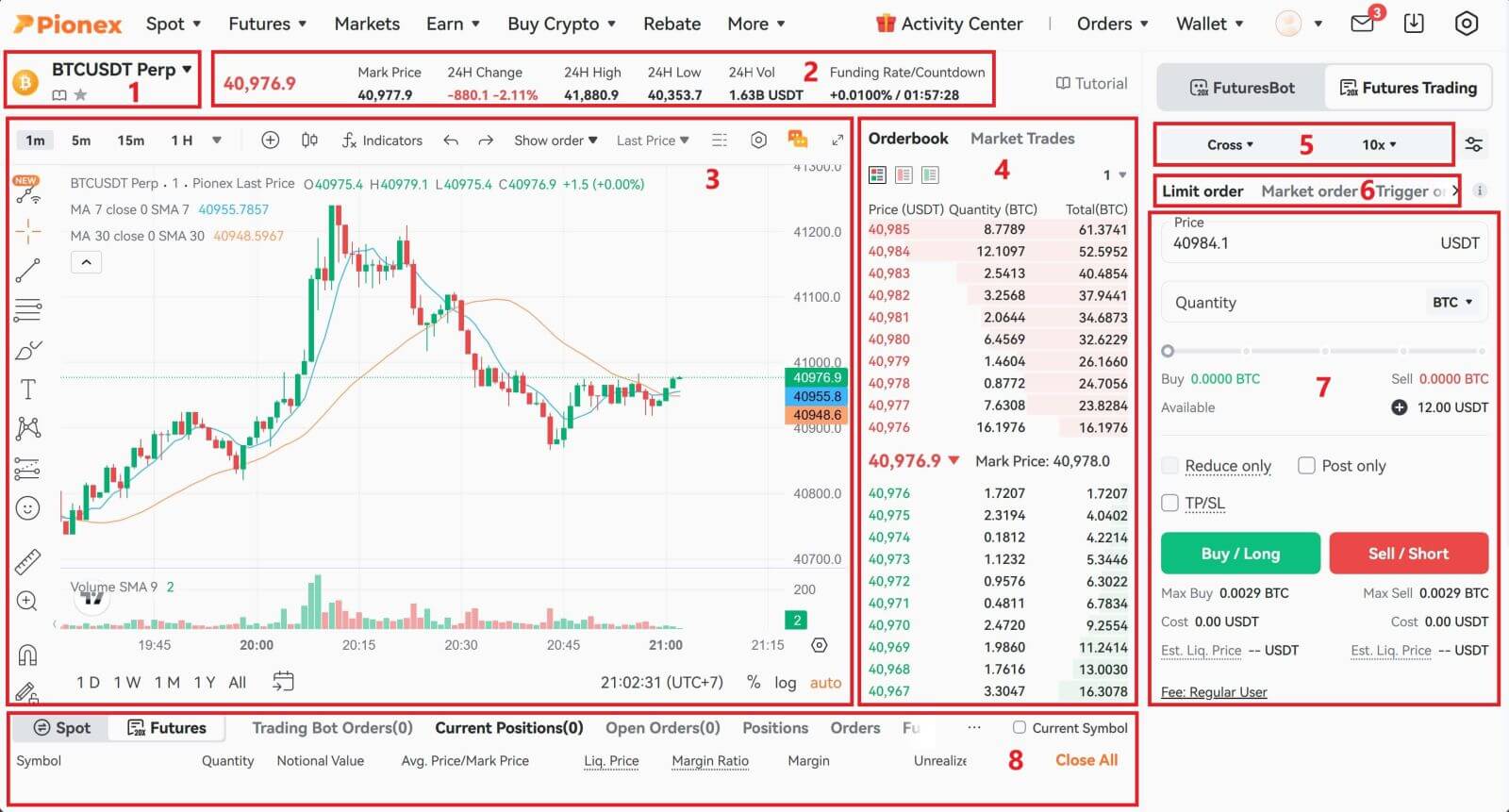

- Pares comerciales: muestra los contratos actuales subyacentes a las criptomonedas. Los usuarios pueden hacer clic aquí para cambiar a variedades alternativas.

- Datos comerciales y tasa de financiación: precios actuales, cifras más altas y más bajas, tasa de aumento/disminución y datos del volumen de operaciones de las últimas 24 horas. Además, muestre las tasas de financiación actuales y futuras.

- Tendencia de precios de TradingView: gráfico de líneas K que ilustra los cambios de precios del par comercial actual. En el lado izquierdo, los usuarios pueden hacer clic para elegir herramientas de dibujo e indicadores para análisis técnico.

- Libro de pedidos y datos de transacciones: presente el libro de pedidos actual y la información de pedidos de transacciones en tiempo real.

- Posición y apalancamiento: alterna entre modos de posición y ajusta el multiplicador de apalancamiento.

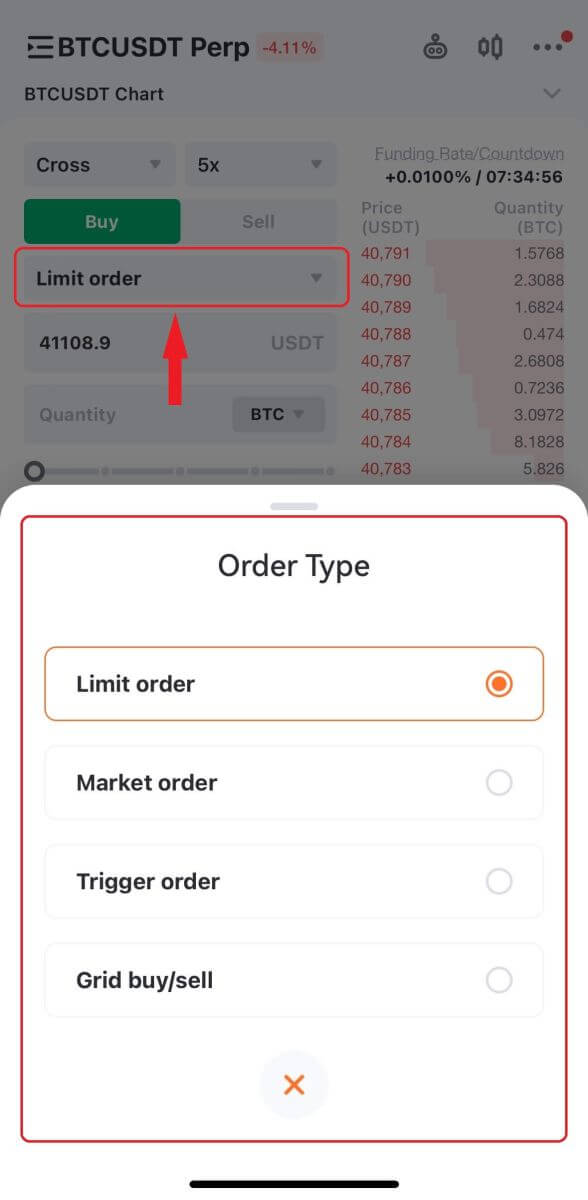

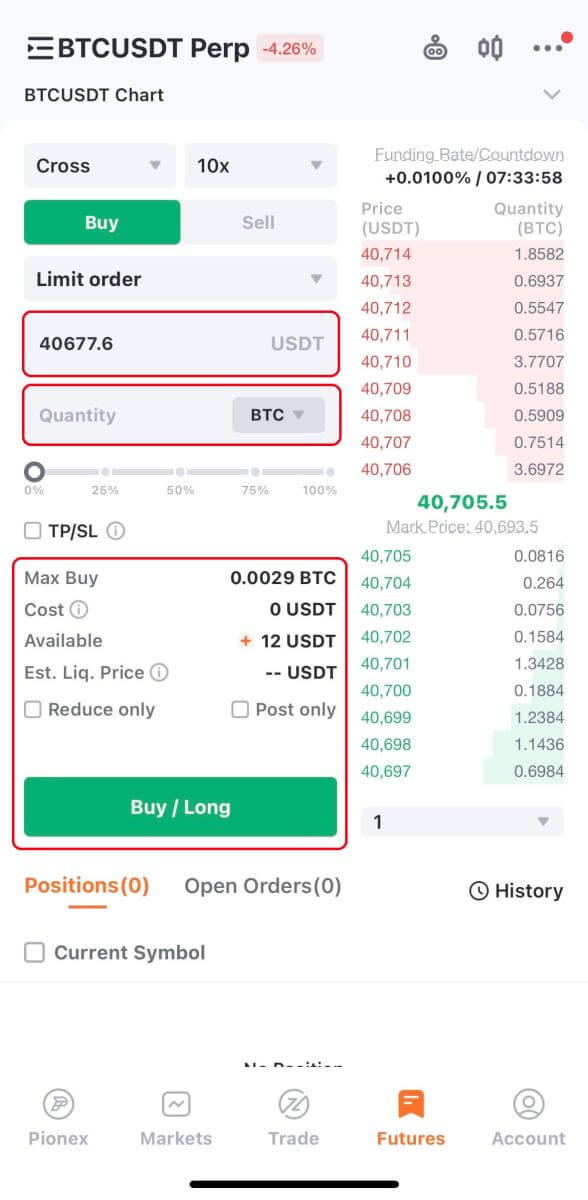

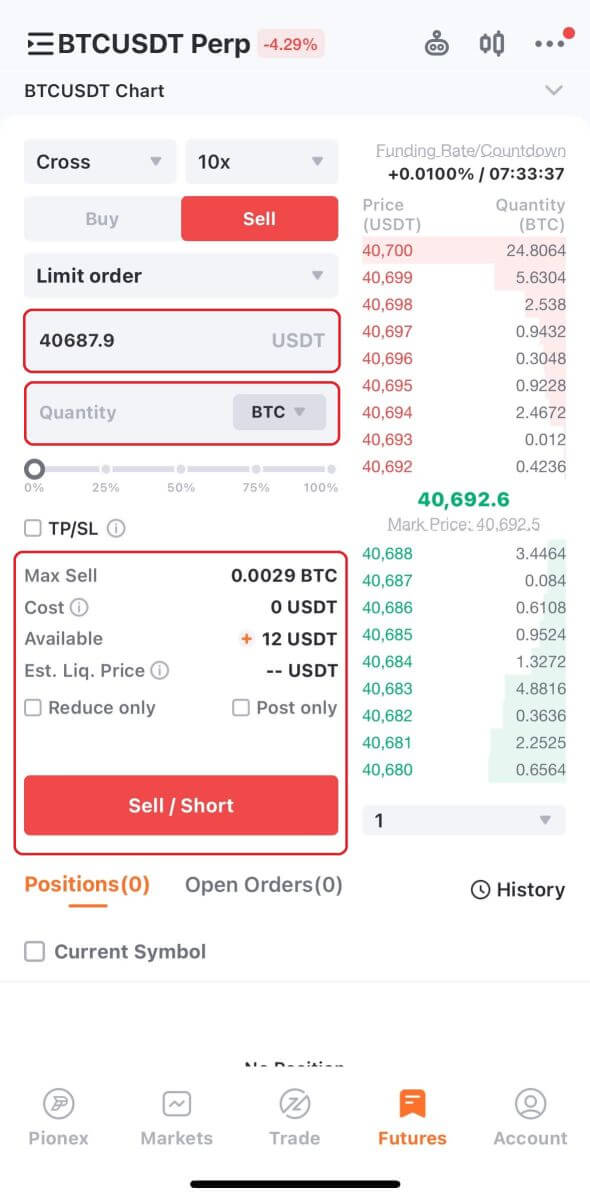

- Tipo de orden: los usuarios pueden seleccionar entre órdenes limitadas, órdenes de mercado, órdenes de activación y opciones de compra/venta de red.

- Panel de operación: permite a los usuarios realizar transferencias de fondos y realizar pedidos.

- Información de posición y orden: posición actual, órdenes abiertas, órdenes históricas e historial de transacciones.

Cómo negociar futuros perpetuos en Pionex (Web)

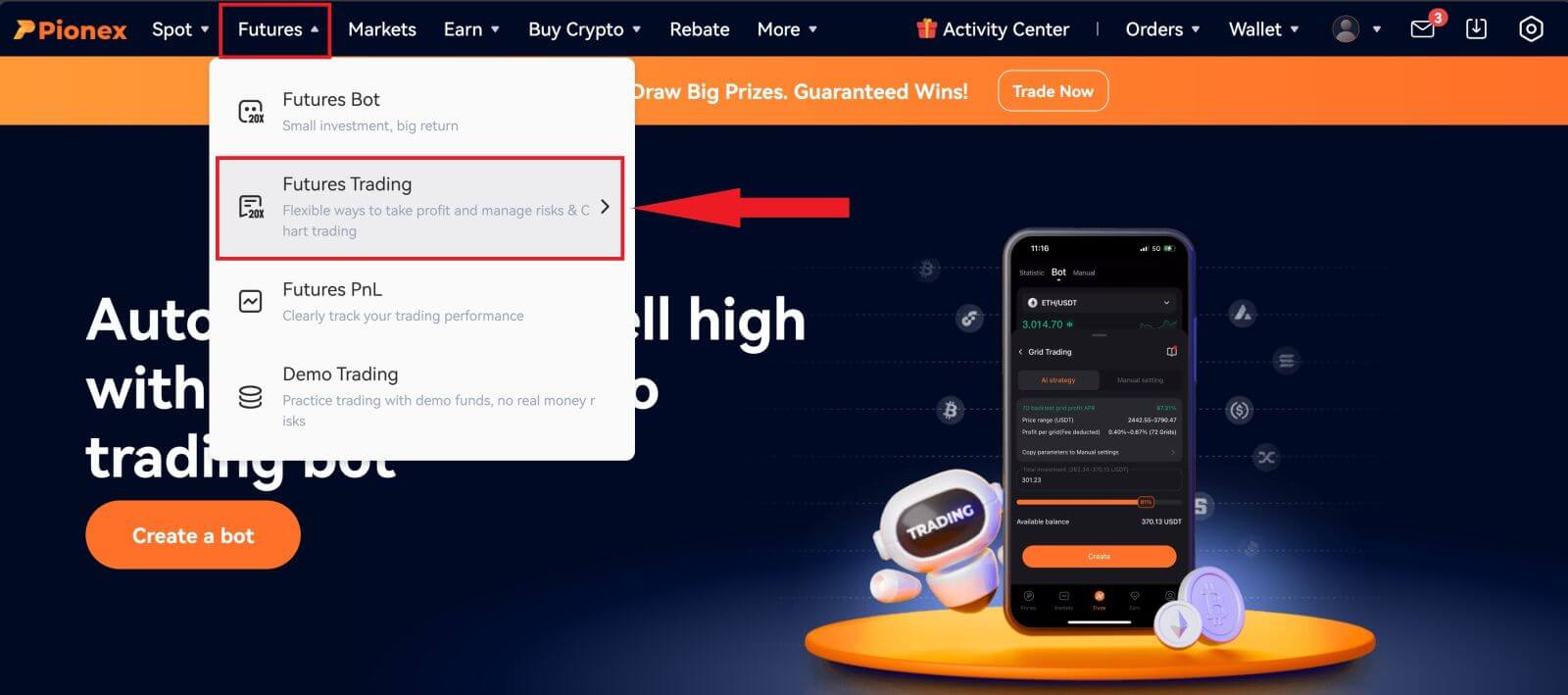

1. Inicie sesión en el sitio web de Pionex , navegue hasta la sección "Futuros" haciendo clic en la pestaña en la parte superior de la página y luego haga clic en "Negociación de futuros" .

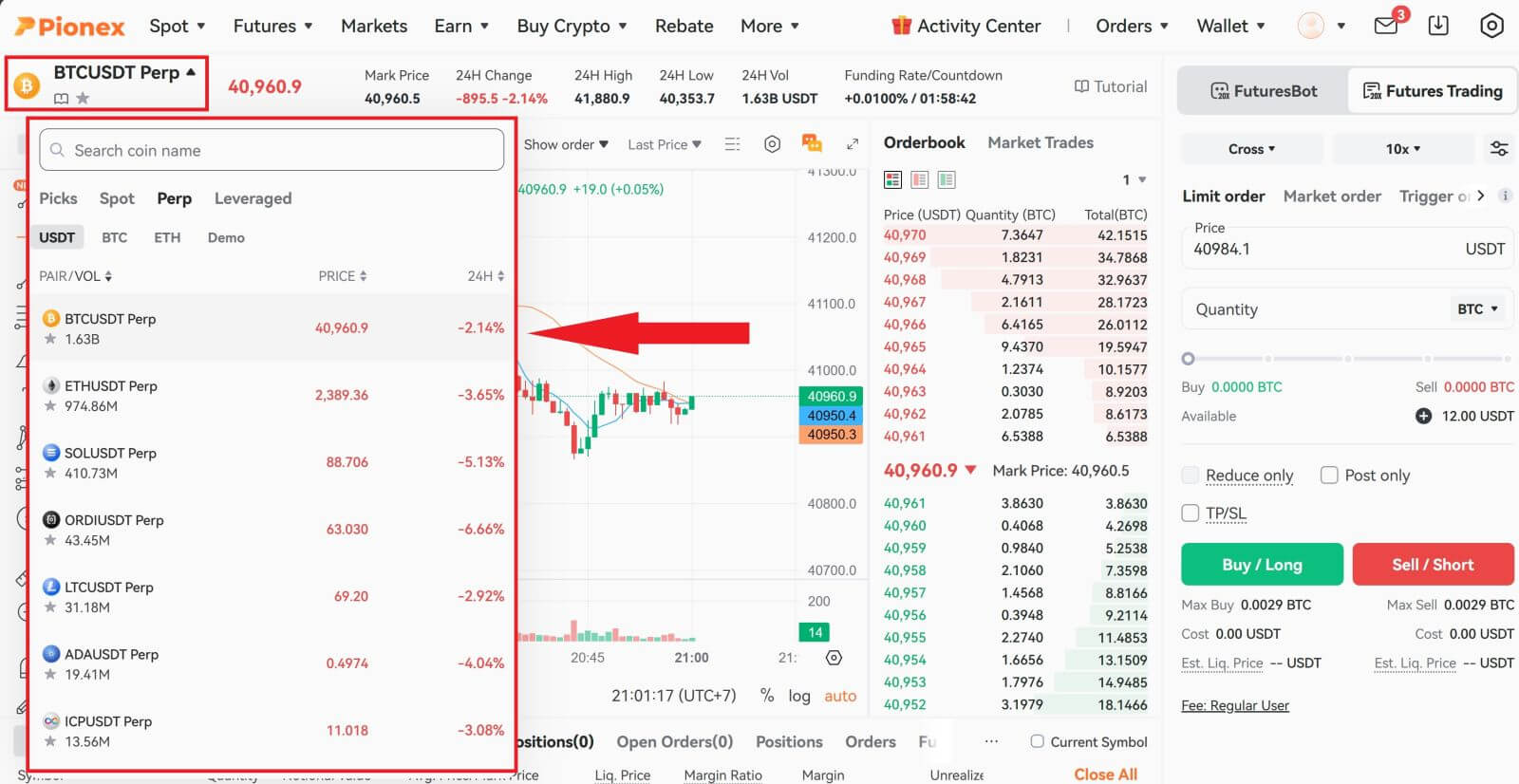

2. En el lado izquierdo, seleccione BTCUSDT Perp de la lista de Futuros.

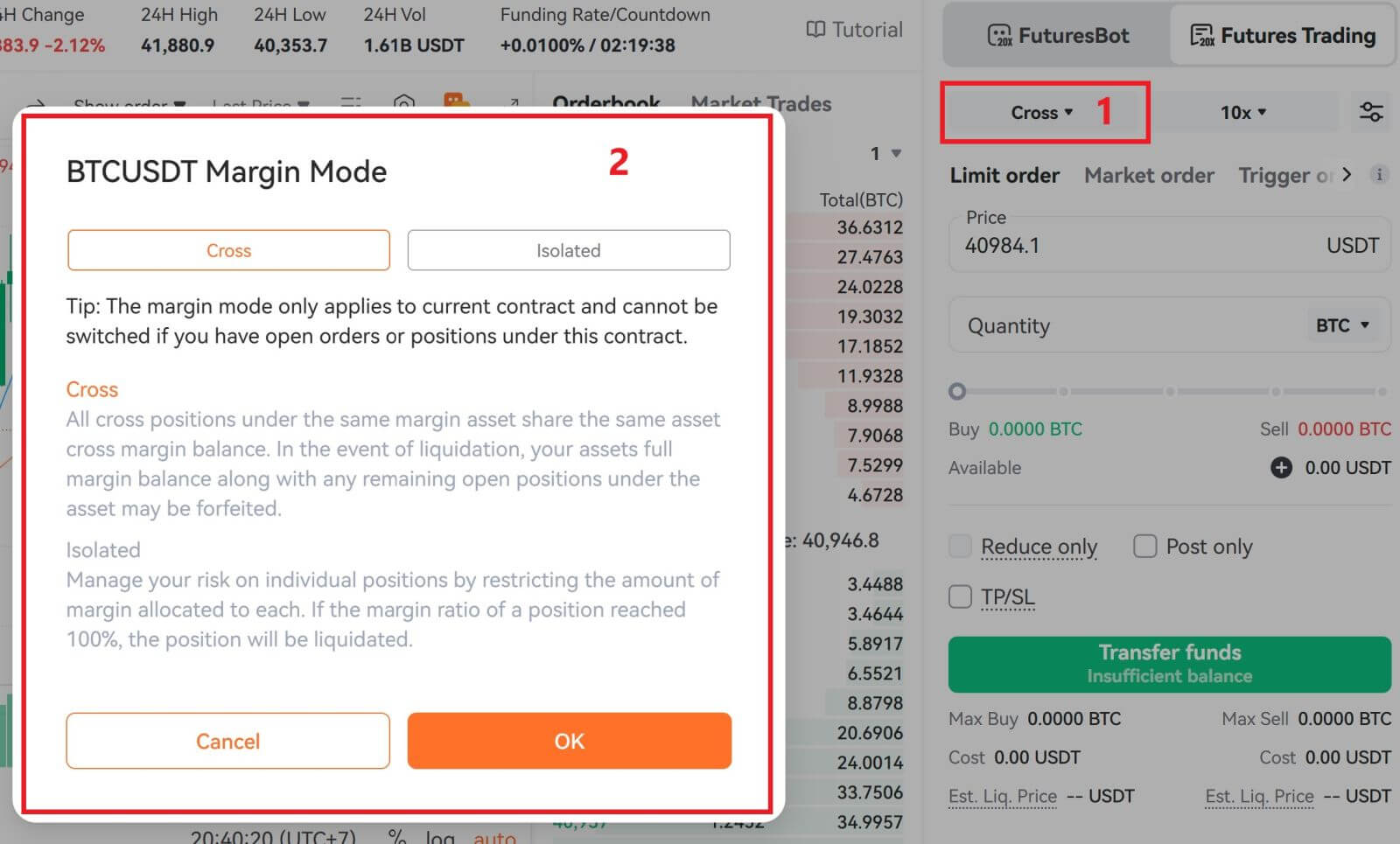

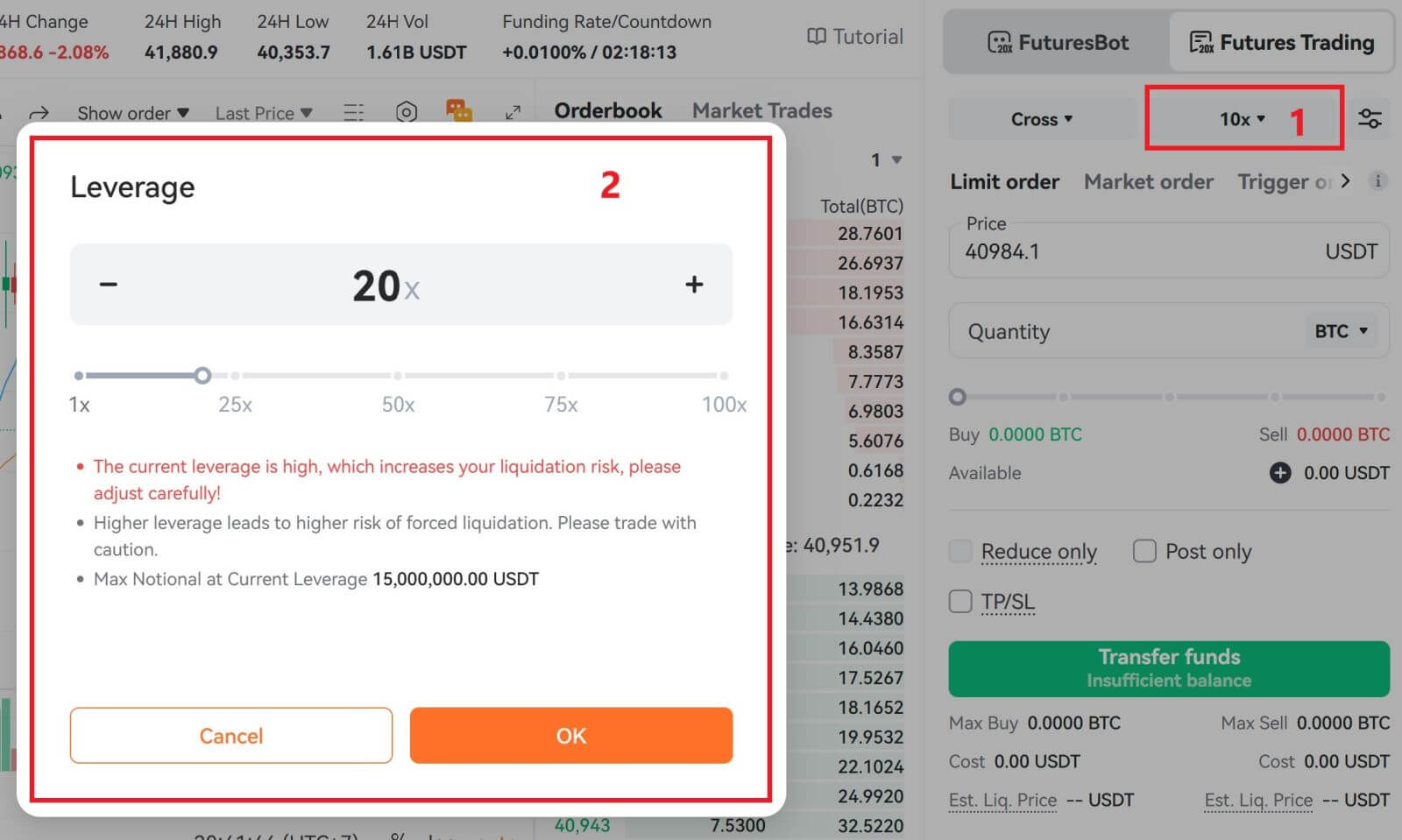

3. Opte por "Posición por posición" a la derecha para cambiar los modos de posición. Ajuste el multiplicador de apalancamiento haciendo clic en el número. Diferentes productos admiten diferentes múltiplos de apalancamiento; consulte los detalles específicos del producto para obtener más información.

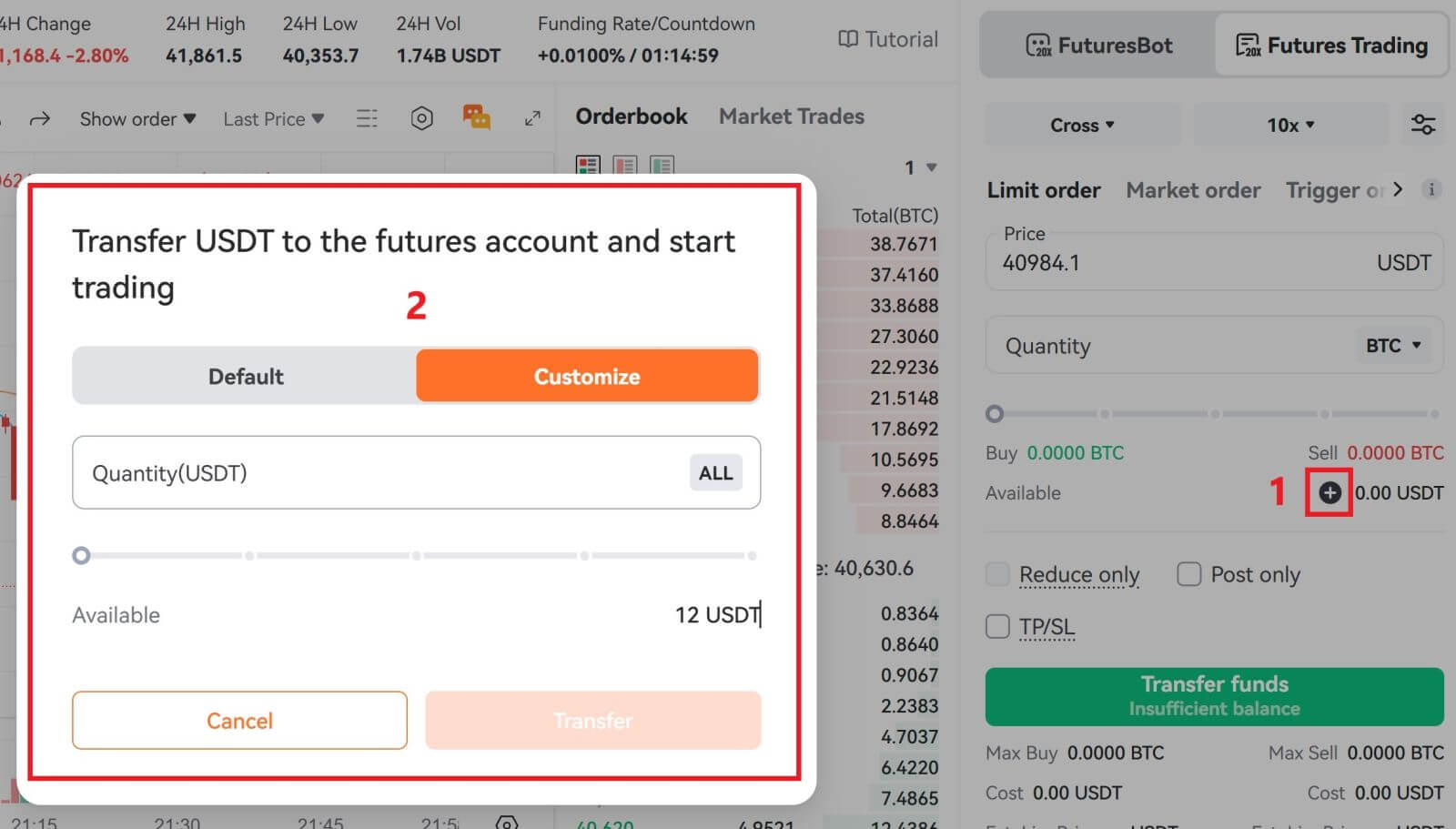

4. Haga clic en el pequeño botón más a la derecha para abrir el menú de transferencia. Ingrese el monto deseado para transferir fondos de la cuenta Spot a la cuenta de Futuros y luego haga clic en Transferir .

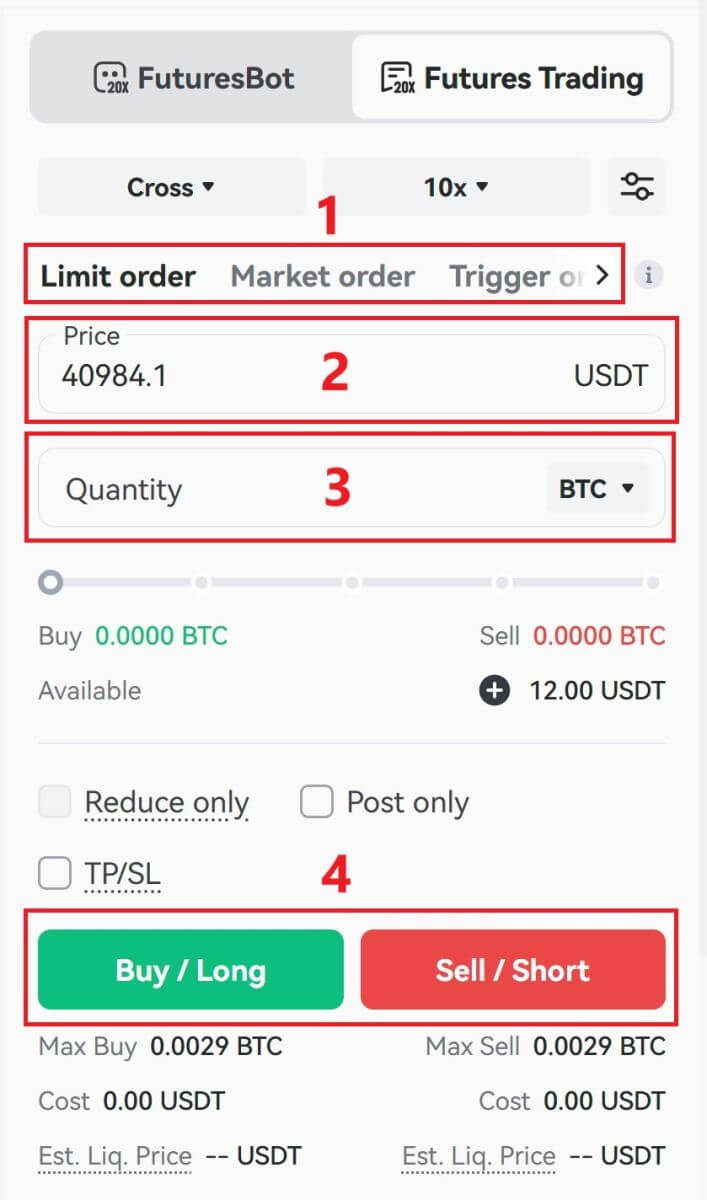

5. Para abrir una posición, los usuarios pueden elegir entre cuatro opciones: Orden limitada, Orden de mercado, Orden de activación y compra/venta de cuadrícula. Ingrese el precio y la cantidad del pedido y luego haga clic en Comprar/Vender.

- Orden límite: los usuarios determinan el precio de compra o venta de forma independiente. La orden sólo se ejecutará cuando el precio de mercado se alinee con el precio establecido. Si el precio de mercado no alcanza el precio establecido, la orden limitada persistirá en el libro de órdenes, a la espera de la transacción.

- Orden de mercado: una orden de mercado implica ejecutar una transacción sin especificar un precio de compra o venta. El sistema completa la transacción basándose en el último precio de mercado en el momento de realizar la orden, requiriendo que el usuario solo ingrese el monto de la orden deseada.

- Orden de activación: los usuarios deben establecer un precio de activación, un precio de orden y un monto. La orden se ejecutará como una orden limitada con el precio y el monto predeterminados solo cuando el último precio de mercado alcance el precio de activación.

- Compra/venta de grid: Está diseñado para facilitar la rápida apertura de una posición mediante la ejecución de múltiples órdenes dentro de un grid con un solo clic.

6. Al realizar su pedido, ubíquelo en "Pedidos abiertos" en la parte inferior de la página. Los pedidos se pueden cancelar antes de que se completen. Una vez llenos, podrás encontrarlos en "Posición" .

7. Para salir de su posición, seleccione "Cerrar" .

Cómo negociar futuros perpetuos en Pionex (aplicación)

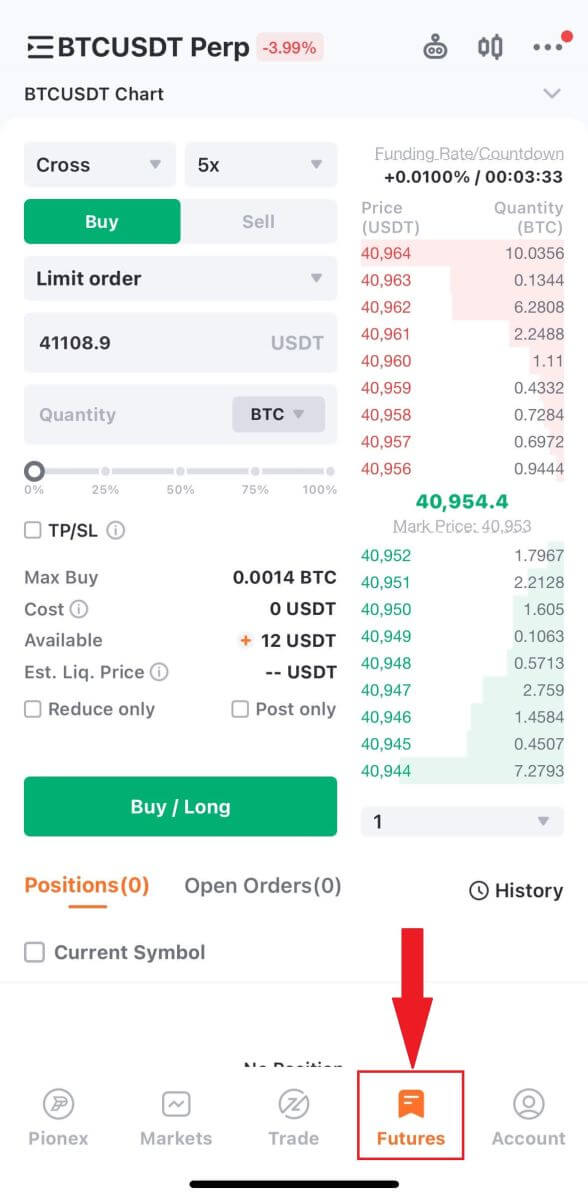

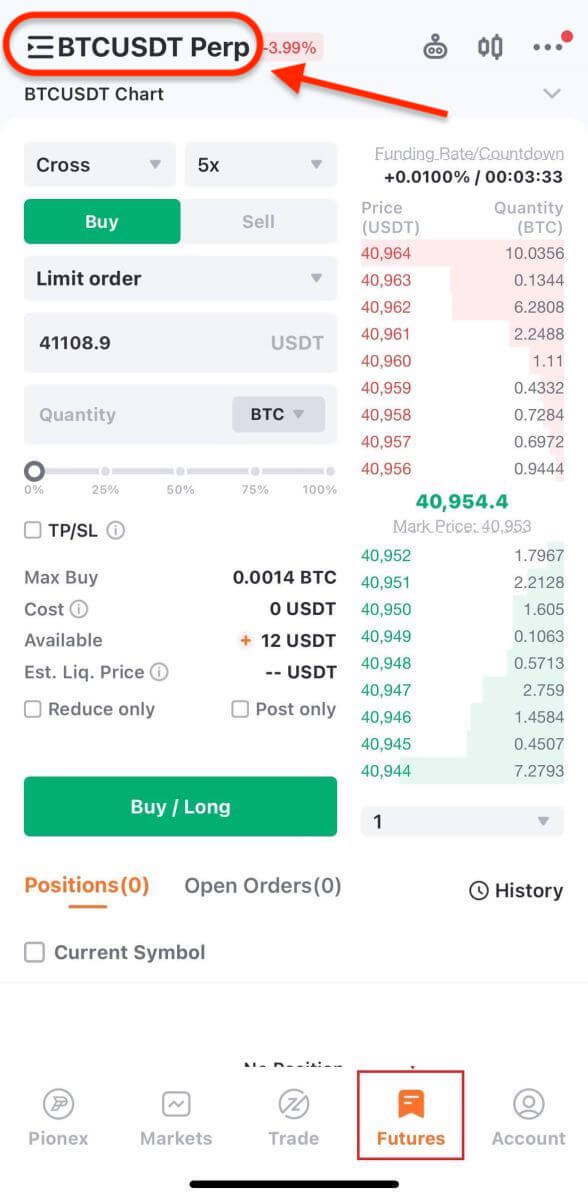

1. Inicie sesión en su cuenta Pionex a través de la aplicación móvil y navegue hasta la sección "Futuros" ubicada en la parte inferior de la pantalla.

2. Toque BTCUSDT Perp ubicado en la parte superior izquierda para cambiar entre varios pares comerciales. Utilice la barra de búsqueda o elija directamente entre las opciones enumeradas para encontrar los futuros que desee para negociar.

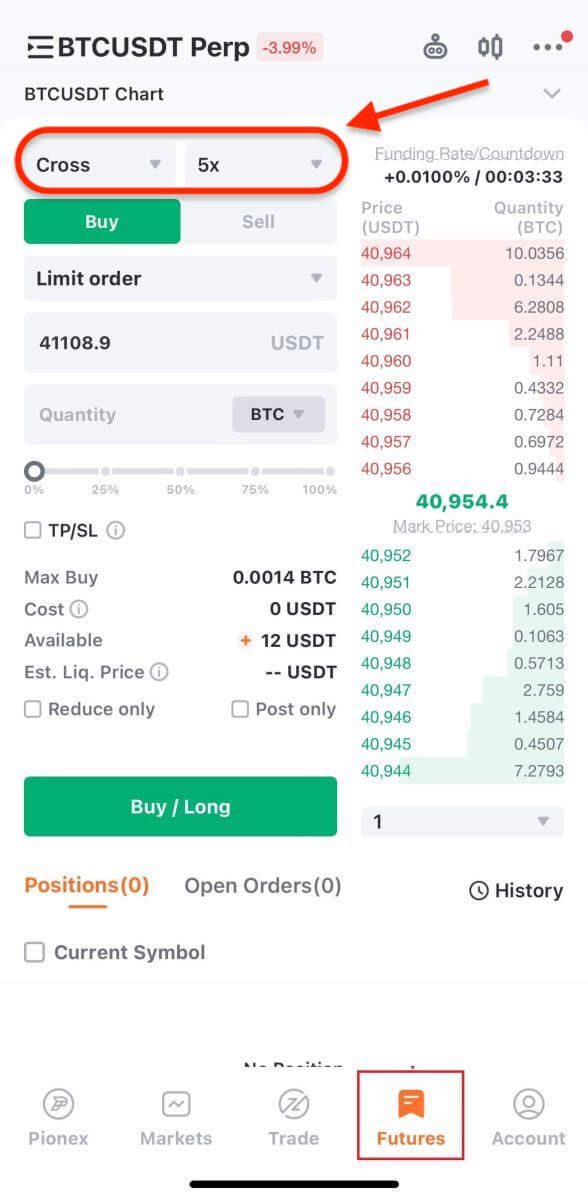

3. Seleccione el modo de margen y adapte la configuración de apalancamiento según sus preferencias.

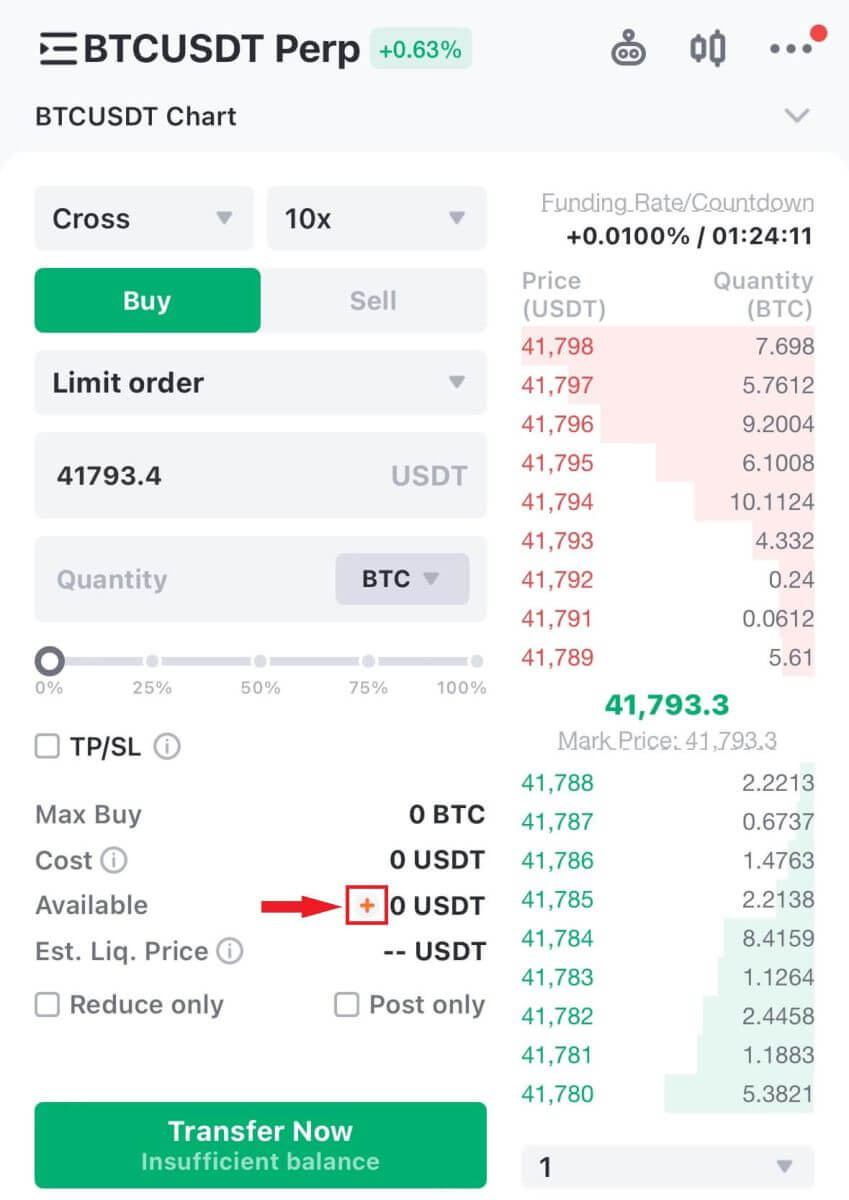

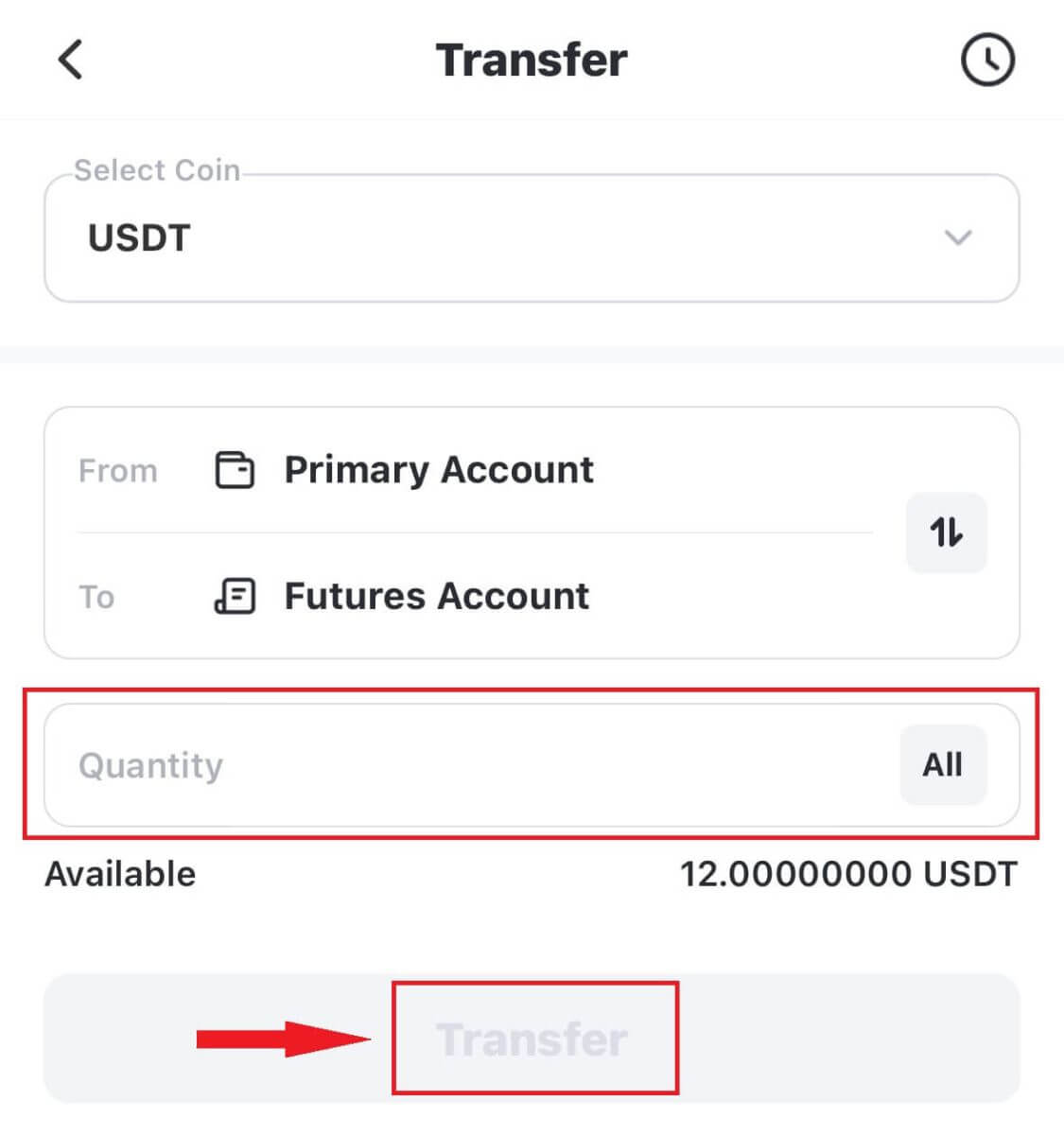

4. Haga clic en el pequeño botón más a la derecha para abrir el menú de transferencia. Ingrese la cantidad para transferir fondos de la cuenta Spot a la cuenta de Futuros y luego haga clic en Transferir .

5. En el lado izquierdo de la pantalla, ingrese los detalles de su pedido. Para una orden limitada, proporcione el precio y el monto; para una orden de mercado, ingrese solo el monto. Toque "Comprar" para iniciar una posición larga o "Vender" para una posición corta.

6. Después de realizar un pedido, si no se completa inmediatamente, lo encontrará en la sección "Pedidos abiertos" . Los usuarios tienen la opción de tocar "Cancelar" para revocar pedidos pendientes. Los pedidos cumplidos aparecerán en "Posiciones" .

Preguntas frecuentes (FAQ)

¿Cuáles son las principales características de la negociación de contratos de futuros perpetuos?

Aunque los contratos de futuros perpetuos son una incorporación reciente al panorama comercial, rápidamente se han vuelto populares entre los operadores que buscan un enfoque flexible y versátil para el comercio especulativo. Ya sea usted un operador experimentado o un novato, sin duda vale la pena profundizar en las complejidades de los contratos de futuros perpetuos.Margen inicial

- El margen inicial es la cantidad mínima de fondo necesaria para depositar en una cuenta comercial para iniciar una nueva posición. Este margen tiene el doble propósito de garantizar que los comerciantes puedan cumplir con sus obligaciones en caso de movimientos adversos del mercado y actúa como salvaguardia contra las fluctuaciones volátiles de los precios. Aunque los requisitos de margen inicial difieren entre las bolsas, normalmente constituyen una fracción del valor comercial total. La gestión prudente de los niveles de margen iniciales es esencial para evitar liquidaciones o llamadas de margen. Además, es recomendable mantenerse informado sobre los requisitos de margen y las regulaciones en varias plataformas para mejorar y optimizar su experiencia comercial.

- El margen de mantenimiento representa los fondos mínimos que un inversor debe mantener en su cuenta para conservar una posición abierta. Básicamente, es la cantidad necesaria para mantener una posición en un contrato de futuros perpetuo. Esta medida se implementa para salvaguardar tanto al intercambio como al inversor de posibles pérdidas. El incumplimiento del margen de mantenimiento podría llevar a la bolsa de derivados criptográficos a cerrar la posición o tomar medidas alternativas para garantizar que los fondos restantes cubran adecuadamente las pérdidas incurridas.

- La liquidación implica el cierre de la posición de un comerciante cuando su margen disponible cae por debajo de un umbral específico. El objetivo de la liquidación es gestionar el riesgo y evitar que los comerciantes incurran en pérdidas más allá de su capacidad. Monitorear atentamente los niveles de margen es crucial para que los operadores eviten la liquidación. Por el contrario, para otros comerciantes, la liquidación puede servir como una oportunidad para aprovechar una caída de precios ingresando al mercado a un precio más bajo.

- La tasa de financiación sirve como mecanismo para alinear el precio de los contratos de futuros perpetuos con el precio subyacente de Bitcoin. Una tasa de financiación positiva implica que las posiciones largas compensan las posiciones cortas, mientras que una tasa negativa indica que las posiciones cortas compensan las posiciones largas. Reconocer y comprender las tasas de financiación es fundamental, ya que pueden influir significativamente en las pérdidas y ganancias de un inversor. Por lo tanto, es esencial monitorear diligentemente las tasas de financiamiento al participar en el comercio de futuros perpetuos, incluidos los futuros perpetuos de bitcoin y los futuros perpetuos de éter.

- El precio de marca representa el valor razonable de un activo, calculado considerando los precios de oferta y demanda en varias plataformas comerciales. Su función es contrarrestar la manipulación del mercado, asegurando que el precio del contrato de futuros se alinee con el activo subyacente. En consecuencia, si el precio de mercado de la criptomoneda fluctúa, el precio de mercado de los contratos de futuros se ajusta en consecuencia, proporcionando una base para decisiones comerciales más precisas e informadas.

- PnL, una abreviatura de "pérdidas y ganancias", sirve como métrica para medir ganancias o pérdidas potenciales en el ámbito de la compra y venta de contratos de futuros perpetuos, como contratos perpetuos de bitcoin y contratos perpetuos de éter. En esencia, PnL se calcula determinando la disparidad entre el precio de entrada y el precio de salida de una operación, considerando cualquier tarifa o costo de financiación vinculado al contrato.

- El fondo de seguro dentro de los futuros perpetuos, incluidos contratos como BTC perpetuo y ETH perpetuo, funciona como una reserva protectora. Su objetivo principal es proteger a los comerciantes de posibles pérdidas derivadas de fluctuaciones abruptas del mercado. Básicamente, en caso de una caída imprevista y repentina del mercado, el fondo de seguro sirve como amortiguador, interviniendo para cubrir las pérdidas y evitando que los operadores tengan que liquidar sus posiciones. Este fondo actúa como una red de seguridad crucial frente a un mercado volátil e impredecible, destacando una de las medidas de adaptación en la evolución continua del comercio de futuros perpetuos para satisfacer las necesidades de los usuarios.

- El desapalancamiento automático funciona como un mecanismo de gestión de riesgos que garantiza el cierre de posiciones comerciales cuando los fondos de margen son insuficientes. En pocas palabras, si la posición de un comerciante se mueve desfavorablemente y su saldo de margen cae por debajo del nivel de mantenimiento requerido, el intercambio de derivados criptográficos desapalancará automáticamente su posición. Si bien esto puede parecer inicialmente desventajoso, sirve como medida preventiva para proteger a los comerciantes de pérdidas excesivas a su alcance. Es imperativo que las personas que participan en el comercio de futuros perpetuos, incluidos contratos como bitcoin perpetuo y éter perpetuo, comprendan cómo el desapalancamiento automático puede afectar sus posiciones y aprovecharlo como una oportunidad para evaluar y mejorar sus estrategias de gestión de riesgos.

¿Cómo funcionan los contratos de futuros perpetuos?

Profundicemos en un escenario hipotético para desentrañar el funcionamiento de los futuros perpetuos. Imagine un comerciante que tiene BTC. Al comprar un contrato, anticipan un aumento en línea con el precio BTC/USDT o un movimiento contrario al vender el contrato. Dado que cada contrato tiene un valor de 1$, adquirir uno a un precio de 50,50$ implica un pago de 1$ en BTC. Por el contrario, vender el contrato da como resultado la obtención de 1 dólar en BTC al precio de venta, aplicable incluso si la venta precede a la adquisición.

Es crucial reconocer que el comerciante está negociando contratos, no BTC o dólares. Entonces, ¿por qué participar en el comercio de futuros cripto perpetuos y cómo se puede estar seguro de que el precio del contrato reflejará el precio BTC/USDT?

La respuesta está en un mecanismo de financiación. Los titulares de posiciones largas reciben la tasa de financiación, compensada por los titulares de posiciones cortas cuando el precio del contrato va por detrás del precio de BTC. Esto proporciona un incentivo para comprar contratos, provocando un aumento en el precio del contrato y alineándolo con el precio BTC/USDT. Por el contrario, los titulares de posiciones cortas pueden adquirir contratos para cerrar sus posiciones, lo que podría elevar el precio del contrato para igualar el precio de BTC.

Por el contrario, cuando el precio del contrato supera el precio de BTC, los titulares de posiciones largas pagan a los titulares de posiciones cortas. Esto anima a los vendedores a deshacerse de los contratos, reduciendo la brecha de precios y realineándola con el precio de BTC. La disparidad entre el precio del contrato y el precio de BTC determina la tasa de financiación que uno recibe o paga.

¿Cuáles son las diferencias entre los contratos de futuros perpetuos y los contratos de futuros tradicionales?

Los contratos de futuros perpetuos y los contratos de futuros tradicionales representan variaciones distintas en el comercio de futuros y cada uno ofrece ventajas y riesgos únicos para los comerciantes e inversores. A diferencia de sus contrapartes tradicionales, los contratos de futuros perpetuos carecen de una fecha de vencimiento predefinida, lo que brinda a los operadores la flexibilidad de mantener posiciones indefinidamente. Además, los contratos perpetuos brindan mayor flexibilidad y liquidez en relación con los requisitos de margen y los costos de financiación. Además, estos contratos emplean mecanismos innovadores, como tasas de financiación, para garantizar una estrecha alineación con el precio al contado del activo subyacente.

Sin embargo, los contratos perpetuos introducen riesgos únicos, incluidos los costos de financiación que pueden fluctuar con una frecuencia de hasta cada 8 horas. Por el contrario, los contratos de futuros tradicionales se adhieren a fechas de vencimiento fijas y pueden implicar requisitos de margen más altos, lo que potencialmente limita la flexibilidad del operador e introduce incertidumbre. La elección entre estos contratos depende en última instancia de la tolerancia al riesgo del comerciante, los objetivos comerciales y las condiciones imperantes en el mercado.

¿Cuáles son las diferencias entre los contratos de futuros perpetuos y el comercio de margen?

Los contratos de futuros perpetuos y el comercio de margen ofrecen vías para que los operadores amplifiquen su exposición a los mercados de criptomonedas, pero divergen de manera significativa.

- Plazo: Los contratos de futuros perpetuos carecen de fecha de vencimiento, lo que proporciona una opción de negociación continua. Por el contrario, el comercio de margen generalmente ocurre dentro de un período de tiempo más corto, lo que implica que los operadores toman prestados fondos para abrir posiciones por duraciones específicas.

- Liquidación: los contratos de futuros perpetuos se liquidan utilizando el precio índice de la criptomoneda subyacente, mientras que el comercio de margen se liquida según el precio de la criptomoneda en el momento en que se cierra la posición.

- Apalancamiento: si bien tanto los contratos de futuros perpetuos como el comercio de margen permiten a los operadores aprovechar su exposición al mercado, los contratos de futuros perpetuos generalmente brindan niveles más altos de apalancamiento en comparación con el comercio de margen. Este mayor apalancamiento amplifica tanto las ganancias potenciales como las pérdidas potenciales.

- Tarifas: los contratos de futuros perpetuos suelen generar una tarifa de financiación para los operadores que mantienen posiciones abiertas durante un período prolongado. Por el contrario, el comercio de margen normalmente implica el pago de intereses sobre los fondos prestados.

- Garantía : los contratos de futuros perpetuos exigen a los operadores depositar una cantidad específica de criptomonedas como garantía para abrir una posición, mientras que el comercio de margen requiere el depósito de fondos como garantía.