Hoe u in futures kunt handelen op Pionex

Wat zijn eeuwigdurende termijncontracten?

Een futurescontract omvat een overeenkomst tussen twee partijen om een actief te kopen of verkopen tegen een vooraf bepaalde prijs en datum in de toekomst. Deze activa omvatten grondstoffen zoals goud of olie tot financiële instrumenten zoals cryptocurrencies of aandelen. Deze contractuele regeling is een robuust instrument om potentiële verliezen te beperken en winsten veilig te stellen.

Eeuwigdurende termijncontracten vertegenwoordigen een derivaat waarmee handelaren kunnen speculeren op de toekomstige prijs van een onderliggend actief zonder daadwerkelijk eigenaar te zijn. In tegenstelling tot reguliere futurescontracten met vaste vervaldata vervallen eeuwigdurende futurescontracten niet. Bijgevolg kunnen handelaren hun posities voor onbepaalde tijd behouden, profiterend van markttrends op de lange termijn en potentieel aanzienlijke winsten realiseren. Bovendien bevatten eeuwigdurende termijncontracten vaak onderscheidende kenmerken, zoals financieringstarieven, die ertoe bijdragen dat hun prijs op één lijn blijft met de onderliggende waarde.

Met name bij eeuwigdurende futures is er geen vereffeningsperiode, waardoor handelaren posities kunnen aanhouden zolang ze over voldoende marge beschikken. Als iemand bijvoorbeeld BTC/USDT eeuwigdurend koopt voor $30.000, is er geen contractuele vervaltijd die de transactie bindt. Het sluiten van de transactie om winst veilig te stellen of verliezen te beheersen kan naar goeddunken van de handelaar worden uitgevoerd. Hoewel de handel in eeuwigdurende futures in de VS beperkt is, is de wereldmarkt voor eeuwigdurende futures substantieel, goed voor bijna 75% van de handel in cryptocurrency wereldwijd vorig jaar.

Kortom, eeuwigdurende futures-contracten zijn waardevol voor handelaren die op zoek zijn naar blootstelling aan cryptocurrency-markten. Het is echter van cruciaal belang om te onderkennen dat deze aanzienlijke risico's met zich meebrengen en met de nodige voorzichtigheid moeten worden benaderd.

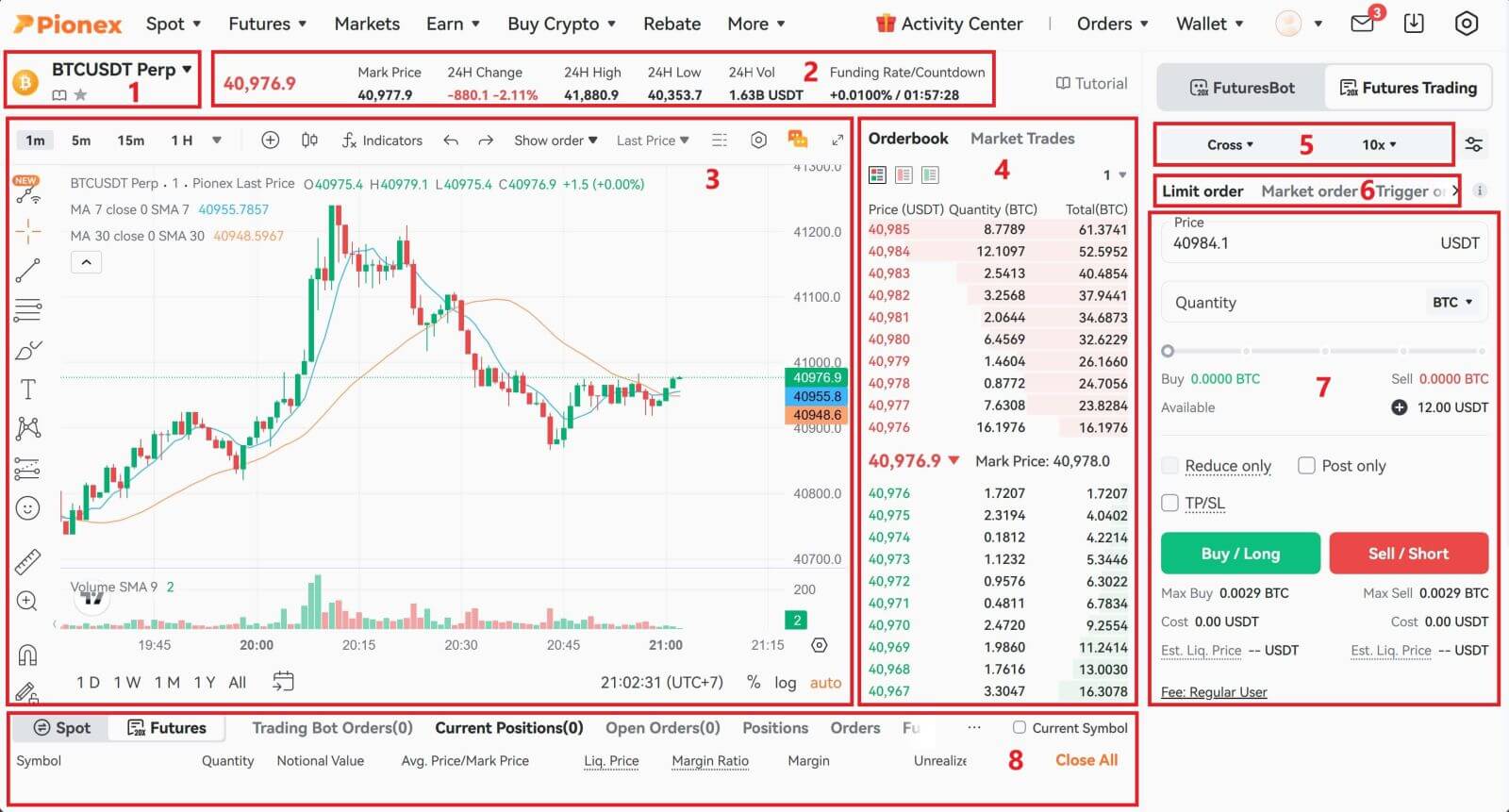

- Handelsparen: toont de huidige contracten die ten grondslag liggen aan cryptocurrencies. Gebruikers kunnen hier klikken om over te stappen op alternatieve rassen.

- Handelsgegevens en financieringspercentage: huidige prijzen, hoogste en laagste cijfers, stijgings-/dalingssnelheid en handelsvolumegegevens van de afgelopen 24 uur. Laat ook de huidige en toekomstige financieringspercentages zien.

- TradingView Prijstrend: K-lijngrafiek die de prijsveranderingen van het huidige handelspaar illustreert. Aan de linkerkant kunnen gebruikers klikken om tekenhulpmiddelen en indicatoren voor technische analyse te kiezen.

- Orderboek- en transactiegegevens: Presenteer het huidige orderboek en realtime transactieorderinformatie.

- Positie en hefboomwerking: schakel tussen positiemodi en pas de hefboomvermenigvuldiger aan.

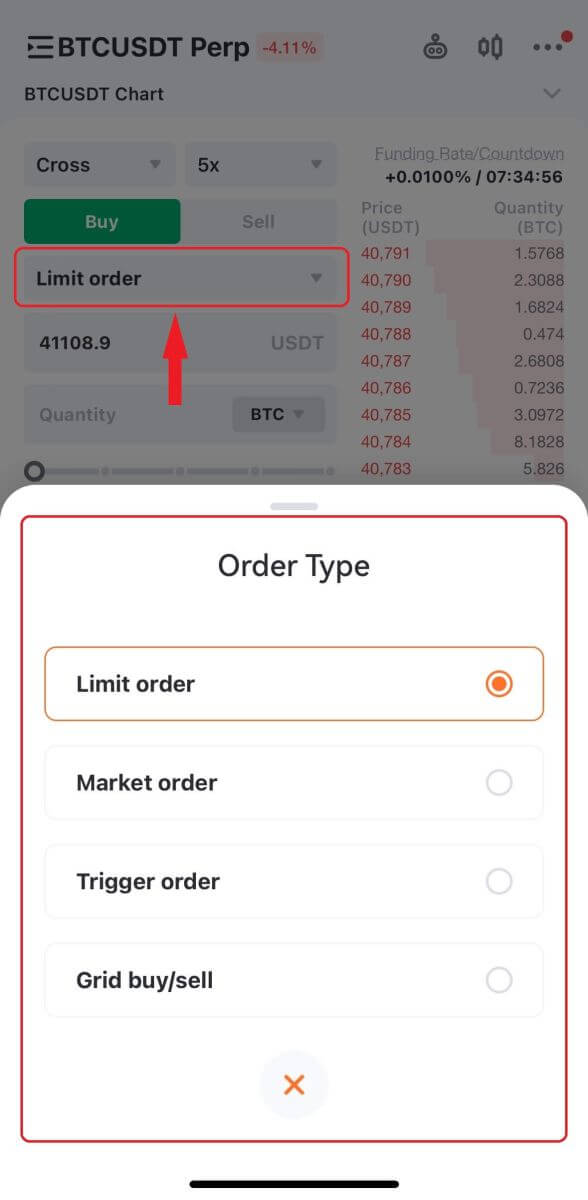

- Ordertype: Gebruikers kunnen kiezen uit limietorders, marktorders, triggerorders en grid-aankoop-/verkoopopties.

- Bedieningspaneel: Sta gebruikers toe geldoverboekingen uit te voeren en bestellingen te plaatsen.

- Positie- en orderinformatie: huidige positie, openstaande orders, historische orders en transactiegeschiedenis.

Hoe u eeuwigdurende futures kunt verhandelen op Pionex (web)

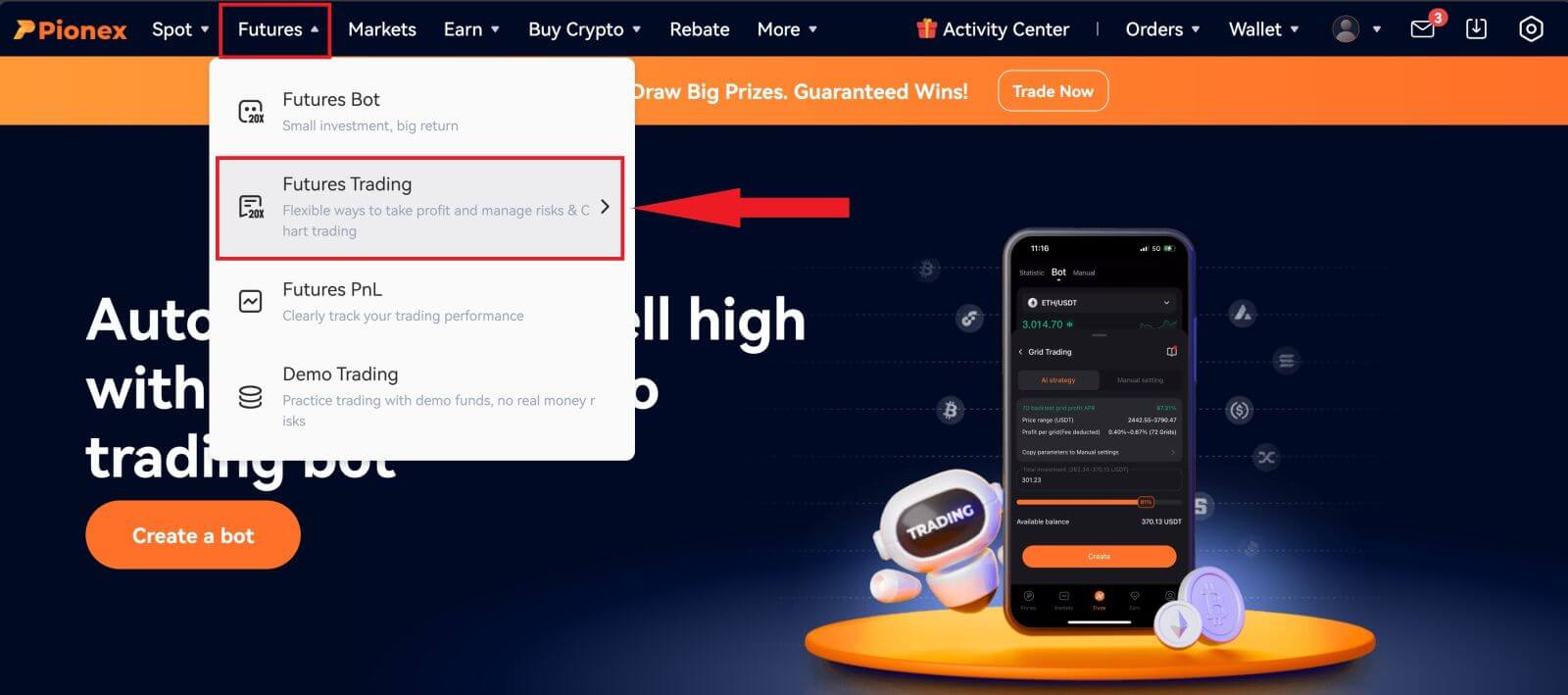

1. Log in op de Pionex-website , navigeer naar het gedeelte 'Futures' door op het tabblad bovenaan de pagina te klikken en klik vervolgens op 'Futures Trading' .

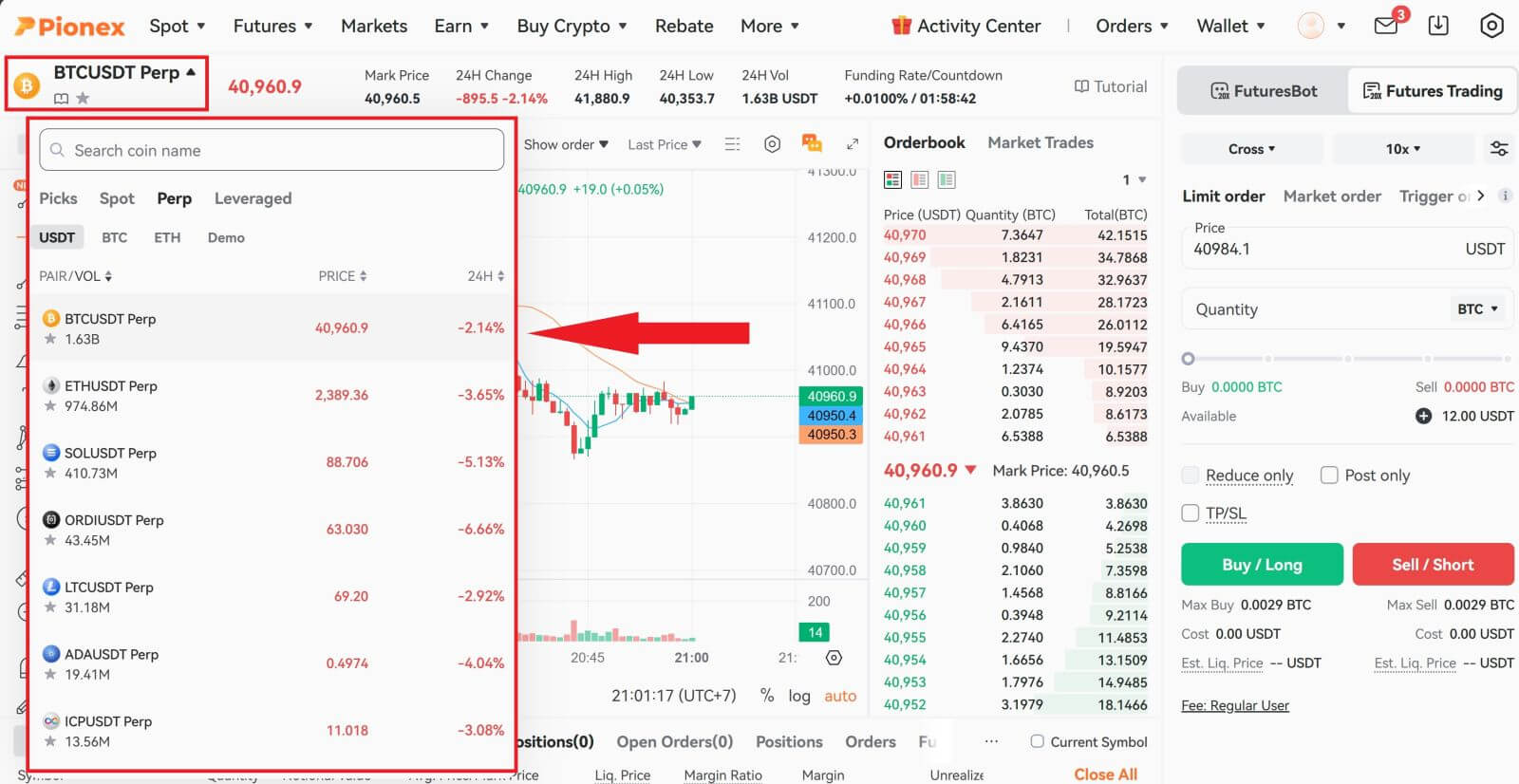

2. Selecteer aan de linkerkant BTCUSDT Perp uit de lijst met futures.

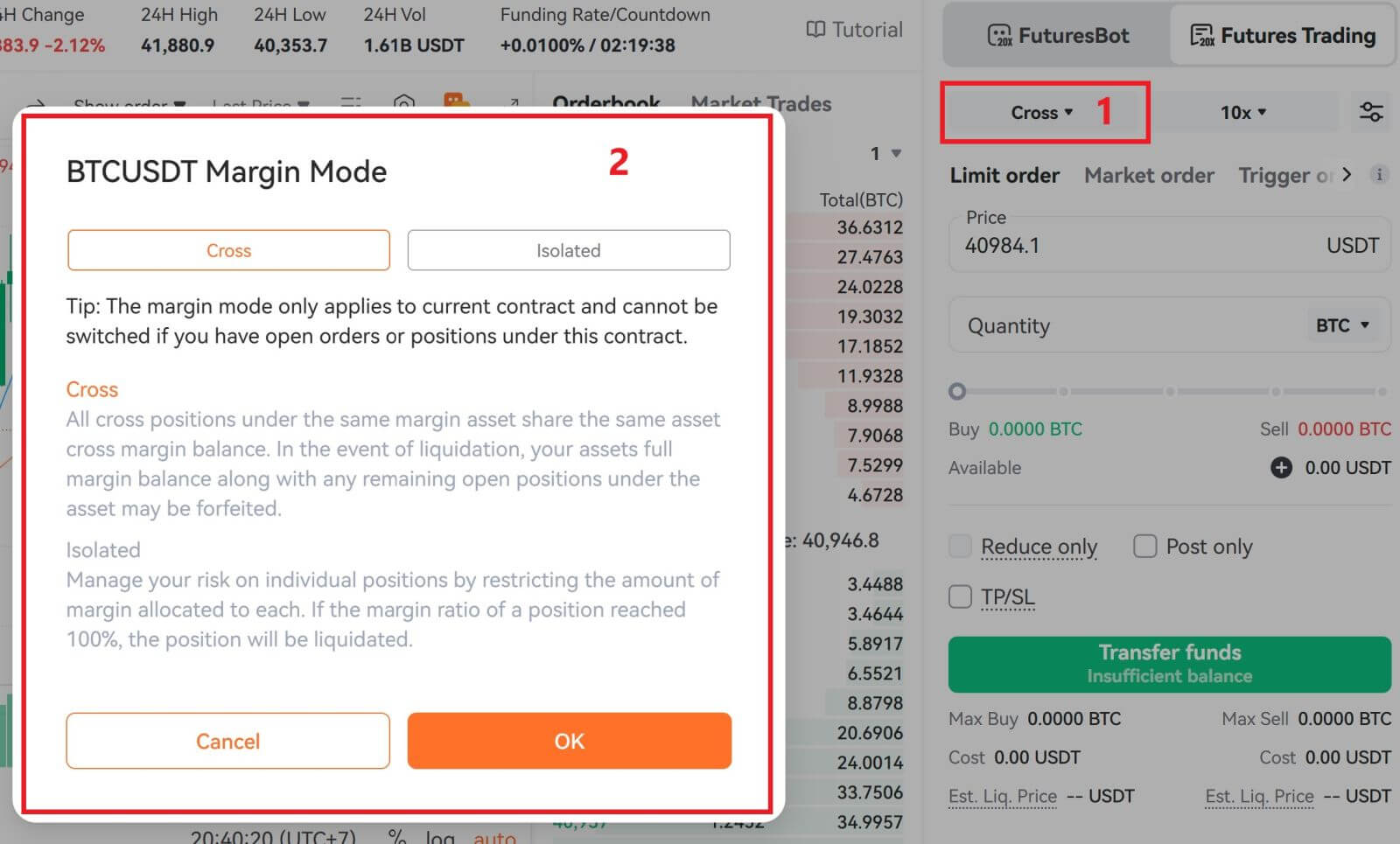

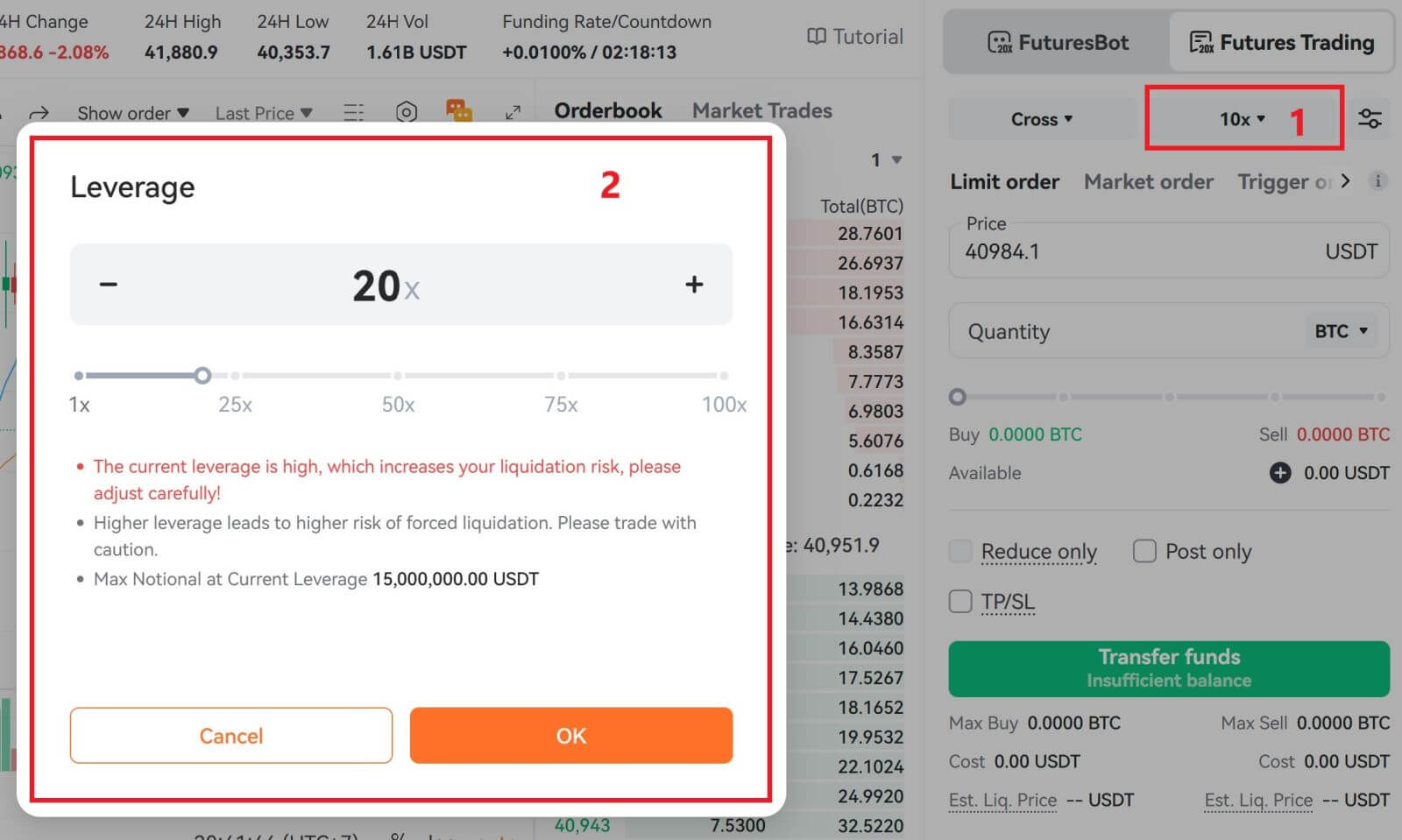

3. Kies aan de rechterkant voor "Positie per positie" om de positiemodi te wijzigen. Pas de hefboomvermenigvuldiger aan door op het getal te klikken. Verschillende producten ondersteunen verschillende hefboommultiples. Raadpleeg de specifieke productdetails voor meer informatie.

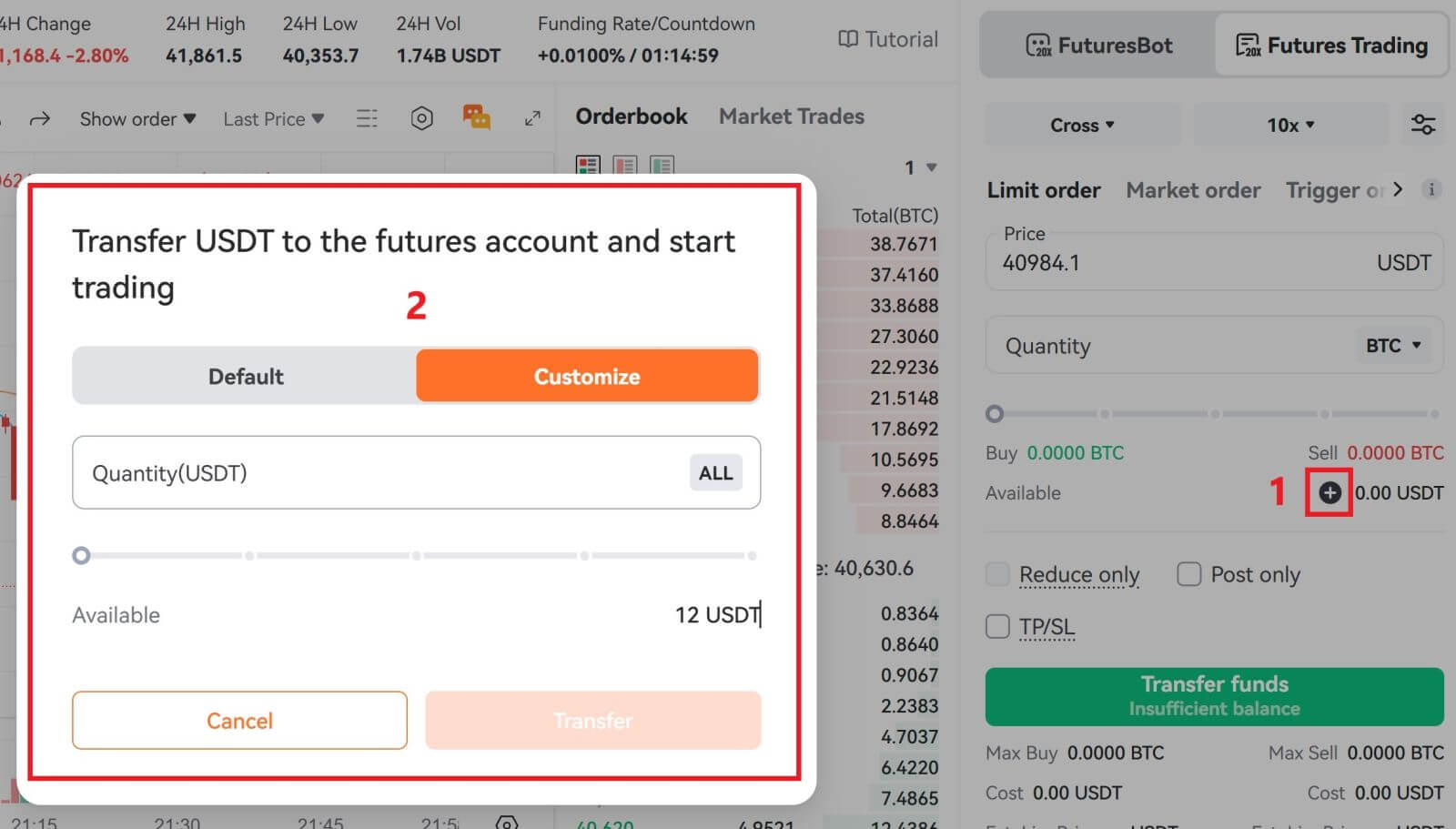

4. Klik op de kleine plusknop aan de rechterkant om het overdrachtsmenu te openen. Voer het gewenste bedrag in voor het overboeken van geld van de Spot-rekening naar de Futures-rekening en klik vervolgens op Overboeken .

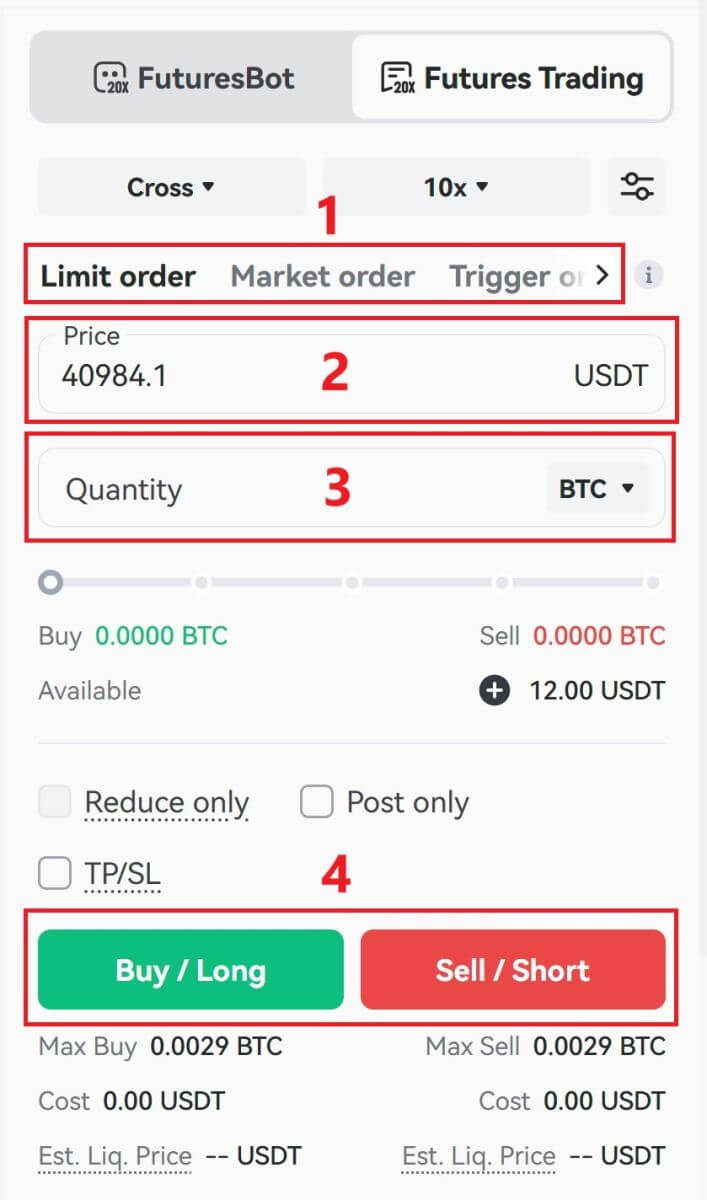

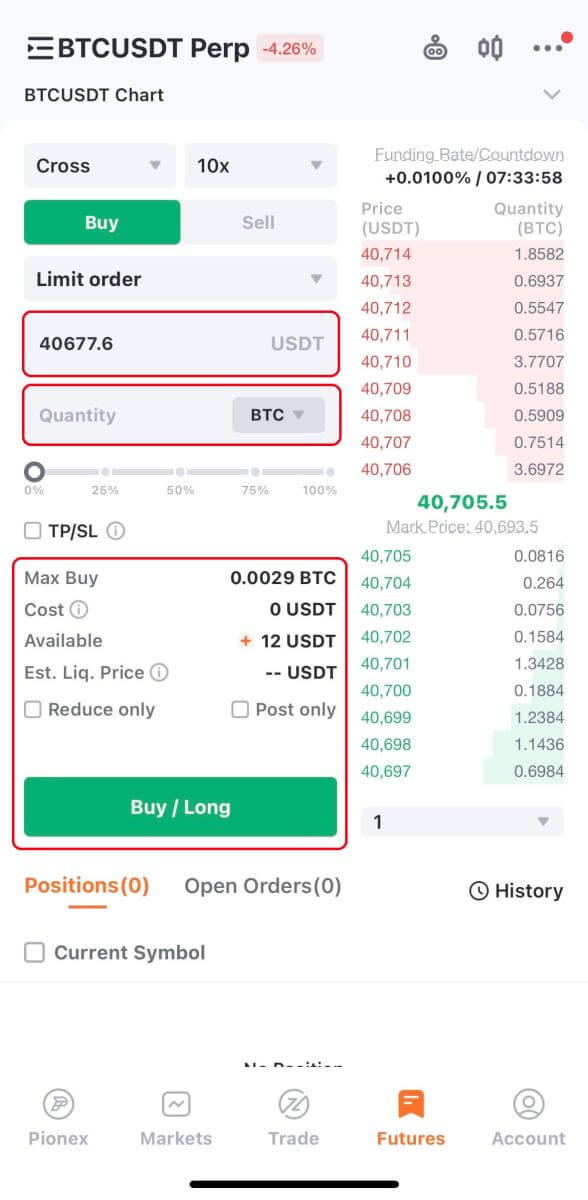

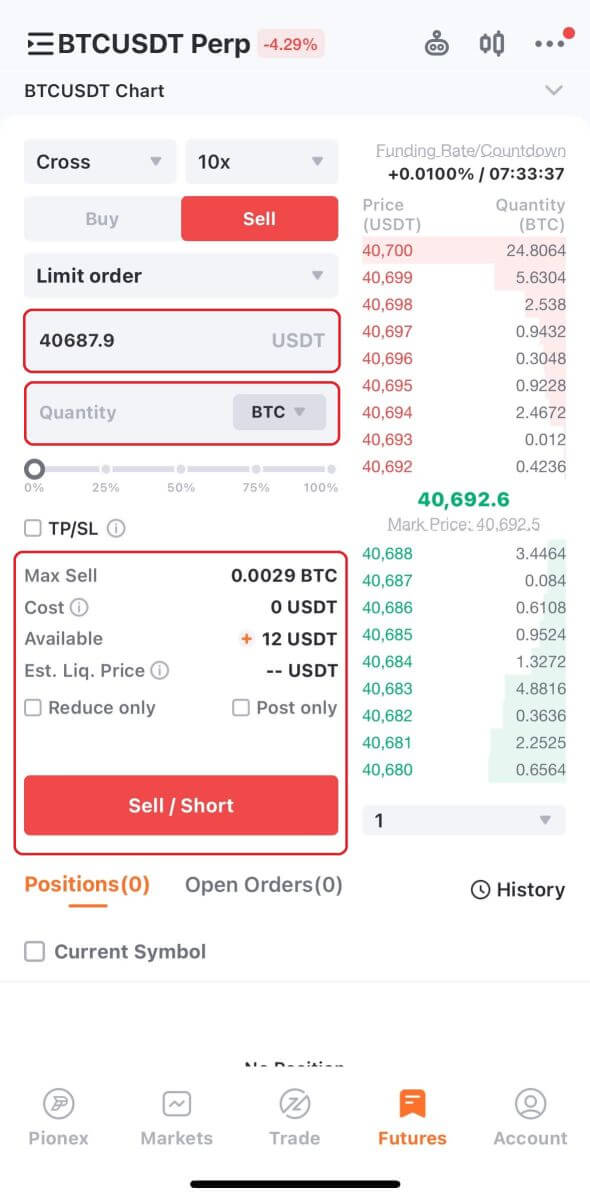

5. Om een positie te openen kunnen gebruikers kiezen uit vier opties: Limit Order, Market Order, Trigger Order en Grid buy/sell. Voer de bestelprijs en het aantal in en klik vervolgens op Kopen / Verkopen.

- Limietorder: Gebruikers bepalen onafhankelijk de aan- of verkoopprijs. De order wordt alleen uitgevoerd als de marktprijs overeenkomt met de ingestelde prijs. Als de marktprijs de ingestelde prijs niet bereikt, blijft de limietorder in het orderboek staan, in afwachting van een transactie.

- Marktorder: Een marktorder omvat het uitvoeren van een transactie zonder een koop- of verkoopprijs te specificeren. Het systeem voltooit de transactie op basis van de laatste marktprijs op het moment dat de bestelling wordt geplaatst, waarbij de gebruiker alleen het gewenste bestelbedrag hoeft in te voeren.

- Triggerorder: Gebruikers moeten een triggerprijs, orderprijs en bedrag instellen. De order wordt alleen uitgevoerd als een limietorder met de vooraf bepaalde prijs en het vooraf bepaalde bedrag wanneer de laatste marktprijs de triggerprijs bereikt.

- Raster kopen/verkopen: Het is ontworpen om het snel openen van een positie te vergemakkelijken door het uitvoeren van meerdere orders binnen een raster met slechts één klik.

6. Wanneer u uw bestelling plaatst, zoekt u deze onder 'Openstaande bestellingen' onderaan de pagina. Bestellingen kunnen worden geannuleerd voordat ze zijn gevuld. Eenmaal gevuld, kun je ze vinden onder "Positie" .

7. Om uw positie te verlaten, selecteert u "Sluiten" .

Hoe u eeuwigdurende futures kunt verhandelen op Pionex (app)

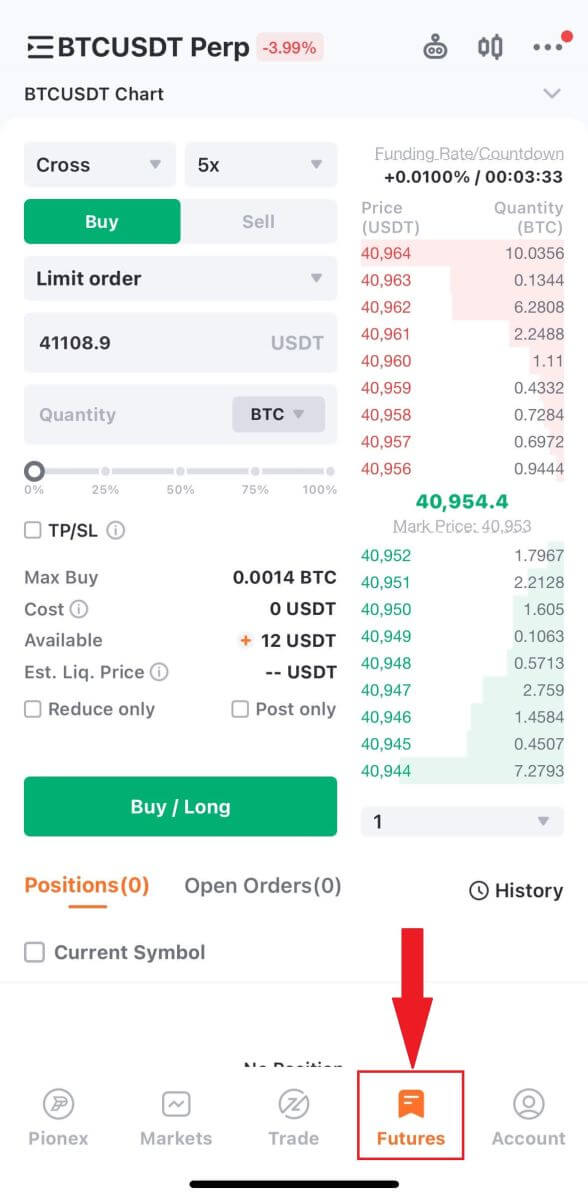

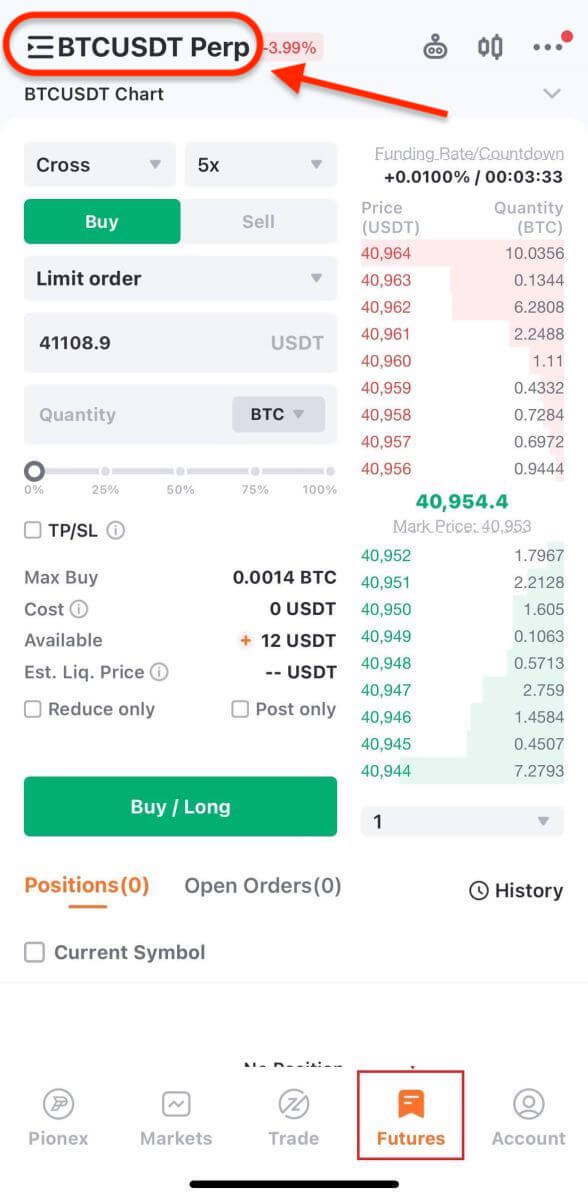

1. Log in op uw Pionex- account via de mobiele applicatie en navigeer naar het gedeelte 'Futures' onderaan het scherm.

2. Tik op BTCUSDT Perp linksboven om tussen verschillende handelsparen te schakelen. Gebruik de zoekbalk of kies direct uit de vermelde opties om de gewenste futures voor handel te vinden.

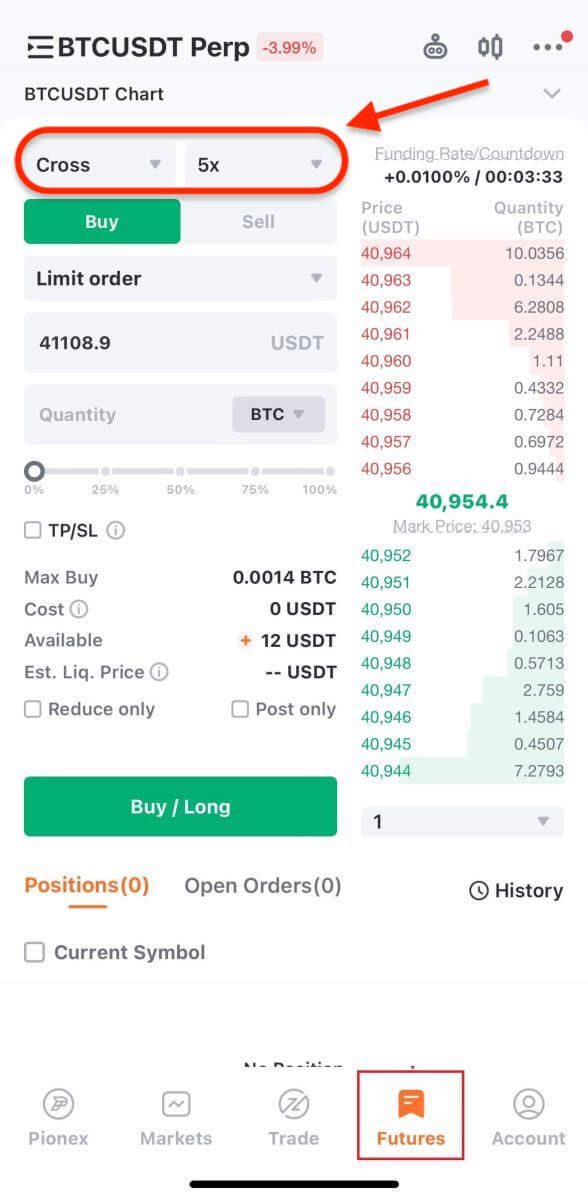

3. Selecteer de margemodus en pas de hefboominstellingen aan uw voorkeur aan.

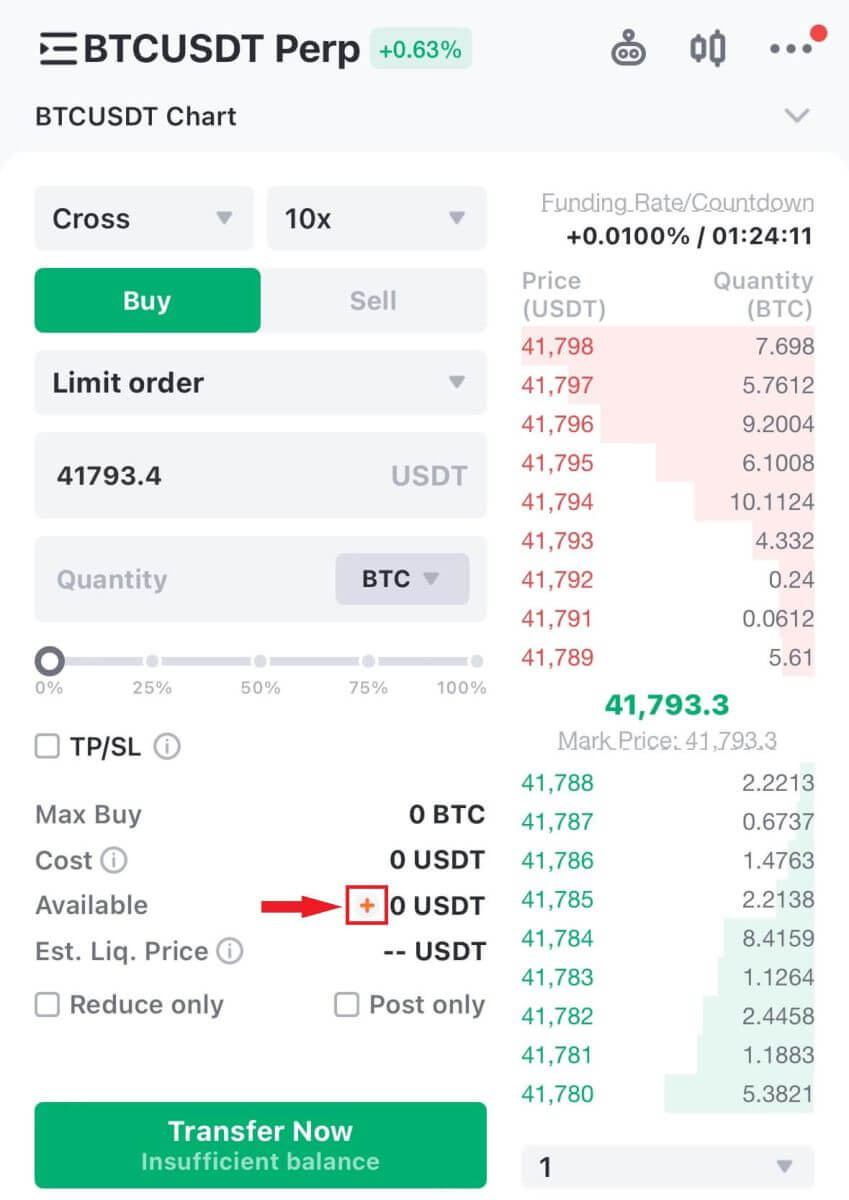

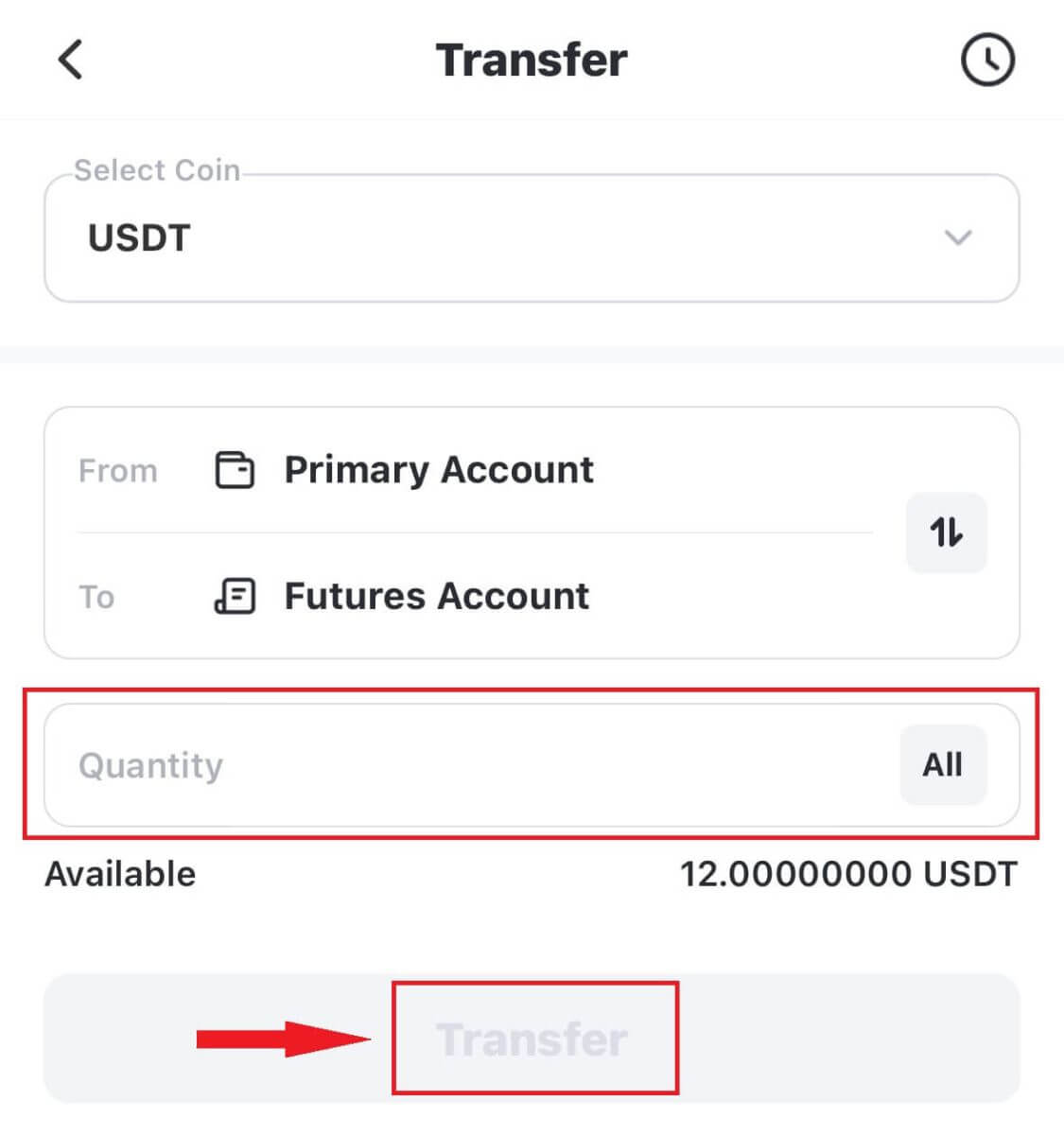

4. Klik op de kleine plusknop aan de rechterkant om het overdrachtsmenu te openen. Voer het bedrag in voor het overboeken van geld van de Spot-rekening naar de Futures-rekening en klik vervolgens op Overboeken .

5. Voer aan de linkerkant van het scherm uw bestelgegevens in. Geef voor een limietorder de prijs en het bedrag op; voor een marktorder voert u alleen het bedrag in. Tik op 'Kopen' om een longpositie te initiëren of op 'Verkopen' voor een shortpositie.

6. Als na het plaatsen van een bestelling deze niet onmiddellijk wordt uitgevoerd, vindt u deze in de sectie "Openstaande bestellingen" . Gebruikers hebben de mogelijkheid om op "Annuleren" te tikken om lopende bestellingen in te trekken. Vervulde bestellingen worden vermeld onder 'Posities' .

Veelgestelde vragen (FAQ)

Wat zijn de belangrijkste kenmerken van de handel in eeuwigdurende futurescontracten?

Hoewel eeuwigdurende termijncontracten een recente toevoeging aan het handelslandschap zijn, zijn ze snel populair geworden onder handelaren die op zoek zijn naar een flexibele en veelzijdige benadering van speculatieve handel. Of u nu een ervaren handelaar of een beginneling bent, het is ongetwijfeld de moeite waard om u te verdiepen in de fijne kneepjes van eeuwigdurende termijncontracten.Initiële marge

- De initiële marge is het minimale fondsbedrag dat nodig is om op een handelsrekening te storten om een nieuwe positie te initiëren. Deze marge heeft een tweeledig doel: ervoor zorgen dat handelaren aan hun verplichtingen kunnen voldoen in het geval van ongunstige marktbewegingen en fungeert als bescherming tegen volatiele prijsschommelingen. Hoewel de initiële margevereisten per beurzen verschillen, vormen ze gewoonlijk een fractie van de totale handelswaarde. Een zorgvuldig beheer van de initiële margeniveaus is essentieel om liquidatie of margestortingen te voorkomen. Bovendien is het raadzaam om op de hoogte te blijven van margevereisten en regelgeving op verschillende platforms om uw handelservaring te verbeteren en te optimaliseren.

- De onderhoudsmarge vertegenwoordigt het minimale bedrag dat een belegger op zijn rekening moet aanhouden om een open positie te behouden. In wezen is het het vereiste bedrag om een positie in een eeuwigdurend futurescontract te behouden. Deze maatregel wordt geïmplementeerd om zowel de beurs als de belegger te beschermen tegen mogelijke verliezen. Het niet voldoen aan de onderhoudsmarge zou de crypto-derivatenbeurs ertoe kunnen aanzetten de positie te sluiten of alternatieve acties te ondernemen om te garanderen dat de resterende fondsen de geleden verliezen adequaat kunnen dekken.

- Liquidatie houdt in dat de positie van een handelaar wordt gesloten wanneer de beschikbare marge onder een bepaalde drempel daalt. Het doel van liquidatie is om risico's te beheersen en te voorkomen dat handelaren verliezen lijden die hun capaciteit te boven gaan. Het nauwlettend in de gaten houden van de margeniveaus is van cruciaal belang voor handelaren om liquidatie te omzeilen. Omgekeerd kan liquidatie voor andere handelaren dienen als een kans om een prijsdaling te benutten door tegen een lagere prijs de markt te betreden.

- Het financieringspercentage dient als een mechanisme om de prijs van eeuwigdurende futurescontracten op één lijn te brengen met de onderliggende prijs van Bitcoin. Een positieve financieringsrente houdt in dat longposities shorts compenseren, terwijl een negatieve rente aangeeft dat shorts longs compenseren. Het herkennen en begrijpen van financieringspercentages is van cruciaal belang, omdat deze de winst en het verlies van een belegger aanzienlijk kunnen beïnvloeden. Daarom is het essentieel om de financieringspercentages zorgvuldig te monitoren wanneer u zich bezighoudt met de handel in eeuwigdurende futures, inclusief eeuwigdurende bitcoin-futures en eeuwigdurende etherfutures.

- De markprijs vertegenwoordigt de reële waarde van een actief, berekend door bied- en laatprijzen op verschillende handelsplatforms te overwegen. Zijn rol is het tegengaan van marktmanipulatie en ervoor zorgen dat de prijs van het futurescontract in lijn is met de onderliggende waarde. Als de marktprijs van de cryptocurrency fluctueert, wordt de markprijs van de futurescontracten dienovereenkomstig aangepast, waardoor een basis wordt gelegd voor nauwkeurigere en beter geïnformeerde handelsbeslissingen.

- PnL, een afkorting voor 'winst en verlies', dient als maatstaf voor het meten van potentiële winsten of verliezen op het gebied van het kopen en verkopen van eeuwigdurende futures-contracten, zoals eeuwigdurende bitcoin-contracten en eeuwigdurende ether-contracten. In wezen wordt PnL berekend door het verschil te bepalen tussen de instapprijs en de uitstapprijs van een transactie, rekening houdend met eventuele vergoedingen of financieringskosten die aan het contract zijn gekoppeld.

- Het verzekeringsfonds binnen eeuwigdurende futures, inclusief contracten zoals eeuwigdurende BTC en eeuwigdurende ETH, functioneert als een beschermende reserve. Het voornaamste doel ervan is om handelaren te beschermen tegen potentiële verliezen als gevolg van abrupte marktschommelingen. In wezen fungeert het verzekeringsfonds in het geval van een onvoorziene en plotselinge marktdaling als buffer, die ingrijpt om verliezen te dekken en te voorkomen dat handelaren hun posities moeten liquideren. Dit fonds fungeert als een cruciaal vangnet in het licht van een volatiele en onvoorspelbare markt, en benadrukt een van de adaptieve maatregelen in de voortdurende evolutie van eeuwigdurende futureshandel om aan de behoeften van gebruikers te voldoen.

- Automatische schuldafbouw functioneert als een risicobeheermechanisme dat zorgt voor de sluiting van handelsposities wanneer de margefondsen onvoldoende zijn. Simpel gezegd: als de positie van een handelaar ongunstig beweegt en zijn margesaldo onder het vereiste onderhoudsniveau zakt, zal de crypto-derivatenbeurs automatisch zijn positie afbouwen. Hoewel dit in eerste instantie nadelig lijkt, dient het als een preventieve maatregel om handelaren te beschermen tegen overschrijding van betaalbare verliezen. Het is absoluut noodzakelijk voor individuen die zich bezighouden met eeuwigdurende termijnhandel, inclusief contracten zoals eeuwigdurende bitcoin en eeuwigdurende ether, om te begrijpen hoe automatische schuldafbouw hun posities kan beïnvloeden en dit te kunnen benutten als een kans om hun risicobeheerstrategieën te evalueren en te verbeteren.

Hoe werken eeuwigdurende termijncontracten?

Laten we ons verdiepen in een hypothetisch scenario om de werking van eeuwige toekomsten te ontrafelen. Stel je een handelaar voor die BTC bezit. Bij de aankoop van een contract verwachten ze een stijging in lijn met de BTC/USDT-prijs of een tegengestelde beweging bij de verkoop van het contract. Aangezien elk contract een waarde van $1 heeft, brengt het verwerven van een contract voor een prijs van $50,50 een betaling van $1 in BTC met zich mee. Omgekeerd resulteert de verkoop van het contract in het verkrijgen van $1 aan BTC tegen de verkoopprijs, zelfs als de verkoop aan de overname voorafgaat.

Het is van cruciaal belang om te erkennen dat de handelaar contracten verhandelt, en niet BTC of dollars. Dus waarom zou je je bezighouden met eeuwigdurende crypto-futureshandel, en hoe kun je er zeker van zijn dat de prijs van het contract de BTC/USDT-prijs zal weerspiegelen?

Het antwoord ligt in een financieringsmechanisme. Houders van een longpositie ontvangen het financieringspercentage, gecompenseerd door houders van een shortpositie wanneer de contractprijs achterblijft bij de BTC-prijs. Dit vormt een stimulans voor het kopen van contracten, wat leidt tot een verhoging van de contractprijs en deze in lijn brengt met de BTC/USDT-prijs. Omgekeerd kunnen houders van shortposities contracten verwerven om hun posities te sluiten, waardoor de contractprijs mogelijk wordt verhoogd zodat deze overeenkomt met de BTC-prijs.

Wanneer de contractprijs daarentegen de BTC-prijs overtreft, betalen longpositiehouders shortpositiehouders. Dit moedigt verkopers aan om contracten af te lossen, waardoor de prijskloof wordt verkleind en deze opnieuw wordt afgestemd op de BTC-prijs. Het verschil tussen de contractprijs en de BTC-prijs bepaalt het financieringspercentage dat men ontvangt of betaalt.

Wat zijn de verschillen tussen eeuwigdurende termijncontracten en traditionele termijncontracten?

Eeuwigdurende futurescontracten en traditionele futurescontracten vertegenwoordigen verschillende variaties in de futureshandel, die elk unieke voordelen en risico's bieden voor handelaren en beleggers. In tegenstelling tot traditionele tegenhangers hebben eeuwigdurende termijncontracten geen vooraf gedefinieerde vervaldatum, waardoor handelaren de flexibiliteit hebben om posities voor onbepaalde tijd te behouden. Bovendien bieden eeuwigdurende contracten meer flexibiliteit en liquiditeit met betrekking tot margevereisten en financieringskosten. Bovendien maken deze contracten gebruik van innovatieve mechanismen, zoals financieringstarieven, om te zorgen voor een nauwe afstemming met de spotprijs van de onderliggende waarde.

Niettemin brengen eeuwigdurende contracten unieke risico's met zich mee, waaronder financieringskosten die zo vaak als elke acht uur kunnen fluctueren. Traditionele futurescontracten houden zich daarentegen aan vaste vervaldata en kunnen hogere margevereisten met zich meebrengen, wat mogelijk de flexibiliteit van een handelaar beperkt en onzekerheid introduceert. De keuze tussen deze contracten hangt uiteindelijk af van de risicotolerantie van een handelaar, de handelsdoelstellingen en de heersende marktomstandigheden.

Wat zijn de verschillen tussen eeuwigdurende termijncontracten en margehandel?

Eeuwigdurende futurescontracten en margehandel bieden beide mogelijkheden voor handelaren om hun blootstelling aan cryptocurrency-markten te vergroten, maar ze lopen op belangrijke manieren uiteen.

- Tijdsbestek: Eeuwigdurende futures-contracten hebben geen vervaldatum en bieden een continue handelsoptie. Daarentegen vindt margehandel meestal binnen een korter tijdsbestek plaats, waarbij handelaren geld lenen om posities voor een bepaalde duur te openen.

- Afwikkeling: Eeuwigdurende termijncontracten worden afgewikkeld op basis van de indexprijs van de onderliggende cryptocurrency, terwijl margehandel wordt afgewikkeld op basis van de prijs van de cryptocurrency op het moment dat de positie wordt gesloten.

- Hefboomwerking: Terwijl zowel eeuwigdurende termijncontracten als margehandel handelaren in staat stellen hun marktblootstelling te benutten, bieden eeuwigdurende termijncontracten over het algemeen een hoger niveau van hefboomwerking vergeleken met margehandel. Deze verhoogde hefboomwerking vergroot zowel de potentiële winsten als de potentiële verliezen.

- Vergoedingen: Voor eeuwigdurende futurescontracten geldt doorgaans een financieringsvergoeding voor handelaren die gedurende een langere periode open posities aanhouden. Margehandel houdt daarentegen doorgaans in dat rente wordt betaald over het geleende geld.

- Onderpand : Eeuwigdurende futures-contracten verplichten handelaren om een bepaalde hoeveelheid cryptocurrency te storten als onderpand voor het openen van een positie, terwijl margehandel de storting van geld als onderpand vereist.